–Ф–Њ–ї—П —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–µ—Д—В–Є, —Н–Ї—Б–њ–Њ—А—В–Є—А—Г–µ–Љ–Њ–є –≤ –Ј–∞–њ–∞–і–љ—Л–µ —Б—В—А–∞–љ—Л –Є–ї–Є —Б—В—А–∞–љ—Л, –Њ—А–Є–µ–љ—В–Є—А–Њ–≤–∞–љ–љ—Л–µ –љ–∞ –Ч–∞–њ–∞–і, —Б–љ–Є–ґ–∞–µ—В—Б—П —Б 2015 –≥–Њ–і–∞. –Т —В–Њ –ґ–µ –≤—А–µ–Љ—П —Б—В—А–∞–љ—Л –С–†–Ш–Ъ–° —Г–≤–µ–ї–Є—З–Є–≤–∞—О—В –Ј–∞–Ї—Г–њ–Ї–Є —А–Њ—Б—Б–Є–є—Б–Ї–Є—Е —Н–љ–µ—А–≥–Њ–љ–Њ—Б–Є—В–µ–ї–µ–є. –С–Њ–ї–µ–µ —В–Њ–≥–Њ, –†–Њ—Б—Б–Є—П, –њ—А–µ–і–ї–∞–≥–∞—П —Б–≤–Њ—О –љ–µ—Д—В—М —Б–Њ –Ј–љ–∞—З–Є—В–µ–ї—М–љ–Њ–є —Б–Ї–Є–і–Ї–Њ–є, –Љ–Њ–ґ–µ—В –µ—Й–µ –љ–∞—А–∞—Б—В–Є—В—М –њ–Њ—Б—В–∞–≤–Ї–Є –љ–µ—Д—В–Є –≤ –Ш–љ–і–Є—О –Є –Ъ–Є—В–∞–є, –∞ —Б–≤–µ—В–ї—Л—Е –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ — –≤ –С—А–∞–Ј–Є–ї–Є—О –Є –Ѓ–Р–†, –њ–Њ–ї–∞–≥–∞—О—В —Н–Ї—Б–њ–µ—А—В—Л —Б—Г–і–Њ–≤–Њ–≥–Њ –±—А–Њ–Ї–µ—А–∞ Gibson. –Э–Њ–≤—Л–µ –Љ–∞—А—И—А—Г—В—Л –∞–Ї—В–Є–≤–Є–Ј–Є—А—Г—О—В —Б—Г–і–Њ—Е–Њ–і—Б—В–≤–Њ.

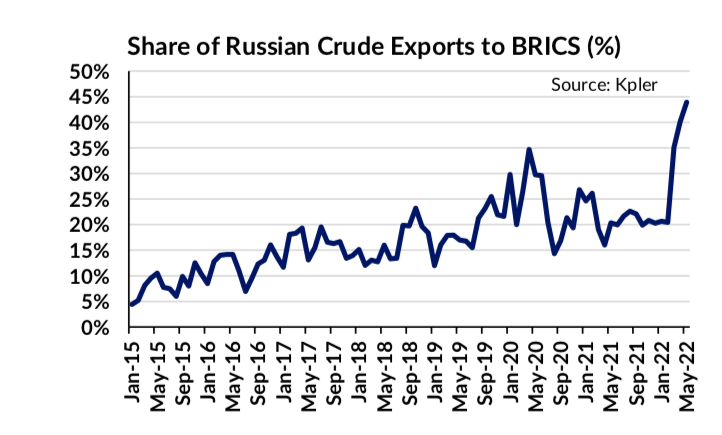

–Т –њ–µ—А–Є–Њ–і —Б —П–љ–≤–∞—А—П 2015 –≥–Њ–і–∞ –њ–Њ –Љ–∞–є 2022 –≥–Њ–і–∞ –њ–Њ—В–Њ–Ї–Є —Н–Ї—Б–њ–Њ—А—В–∞ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–µ—Д—В–Є –≤ —Б—В—А–∞–љ—Л –С–†–Ш–Ъ–° (–С—А–∞–Ј–Є–ї–Є—П, –†–Њ—Б—Б–Є—П, –Ш–љ–і–Є—П, –Ъ–Є—В–∞–є, –Ѓ–Р–†) —Г–≤–µ–ї–Є—З–Є–ї–Є—Б—М —Б 165 —В—Л—Б. –±–∞—А—А. –≤ —Б—Г—В–Ї–Є –і–Њ 2,250 –Љ–ї–љ –±–∞—А—А. –≤ —Б—Г—В–Ї–Є, —В–Њ –µ—Б—В—М —Б 4,5% –і–Њ 44% –Њ—В –Њ–±—Й–µ–≥–Њ –Њ–±—К–µ–Љ–∞ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–≥–Њ —Н–Ї—Б–њ–Њ—А—В–∞. –Ч–∞ —В–Њ—В –ґ–µ –њ–µ—А–Є–Њ–і —Н–Ї—Б–њ–Њ—А—В –љ–µ—Д—В–Є –Є–Ј —Б—В—А–∞–љ, –љ–µ –≤—Е–Њ–і—П—Й–Є—Е –≤ –С–†–Ш–Ъ–°, —Б–Њ–Ї—А–∞—В–Є–ї—Б—П —Б 3,55 –Љ–ї–љ –±–∞—А—А. –≤ —Б—Г—В–Ї–Є –і–Њ 2,875 –Љ–ї–љ –±–∞—А—А. –≤ —Б—Г—В–Ї–Є, —Г–≤–µ–ї–Є—З–Є–≤—И–Є—Б—М —Б 95,5% –і–Њ 56% —Н–Ї—Б–њ–Њ—А—В–∞ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–µ—Д—В–Є, –њ—А–Є–≤–Њ–і—П—В –і–∞–љ–љ—Л–µ –≤ Kpler.

–†–Њ—Б—Б–Є–є—Б–Ї–∞—П –љ–µ—Д—В—М –Є –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В—Л —Б–µ–є—З–∞—Б –њ—А–µ–і–ї–∞–≥–∞—О—В—Б—П —Б–Њ –Ј–љ–∞—З–Є—В–µ–ї—М–љ–Њ–є —Б–Ї–Є–і–Ї–Њ–є, —З—В–Њ —П–≤–ї—П–µ—В—Б—П –њ—А–Є–≤–ї–µ–Ї–∞—В–µ–ї—М–љ—Л–Љ –њ—А–µ–і–ї–Њ–ґ–µ–љ–Є–µ–Љ –≤ —В–Њ –≤—А–µ–Љ—П, –Ї–Њ–≥–і–∞ —Ж–µ–љ—Л –љ–∞ –љ–µ—Д—В—М —Г–≤–µ—А–µ–љ–љ–Њ –њ—А–µ–≤—Л—И–∞—О—В $100 –Ј–∞ –±–∞—А—А–µ–ї—М, –∞ —А–Є—Б–Ї–Є –Є–љ—Д–ї—П—Ж–Є–Є –Њ–њ—А–µ–і–µ–ї—П—О—В –њ–Њ–ї–Є—В–Є–Ї—Г, –≥–Њ–≤–Њ—А–Є—В—Б—П –≤ –Њ—В—З–µ—В–µ Gibson. –Т —Б–≤–Њ—О –Њ—З–µ—А–µ–і—М, –њ–Њ–і—З–µ—А–Ї–Є–≤–∞—О—В –∞–љ–∞–ї–Є—В–Є–Ї–Є, –Ј–љ–∞—З–µ–љ–Є–µ –С–†–Ш–Ъ–° –і–ї—П –†–Њ—Б—Б–Є–Є –њ—А–∞–≤–Є—В–µ–ї—М—Б—В–≤–Њ –†–§ —Б—В—А–µ–Љ–Є—В—Б—П —Г–≤–µ–ї–Є—З–Є—В—М: —А–∞—Б—В–µ—В –Є–Љ–њ–Њ—А—В –њ—А–Њ–Љ—Л—И–ї–µ–љ–љ—Л—Е —В–Њ–≤–∞—А–Њ–≤, —З—В–Њ–±—Л –Ј–∞–Љ–µ–љ–Є—В—М –Ј–∞–њ–∞–і–љ—Л–µ –±—А–µ–љ–і—Л, –њ–Њ–Ї–Є–љ—Г–≤—И–Є–µ —Б—В—А–∞–љ—Г.

–Т Gibson –њ–Њ–ї–∞–≥–∞—О—В, —З—В–Њ —Б—Г—Й–µ—Б—В–≤–µ–љ–љ—Л–µ –і–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ—Л–µ –Њ–±—К–µ–Љ—Л –њ–Њ—Б—В–∞–≤–Њ–Ї –Є–Ј –†–Њ—Б—Б–Є–Є –Љ–Њ–≥—Г—В –љ–∞—А–∞—Б—В–Є—В—М –Ш–љ–і–Є—П –Є –Ъ–Є—В–∞–є, —Г—З–Є—В—Л–≤–∞—П, —З—В–Њ —Н—В–Є —Б—В—А–∞–љ—Л –≤ —Ж–µ–ї–Њ–Љ –њ—А–Њ–≤–Њ–і—П—В –њ–Њ–ї–Є—В–Є–Ї—Г, –∞–ї—М—В–µ—А–љ–∞—В–Є–≤–љ—Г—О –њ–Њ–ї–Є—В–Є–Ї–µ –Ч–∞–њ–∞–і–∞, –Ї–Њ–≥–і–∞ —А–µ—З—М –Є–і–µ—В –Њ–± —Н–љ–µ—А–≥–µ—В–Є—З–µ—Б–Ї–Њ–є –±–µ–Ј–Њ–њ–∞—Б–љ–Њ—Б—В–Є –Є –†–Њ—Б—Б–Є–Є. –Т —В–Њ –ґ–µ –≤—А–µ–Љ—П –С—А–∞–Ј–Є–ї–Є—П –Є –Ѓ–Р–† –љ–µ —Б—В–∞–љ—Г—В –Ј–љ–∞—З–Є–Љ—Л–Љ–Є –њ–Њ–Ї—Г–њ–∞—В–µ–ї—П–Љ–Є —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–µ—Д—В–Є, –љ–Њ –Љ–Њ–≥—Г—В –љ–∞—А–∞—Б—В–Є—В—М –Ј–∞–Ї—Г–њ–Ї–Є —Б–≤–µ—В–ї—Л—Е –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤.

–Т –њ–µ—А–Є–Њ–і —Б —П–љ–≤–∞—А—П 2015 –≥–Њ–і–∞ –њ–Њ –Љ–∞–є 2022 –≥–Њ–і–∞ –њ–Њ—В–Њ–Ї–Є —Н–Ї—Б–њ–Њ—А—В–∞ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–µ—Д—В–Є –≤ —Б—В—А–∞–љ—Л –С–†–Ш–Ъ–° —Г–≤–µ–ї–Є—З–Є–ї–Є—Б—М —Б 4,5% –і–Њ 44% –Њ—В –Њ–±—Й–µ–≥–Њ –Њ–±—К–µ–Љ–∞ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–≥–Њ —Н–Ї—Б–њ–Њ—А—В–∞

–Ф–Њ —Д–µ–≤—А–∞–ї—П 2022 –≥–Њ–і–∞ —А–Њ—Б—В —В–Њ—А–≥–Њ–≤–ї–Є —Б—Л—А–Њ–є –љ–µ—Д—В—М—О –Љ–µ–ґ–і—Г –†–Њ—Б—Б–Є–µ–є –Є –С–†–Ш–Ъ–° –≤ –Њ—Б–љ–Њ–≤–љ–Њ–Љ –±—Л–ї –Њ–±—Г—Б–ї–Њ–≤–ї–µ–љ —Г—Б—В–Њ–є—З–Є–≤—Л–Љ —А–Њ—Б—В–Њ–Љ –Ї–Є—В–∞–є—Б–Ї–Њ–≥–Њ –Є–Љ–њ–Њ—А—В–∞, —Б—З–Є—В–∞—О—В —Н–Ї—Б–њ–µ—А—В—Л. –Ф–∞–ї—М–љ–µ–є—И–Є–µ –Ј–љ–∞—З–Є—В–µ–ї—М–љ—Л–µ –Є–Ј–Љ–µ–љ–µ–љ–Є—П –њ—А–Њ–Є–Ј–Њ—И–ї–Є –њ–Њ—Б–ї–µ 24 —Д–µ–≤—А–∞–ї—П. –Ч–∞–Ї—Г–њ–Ї–Є –Ш–љ–і–Є–Є —Б –Љ–∞—А—В–∞ 2022 –≥–Њ–і–∞ –≤—Л—А–Њ—Б–ї–Є –≤ —А–∞–Ј—Л, —В–∞–Ї –Ї–∞–Ї Urals —В–Њ—А–≥–Њ–≤–∞–ї–∞—Б—М —Б–Њ —Б–Ї–Є–і–Ї–Њ–є –і–Њ $40 –Ј–∞ –±–∞—А—А–µ–ї—М –њ–Њ –Њ—В–љ–Њ—И–µ–љ–Є—О –Ї Brent. –Ш–љ–і–Є—П –њ–µ—А–µ—И–ї–∞ –Њ—В –Є–Љ–њ–Њ—А—В–∞ 58 —В—Л—Б. –±–∞—А—А. –≤ —Б—Г—В–Ї–Є –≤ –љ–∞—З–∞–ї–µ 2022 –≥–Њ–і–∞ –і–Њ 987 —В—Л—Б. –±–∞—А—А. –≤ —Б—Г—В–Ї–Є –Ї –Љ–∞—О, –Њ—В–Љ–µ—З–∞–µ—В—Б—П –≤ –Њ—В—З–µ—В–µ. –Ъ–Є—В–∞–є —Г–≤–µ–ї–Є—З–Є–ї —Б–≤–Њ–є –Є–Љ–њ–Њ—А—В —Б 896 —В—Л—Б. –±–∞—А—А. –≤ —Б—Г—В–Ї–Є –≤ —П–љ–≤–∞—А–µ –і–Њ 1,265 –Љ–ї–љ –±–∞—А—А. –≤ —Б—Г—В–Ї–Є –≤ –Љ–∞–µ. –І—В–Њ –Ї–∞—Б–∞–µ—В—Б—П —В–Њ—А–≥–Њ–≤–ї–Є —Б–≤–µ—В–ї—Л–Љ–Є –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–∞–Љ–Є, –≤ –љ–∞—Б—В–Њ—П—Й–µ–µ –≤—А–µ–Љ—П –≤ —Б—В—А–∞–љ—Л –С–†–Ш–Ъ–° –њ–Њ—Б—В—Г–њ–∞–µ—В –Њ—В–љ–Њ—Б–Є—В–µ–ї—М–љ–Њ –љ–µ–±–Њ–ї—М—И–Њ–µ –Ї–Њ–ї–Є—З–µ—Б—В–≤–Њ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –њ—А–Њ–і—Г–Ї—Ж–Є–Є: –±–Њ–ї—М—И–∞—П —З–∞—Б—В—М –љ–∞–њ—А–∞–≤–ї—П–µ—В—Б—П –≤ –µ–≤—А–Њ–њ–µ–є—Б–Ї–Є–µ —Б—В—А–∞–љ—Л, –Ї–Њ—В–Њ—А—Л–µ, –≤–њ—А–Њ—З–µ–Љ, –љ–∞–Љ–µ—А–µ–љ—Л –њ—А–µ–Ї—А–∞—В–Є—В—М –Є–Љ–њ–Њ—А—В –Є–Ј –†–Њ—Б—Б–Є–Є. –≠—В–Њ, –≤–µ—А–Њ—П—В–љ–Њ, –њ—А–Є–≤–µ–і–µ—В –Ї —Г–≤–µ–ї–Є—З–µ–љ–Є—О –Њ–±—К–µ–Љ–Њ–≤ —В–Њ—А–≥–Њ–≤–ї–Є —Б–≤–µ—В–ї—Л–Љ–Є –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–∞–Љ–Є –Љ–µ–ґ–і—Г –†–Њ—Б—Б–Є–µ–є –Є –С–†–Ш–Ъ–°, –њ–Њ–ї–∞–≥–∞—О—В –±—А–Њ–Ї–µ—А—Л.

–Т 2022 –≥–Њ–і—Г –С—А–∞–Ј–Є–ї–Є—П –Є–Љ–њ–Њ—А—В–Є—А–Њ–≤–∞–ї–∞ –њ—А–Є–Љ–µ—А–љ–Њ 23 —В—Л—Б. –±–∞—А—А. –≤ –і–µ–љ—М —А–Њ—Б—Б–Є–є—Б–Ї–Њ–≥–Њ CPP (Clean Petroleum Product — –њ—А–Є–Љ. —А–µ–і.), –≤ —В–Њ –≤—А–µ–Љ—П –Ї–∞–Ї –Ѓ–ґ–љ–∞—П –Р—Д—А–Є–Ї–∞ –љ–µ –Є–Љ–њ–Њ—А—В–Є—А–Њ–≤–∞–ї–∞ –љ–Є –Њ–і–љ–Њ–≥–Њ. –С–Њ–ї–µ–µ –≤—Л—Б–Њ–Ї–Є–µ –њ–Њ—В–Њ–Ї–Є CPP –Є–Ј –†–Њ—Б—Б–Є–Є –≤ –С—А–∞–Ј–Є–ї–Є—О –Є –Ѓ–Р–† –Љ–Њ–≥—Г—В –≤—Л—В–µ—Б–љ–Є—В—М –±–ї–Є–ґ–љ–µ–≤–Њ—Б—В–Њ—З–љ—Л–µ –Є –Є–љ–і–Є–є—Б–Ї–Є–µ –Њ–±—К–µ–Љ—Л –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤, –Ї–Њ—В–Њ—А—Л–µ –≤ —Б–≤–Њ—О –Њ—З–µ—А–µ–і—М, –≤–µ—А–Њ—П—В–љ–Њ, –±—Г–і—Г—В –њ–µ—А–µ–љ–∞–њ—А–∞–≤–ї–µ–љ—Л –љ–∞ –±–Њ–ї–µ–µ –і–ї–Є–љ–љ—Л–µ —А–∞—Б—Б—В–Њ—П–љ–Є—П –≤ –Р–Ј–Є—О –Є –Х–≤—А–Њ–њ—Г. –Ґ–∞–Ї–Є–Љ –Њ–±—А–∞–Ј–Њ–Љ, —Н—В–Њ —З–∞—Б—В–Є—З–љ–Њ –Ї–Њ–Љ–њ–µ–љ—Б–Є—А—Г–µ—В –њ–Њ—В–µ—А—О —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –њ—А–Њ–і—Г–Ї—Ж–Є–Є –≤ –Х–≤—А–Њ–њ–µ. –Р–љ–∞–ї–Њ–≥–Є—З–љ—Л–Љ –Њ–±—А–∞–Ј–Њ–Љ, –±–Њ–ї–µ–µ –≤—Л—Б–Њ–Ї–Є–µ –Њ–±—К–µ–Љ—Л CPP –Є–Ј –†–Њ—Б—Б–Є–Є –≤ –Ы–∞—В–Є–љ—Б–Ї—Г—О –Р–Љ–µ—А–Є–Ї—Г –Љ–Њ–≥—Г—В –≤—Л—В–µ—Б–љ–Є—В—М –Њ–±—К–µ–Љ—Л USG (—В–∞–љ–Ї–µ—А–љ—Л–µ –њ–µ—А–µ–≤–Њ–Ј–Ї–Є –≤ United States Gulf, –Ь–µ–Ї—Б–Є–Ї–∞–љ—Б–Ї–Є–є –Ј–∞–ї–Є–≤ — –њ—А–Є–Љ. —А–µ–і.), –Ї–Њ—В–Њ—А—Л–µ –Љ–Њ–≥—Г—В –±—Л—В—М –њ–µ—А–µ–љ–∞–њ—А–∞–≤–ї–µ–љ—Л –≤ –Х–≤—А–Њ–њ—Г, –Њ—В–Љ–µ—З–∞–µ—В—Б—П –≤ –Њ—В—З–µ—В–µ.вА®–Я–Њ –Љ–µ—А–µ —В–Њ–≥–Њ, –Ї–∞–Ї –Ш–љ–і–Є—П –Є –Ъ–Є—В–∞–є —Г–≤–µ–ї–Є—З–Є–≤–∞—О—В –Є–Љ–њ–Њ—А—В —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–µ—Д—В–Є, —Н—В–Њ —Б–Њ–Ї—А–∞—В–Є—В –Њ–±—К–µ–Љ –Є–Љ–њ–Њ—А—В–∞ –Ї–Њ–љ–Ї—Г—А–Є—А—Г—О—Й–Є—Е —Б–Њ—А—В–Њ–≤ —Б—Л—А–Њ–є –љ–µ—Д—В–Є –Є –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ –Є–Ј —В–∞–Ї–Є—Е —А–µ–≥–Є–Њ–љ–Њ–≤, –Ї–∞–Ї –С–ї–Є–ґ–љ–Є–є –Т–Њ—Б—В–Њ–Ї, WAF (West Africa — –њ—А–Є–Љ. —А–µ–і.), USG –Є –Ѓ–ґ–љ–∞—П –Р–Љ–µ—А–Є–Ї–∞. –Т —Б–≤–Њ—О –Њ—З–µ—А–µ–і—М, —Н—В–Њ –Њ–±–µ—Б–њ–µ—З–Є—В –±–Њ–ї—М—И–µ –њ–Њ—В–µ–љ—Ж–Є–∞–ї—М–љ—Л—Е –њ–Њ—Б—В–∞–≤–Њ–Ї –≤ –Х–≤—А–Њ–њ—Г –Є –і—А—Г–≥–Є–µ —Б—В—А–∞–љ—Л, —Б—В—А–µ–Љ—П—Й–Є–µ—Б—П –Ј–∞–Љ–µ–љ–Є—В—М —А–Њ—Б—Б–Є–є—Б–Ї–Є–є –Є–Љ–њ–Њ—А—В. –≠—В–Њ –њ–Њ–≤—Л—Б–Є—В —А–µ–є—Б–Њ–Њ–±–Њ—А–Њ—В—Л –Љ–Њ—А—Б–Ї–Є—Е —В–∞–љ–Ї–µ—А–Њ–≤, —З—В–Њ, –≤ —Б–≤–Њ—О –Њ—З–µ—А–µ–і—М, –њ–Њ–і–і–µ—А–ґ–Є—В —Д—А–∞—Е—В–Њ–≤—Л–µ —Б—В–∞–≤–Ї–Є.

–Ы–µ—В–Њ–Љ –†–Њ—Б—Б–Є—П –Љ–Њ–ґ–µ—В —Г–≤–µ–ї–Є—З–Є—В—М –і–Њ–±—Л—З—Г –≤ —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–Є–Є —Б–Њ —Б–≤–Њ–µ–є –Ї–≤–Њ—В–Њ–є –≤ —А–∞–Љ–Ї–∞—Е –Ю–Я–Х–Ъ+ (11 –Љ–ї–љ –±–∞—А—А. –≤ —Б—Г—В–Ї–Є), —З—В–Њ –њ–Њ–Ї–∞ –љ–µ —Г–і–∞–µ—В—Б—П —Б–і–µ–ї–∞—В—М –Є–Ј-–Ј–∞ –њ—А–Њ–±–ї–µ–Љ —Б —Н–Ї—Б–њ–Њ—А—В–Њ–Љ –њ–Њ—Б–ї–µ –љ–∞—З–∞–ї–∞ –≤–Њ–µ–љ–љ–Њ–є —Б–њ–µ—Ж–Њ–њ–µ—А–∞—Ж–Є–Є –љ–∞ –£–Ї—А–∞–Є–љ–µ, —Б–Њ–Њ–±—Й–∞–ї —А–∞–љ–µ–µ –≤–Є—Ж–µ-–њ—А–µ–Љ—М–µ—А –†–Њ—Б—Б–Є–Є –Р–ї–µ–Ї—Б–∞–љ–і—А –Э–Њ–≤–∞–Ї. –Т –Є—О–љ–µ –†–§ –і–Њ–±—Л–≤–∞–ї–∞ 9,9 –Љ–ї–љ –±–∞—А—А. –≤ —Б—Г—В–Ї–Є, —В–Њ–≥–і–∞ –Ї–∞–Ї –≤ —Д–µ–≤—А–∞–ї–µ, –і–Њ –љ–∞—З–∞–ї–∞ —Б–њ–µ—Ж–Є–∞–ї—М–љ–Њ–є –≤–Њ–µ–љ–љ–Њ–є –Њ–њ–µ—А–∞—Ж–Є–Є –Є –њ–Њ—Б–ї–µ–і–Њ–≤–∞–≤—И–Є—Е –Ј–∞ —Н—В–Є–Љ —Б–∞–љ–Ї—Ж–Є–є — 10,2 –Љ–ї–љ –±–∞—А—А. –≤ —Б—Г—В–Ї–Є, –∞ –≤ –Љ–∞—А—В–µ-–∞–њ—А–µ–ї–µ –і–Њ–±—Л—З–∞ –њ–∞–і–∞–ї–∞ –і–Њ 9 –Љ–ї–љ –±–∞—А—А. –≤ —Б—Г—В–Ї–Є.

«–Ъ–Њ–Љ–Љ–µ–љ—В–∞—А–Є–Є –Ф–ґ–∞–љ–µ—В –Щ–µ–ї–ї–µ–љ (–≥–ї–∞–≤–∞ –Ь–Є–љ—Д–Є–љ–∞ –°–®–Р — –њ—А–Є–Љ. —А–µ–і.) –Њ—В–љ–Њ—Б–Є—В–µ–ї—М–љ–Њ –њ—А–µ–і–ї–∞–≥–∞–µ–Љ–Њ–≥–Њ –њ–ї–∞–љ–∞ —А–∞–Ј—А–µ—И–Є—В—М —А–Њ—Б—Б–Є–є—Б–Ї–Є–є —Н–Ї—Б–њ–Њ—А—В –љ–∞ –Ч–∞–њ–∞–і –њ–Њ –Њ–≥—А–∞–љ–Є—З–µ–љ–љ–Њ–є —Ж–µ–љ–µ –Љ–Њ–≥—Г—В –Њ–±–µ—Б–њ–µ—З–Є—В—М –њ–Њ—В–Њ–ї–Њ–Ї –і–ї—П –њ–µ—А–µ–Љ–µ—Й–µ–љ–Є—П —А–Њ—Б—Б–Є–є—Б–Ї–Є—Е –њ–Њ—В–Њ–Ї–Њ–≤ —Б –Ч–∞–њ–∞–і–∞ –љ–∞ –Т–Њ—Б—В–Њ–Ї, –љ–Њ –њ–Њ–ї–Є—В–Є—З–µ—Б–Ї–Њ–µ –љ–∞–Љ–µ—А–µ–љ–Є–µ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–≥–Њ —А—Г–Ї–Њ–≤–Њ–і—Б—В–≤–∞ –Љ–Њ–ґ–µ—В –Њ—В–і–∞—В—М –њ—А–Є–Њ—А–Є—В–µ—В –Є–љ–і–Є–є—Б–Ї–Њ–Љ—Г –Є –Ї–Є—В–∞–є—Б–Ї–Њ–Љ—Г —Н–Ї—Б–њ–Њ—А—В—Г –≤–Љ–µ—Б—В–Њ —Н–Ї—Б–њ–Њ—А—В–∞ –≤ –Х–≤—А–Њ–њ—Г –Є –і—А—Г–≥–Є–µ —Б—В—А–∞–љ—Л», — —Б—З–Є—В–∞—О—В –≤ Gibson.

–Ґ–Њ—А–≥–Њ–≤—Л–µ –і–∞–љ–љ—Л–µ –њ–Њ–Ї–∞–Ј—Л–≤–∞—О—В, —З—В–Њ –љ–∞ —А—Л–љ–Ї–µ —В–∞–љ–Ї–µ—А–Њ–≤ –њ—А–Њ–Є—Б—Е–Њ–і–Є—В —Б—В—А—Г–Ї—В—Г—А–љ—Л–є —Б–і–≤–Є–≥ –≤ —Б—В–Њ—А–Њ–љ—Г –Љ–µ–љ–µ–µ —Н—Д—Д–µ–Ї—В–Є–≤–љ–Њ–є —В–Њ—А–≥–Њ–≤–ї–Є —Б –±–Њ–ї–µ–µ –і–∞–ї—М–љ–Є–Љ–Є –њ–µ—А–µ–≤–Њ–Ј–Ї–∞–Љ–Є, –њ–Њ—Н—В–Њ–Љ—Г —В–∞–љ–Ї–µ—А–љ—Л–Љ –њ–µ—А–µ–≤–Њ–Ј–Ї–∞–Љ –њ—А–Є–і–µ—В—Б—П —Б–Љ–Є—А–Є—В—М—Б—П —Б —Н—В–Њ–є –љ–Њ–≤–Њ–є –њ–Њ–ї–Є—В–Є—З–µ—Б–Ї–Њ–є –Є —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Њ–є —А–µ–∞–ї—М–љ–Њ—Б—В—М—О, —Б–Њ–≥–ї–∞—Б–љ–Њ –Ї–Њ—В–Њ—А–Њ–є —В–Њ—А–≥–Њ–≤–ї—П —Н–љ–µ—А–≥–Њ—А–µ—Б—Г—А—Б–∞–Љ–Є —Б –†–Њ—Б—Б–Є–µ–є –±—Г–і–µ—В –њ—А–Њ–і–Њ–ї–ґ–∞—В—М—Б—П, –љ–µ—Б–Љ–Њ—В—А—П –љ–∞ –Ј–∞–њ–∞–і–љ—Л–µ —Б–∞–љ–Ї—Ж–Є–Є, –Ј–∞–Ї–ї—О—З–∞—О—В —Н–Ї—Б–њ–µ—А—В—Л.