–°—Г–і–Њ—Е–Њ–і–љ–∞—П –Њ—В—А–∞—Б–ї—М: –њ—А–Њ–≥–љ–Њ–Ј –љ–∞ 2023 –≥–Њ–і

–Р–љ–∞–ї–Є—В–Є–Ї–Є Lloyd’s List –њ—А–µ–і—Б—В–∞–≤–Є–ї–Є –Њ–±–Ј–Њ—А —А–∞–Ј–≤–Є—В–Є—П —Б–µ–≥–Љ–µ–љ—В–∞ —Б—Г–і–Њ—Е–Њ–і—Б—В–≤–∞ –Є —Б–Љ–µ–ґ–љ—Л—Е –Њ—В—А–∞—Б–ї–µ–є –љ–∞ 2023 –≥–Њ–і. –Я–Њ –Љ–љ–µ–љ–Є—О —Б–њ–µ—Ж–Є–∞–ї–Є—Б—В–Њ–≤, –і–Њ–ї–≥–Њ—Б—А–Њ—З–љ—Л–µ –њ–Њ—Б–ї–µ–і—Б—В–≤–Є—П –≥–µ–Њ–њ–Њ–ї–Є—В–Є—З–µ—Б–Ї–Є—Е, —Н–љ–µ—А–≥–µ—В–Є—З–µ—Б–Ї–Є—Е –Є —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є—Е –њ–Њ—В—А—П—Б–µ–љ–Є–є 2022 –≥–Њ–і–∞ —В—А—Г–і–љ–Њ –њ—А–µ–і–≤–Є–і–µ—В—М, –љ–Њ –і–ї—П —Б–µ–≥–Љ–µ–љ—В–∞ —И–Є–њ–њ–Є–љ–≥–∞ —Е–Њ—В—П –±—Л –µ—Б—В—М –њ–Њ–Ј–Є—В–Є–≤–љ—Л–µ –њ—А–µ–і–њ–Њ—Б—Л–ї–Ї–Є.

–С–Њ–ї—М—И–Є–љ—Б—В–≤–Њ –Њ–њ—А–Њ—И–µ–љ–љ—Л—Е —Б–њ–µ—Ж–Є–∞–ї–Є—Б—В–∞–Љ–Є Lloyd’s List —Н–Ї—Б–њ–µ—А—В–Њ–≤ –Њ—В–Љ–µ—З–∞—О—В, —З—В–Њ –≥–ї–Њ–±–∞–ї—М–љ–∞—П —А–µ—Ж–µ—Б—Б–Є—П –≤ 2023 –≥–Њ–і—Г –љ–µ–Є–Ј–±–µ–ґ–љ–∞. –°–Њ–≥–ї–∞—Б–љ–Њ –Њ–њ—А–Њ—Б—Г, –њ—А–Њ–≤–µ–і–µ–љ–љ–Њ–Љ—Г –∞–≥–µ–љ—В—Б—В–≤–Њ–Љ, –≥–ї–Њ–±–∞–ї—М–љ–∞—П —А–µ—Ж–µ—Б—Б–Є—П —П–≤–ї—П–µ—В—Б—П –Њ—Б–љ–Њ–≤–љ—Л–Љ —А–Є—Б–Ї–Њ–Љ –і–ї—П —И–Є–њ–њ–Є–љ–≥–∞ –≤ —В–µ—З–µ–љ–Є–µ —Б–ї–µ–і—Г—О—Й–Є—Е –і–≤—Г—Е –ї–µ—В. –≠—В–Њ –њ–Њ–і—В–≤–µ—А–і–Є–ї–Є –Њ–Ї–Њ–ї–Њ 50% —А–µ—Б–њ–Њ–љ–і–µ–љ—В–Њ–≤, –Ї –і—А—Г–≥–Є–Љ —А–Є—Б–Ї–∞–Љ –Њ–љ–Є –Њ—В–љ–Њ—Б—П—В —А–µ–≥—Г–ї—П—В–Њ—А–љ—Л–µ –Љ–µ—А—Л (–≤ —В–Њ–Љ —З–Є—Б–ї–µ —Б—В—А–µ–Љ–ї–µ–љ–Є–µ –Ь–µ–ґ–і—Г–љ–∞—А–Њ–і–љ–Њ–є –Љ–Њ—А—Б–Ї–Њ–є –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –і–Њ—Б—В–Є—З—М –љ—Г–ї–µ–≤—Л—Е –≤—Л–±—А–Њ—Б–Њ–≤ –Ї 2050 –≥–Њ–і—Г) –Є –њ—А–Њ—Д–Є—Ж–Є—В —Б—Г–і–Њ–≤ –љ–∞ —А—Л–љ–Ї–µ. –Ф–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ–Њ–є –њ—А–Њ–±–ї–µ–Љ–Њ–є –і–ї—П –Њ—В—А–∞—Б–ї–Є –Њ–њ—А–Њ—И–µ–љ–љ—Л–µ —Г—З–∞—Б—В–љ–Є–Ї–Є –љ–∞–Ј—Л–≤–∞—О—В –љ–µ–і–Њ—Б—В—Г–њ–љ–Њ—Б—В—М –љ–Њ–≤—Л—Е –≤–Є–і–Њ–≤ —В–Њ–њ–ї–Є–≤–∞ (45,86%), –∞ —В–∞–Ї–ґ–µ —Ж–µ–љ—Л –љ–∞ –∞–ї—М—В–µ—А–љ–∞—В–Є–≤–љ–Њ–µ —В–Њ–њ–ї–Є–≤–Њ (26%).

–Ю—В–≤–µ—З–∞—П –љ–∞ –≤–Њ–њ—А–Њ—Б, –Ї–∞–Ї–Њ–Љ—Г —Б–µ–≥–Љ–µ–љ—В—Г —Б—Г–і–Њ—Е–Њ–і–љ—Л—Е –Ї–Њ–Љ–њ–∞–љ–Є–є –±—Г–і–µ—В –ї—Г—З—И–µ –≤—Б–µ–≥–Њ —А–∞–±–Њ—В–∞—В—М –≤ 2023 –≥–Њ–і—Г, 40% —А–µ—Б–њ–Њ–љ–і–µ–љ—В–Њ–≤ –Њ—В–≤–µ—В–Є–ї–Є, —З—В–Њ —В–∞–љ–Ї–µ—А–љ–Њ–Љ—Г, 27% –њ—А–Њ–≥–Њ–ї–Њ—Б–Њ–≤–∞–ї–Є –Ј–∞ –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л—Е –њ–µ—А–µ–≤–Њ–Ј—З–Є–Ї–Њ–≤, 14% –Њ—В–Љ–µ—В–Є–ї–Є –±–∞–ї–Ї–µ—А—Л. –С–Њ–ї–µ–µ –њ–Њ–ї–Њ–≤–Є–љ—Л –Њ–њ—А–Њ—И–µ–љ–љ—Л—Е (65%) —Б—З–Є—В–∞—О—В, —З—В–Њ –љ–µ–±–Њ–ї—М—И–Њ–є —З–∞—Б—В–љ—Л–є —Б—Г–і–Њ–≤–ї–∞–і–µ–ї–µ—Ж —Б—В–∞–љ–µ—В –≤—Л–Љ–Є—А–∞—О—Й–Є–Љ –≤–Є–і–Њ–Љ –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї—П –≤ —В–µ—З–µ–љ–Є–µ 10 –ї–µ—В.

–Ю–і–љ–∞–Ї–Њ —Н—В–Є —А–Є—Б–Ї–Є –Є —Б–±–Њ–Є –≤ –≥–ї–Њ–±–∞–ї—М–љ—Л—Е —Ж–µ–њ–Њ—З–Ї–∞—Е –њ–Њ—Б—В–∞–≤–Њ–Ї, –Њ—Б–Њ–±–µ–љ–љ–Њ –Ј–∞ –њ–Њ—Б–ї–µ–і–љ–Є–µ –љ–µ—Б–Ї–Њ–ї—М–Ї–Њ –ї–µ—В, –љ–µ –≤—Б–µ–≥–і–∞ –њ—А–Є–≤–Њ–і—П—В –Ї –њ–ї–Њ—Е–Є–Љ —Д–Є–љ–∞–љ—Б–Њ–≤—Л–Љ –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—П–Љ, –∞ –љ–∞–Њ–±–Њ—А–Њ—В, –њ–Њ–Ј–≤–Њ–ї—П—О—В —И–Є–њ–њ–Є–љ–≥—Г –Ї—А–∞—В–љ–Њ –љ–∞—А–∞—Б—В–Є—В—М –њ—А–Є–±—Л–ї–Є, –Њ—В–Љ–µ—З–∞—О—В –≤ Lloyd’s List. –Ю—Ж–µ–љ–Є–≤–∞—П –њ–µ—А—Б–њ–µ–Ї—В–Є–≤—Л 2023 –≥–Њ–і–∞, –∞–љ–∞–ї–Є—В–Є–Ї–Є –њ—А–Є–≤–Њ–і—П—В –≤ –њ—А–Є–Љ–µ—А —А–µ–Ї–Њ—А–і–љ—Л–µ —А–µ–Ј—Г–ї—М—В–∞—В—Л 2022 –≥–Њ–і–∞. https://portnews.ru/news/338423/

«–°—Г–і–Њ—Е–Њ–і–љ—Л–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є –Љ–Њ–≥—Г—В —Б—З–Є—В–∞—В—М —Б–µ–±—П –∞–њ–Њ–ї–Є—В–Є—З–љ—Л–Љ–Є, –њ–Њ–і—З–µ—А–Ї–Є–≤–∞—П —Б—В–∞—В—Г—Б —Б–ї—Г–ґ–∞–љ–Њ–Ї —Н–Ї–Њ–љ–Њ–Љ–Є–Ї–Є, –љ–Њ –Љ–Є—А–Њ–≤–∞—П —В–Њ—А–≥–Њ–≤–ї—П –≤—Б–µ–≥–і–∞ –±—Л–ї–∞ –Ї—А–∞–є–љ–µ –њ–Њ–ї–Є—В–Є–Ј–Є—А–Њ–≤–∞–љ–љ–Њ–є», – –Њ—В–Љ–µ—З–∞–µ—В —А–µ–і–∞–Ї—В–Њ—А Lloyd’s List –†–Є—З–∞—А–і –Ь–Є–і.

–Ъ–Њ–љ—В–µ–є–љ–µ—А–Њ–≤–Њ–Ј—Л

–£—З–Є—В—Л–≤–∞—П –њ–Њ—Б—В–µ–њ–µ–љ–љ–Њ–µ —Б–Њ–Ї—А–∞—Й–µ–љ–Є–µ –Ј–∞—В–Њ—А–Њ–≤ –≤ –њ–Њ—А—В–∞—Е, –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л–Љ –њ–µ—А–µ–≤–Њ–Ј—З–Є–Ї–∞–Љ –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ —А–µ—И–Є—В—М, –Ї–∞–Ї –Њ–љ–Є –±—Г–і—Г—В —Г–њ—А–∞–≤–ї—П—В—М –±–Њ–ї—М—И–Є–Љ–Є (–њ–Њ —В–Њ–љ–љ–∞–ґ—Г) —Б—Г–і–∞–Љ–Є, –Ї–Њ—В–Њ—А—Л–µ –Њ–љ–Є –Ј–∞–Ї–∞–Ј—Л–≤–∞–ї–Є –≤ –≥–Њ–і—Л –±—Г–Љ–∞ –њ–∞–љ–і–µ–Љ–Є–Є, –њ–Њ–ї–∞–≥–∞—О—В –∞–љ–∞–ї–Є—В–Є–Ї–Є Lloyd’s List. –Я–Њ –Љ–µ—А–µ —Б—В–∞–±–Є–ї–Є–Ј–∞—Ж–Є–Є —Б–њ—А–Њ—Б–∞, –Њ–њ–µ—А–∞—В–Њ—А–∞–Љ —Д–ї–Њ—В–∞, –≤–µ—А–Њ—П—В–љ–Њ, –њ—А–Є–і–µ—В—Б—П –Ј–∞–і–µ–є—Б—В–≤–Њ–≤–∞—В—М —А–µ–Ј–µ—А–≤—Л –і–µ–љ–µ–ґ–љ—Л—Е —Б—А–µ–і—Б—В–≤, –њ–Њ–ї—Г—З–µ–љ–љ—Л—Е –≤–Њ –≤—А–µ–Љ—П –њ–Є–Ї–Њ–≤—Л—Е –Ј–∞—А–∞–±–Њ—В–Ї–Њ–≤.

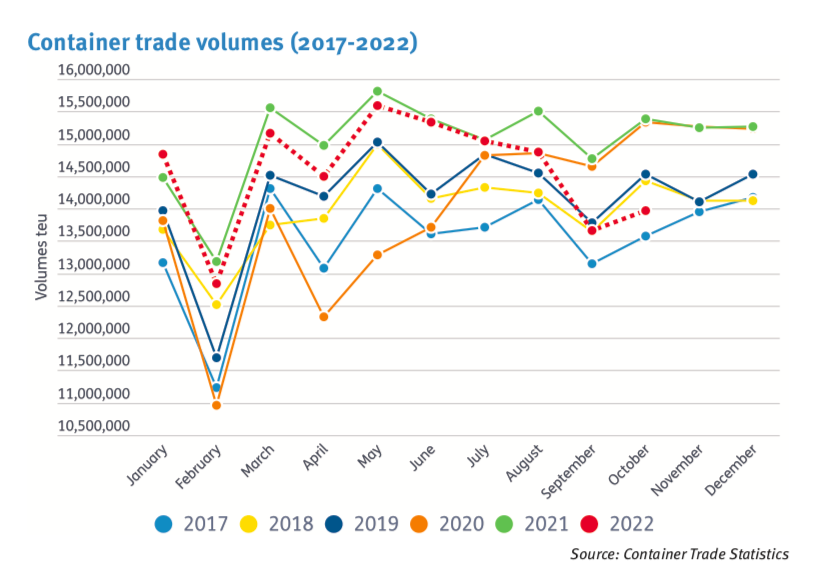

–°—В–∞–≤–Ї–Є —Д—А–∞—Е—В–∞ –љ–∞—З–∞–ї–Є —Б–љ–Є–ґ–∞—В—М—Б—П –≤—Б–ї–µ–і –Ј–∞ –њ–∞–і–µ–љ–Є–µ–Љ —Б–њ—А–Њ—Б–∞, –Ї –Њ–Ї—В—П–±—А—О 2022 —А–∞–Ј–љ–Є—Ж–∞ —Б –∞–љ–∞–ї–Њ–≥–Є—З–љ—Л–Љ –њ–µ—А–Є–Њ–і–Њ–Љ 2021 –≥–Њ–і–∞ —Б–Њ—Б—В–∞–≤–ї—П–ї–∞ 9,3%. –Я—А–Є —Н—В–Њ–Љ –≤–Љ–µ—Б—В–Є–Љ–Њ—Б—В—М –Љ–Є—А–Њ–≤–Њ–≥–Њ –Ї–Њ–љ—В–µ–є–љ–µ—А–љ–Њ–≥–Њ —Д–ї–Њ—В–∞ –≤ 2023 –≥–Њ–і—Г –≤—Л—А–∞—Б—В–µ—В –љ–∞ 7,8% (1,7 –Љ–ї–љ TEU), –њ—А–Є —А–Њ—Б—В–µ —Б–њ—А–Њ—Б–∞ —В–Њ–ї—М–Ї–Њ –љ–∞ 3,5%. –Т 2024 –≥–Њ–і—Г –≤–Љ–µ—Б—В–Є–Љ–Њ—Б—В—М —Б—Г–і–Њ–≤ —Г–≤–µ–ї–Є—З–Є—В—Б—П –µ—Й–µ –љ–∞ 8,3%, –∞ —Б–њ—А–Њ—Б —Б–љ–Њ–≤–∞ –њ—А–Њ–≥–љ–Њ–Ј–Є—А—Г–µ—В—Б—П –љ–∞ —Г—А–Њ–≤–љ–µ +3,5%.

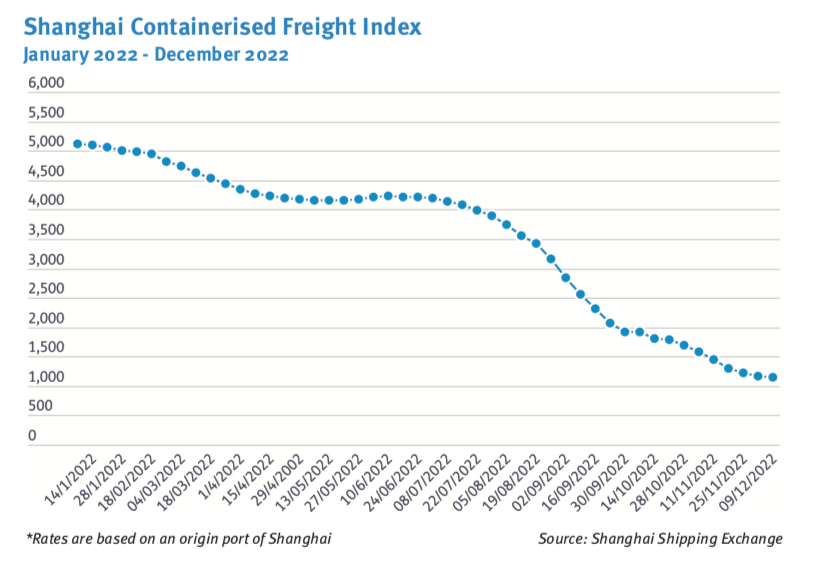

–Я–Њ –Љ–љ–µ–љ–Є—О –∞–љ–∞–ї–Є—В–Є–Ї–Њ–≤ Linerlytica, —Ж–µ–љ—Л –Ї–Њ–љ—В—А–∞–Ї—В–Њ–≤ –љ–∞ –љ–Њ–≤—Л–є —Б–µ–Ј–Њ–љ 2023 –≥–Њ–і–∞, –≤–µ—А–Њ—П—В–љ–Њ, —Г–њ–∞–і—Г—В –љ–∞ 80%, –Њ—В—А–∞–ґ–∞—П —Б–љ–Є–ґ–µ–љ–Є–µ —Б–њ–Њ—В–Њ–≤—Л—Е —Б—В–∞–≤–Њ–Ї. –Т 2023 –≥–Њ–і—Г –Ї–Њ–ї–ї–µ–Ї—В–Є–≤–љ–∞—П –њ—А–Є–±—Л–ї—М –Ї—А—Г–њ–љ–µ–є—И–Є—Е –ї–Є–љ–µ–є–љ—Л—Е –Њ–њ–µ—А–∞—В–Њ—А–Њ–≤ —Б–љ–Є–Ј–Є—В—Б—П –і–Њ $100 –Љ–ї—А–і —Б $275 –Љ–ї—А–і –≤ 2022 –≥–Њ–і—Г, –Њ–ґ–Є–і–∞—О—В –≤ Drewry.

–Т–њ—А–Њ—З–µ–Љ, –Є—Б–њ–Њ–ї–љ–Є—В–µ–ї—М–љ—Л–є –і–Є—А–µ–Ї—В–Њ—А MSC –°–Њ—А–µ–љ –Ґ–Њ—Д—В —Б—З–Є—В–∞–µ—В, —З—В–Њ –љ–µ–≥–∞—В–Є–≤–љ–∞—П –і–Є–љ–∞–Љ–Є–Ї–∞ –љ–µ –њ—А–Њ–і–ї–Є—В—Б—П –і–Њ–ї–≥–Њ.

«–°–Є—В—Г–∞—Ж–Є—П –Њ–±—Л—З–љ–Њ –≤–Њ—Б—Б—В–∞–љ–∞–≤–ї–Є–≤–∞–µ—В—Б—П —З–µ—А–µ–Ј –і–≤–∞-—В—А–Є –Ї–≤–∞—А—В–∞–ї–∞ –њ–Њ—Б–ї–µ –Ї–Њ–љ–Ї—А–µ—В–љ–Њ–≥–Њ –њ–µ—А–Є–Њ–і–∞ –±–Њ–ї–µ–µ —Б–ї–∞–±–Њ–≥–Њ —Б–њ—А–Њ—Б–∞, —З—В–Њ –Љ—Л –љ–∞–±–ї—О–і–∞–µ–Љ —Б –Ї–Њ–љ—Ж–∞ –ї–µ—В–∞ 2022 –≥–Њ–і–∞. –Я–Њ—Н—В–Њ–Љ—Г —П –љ–µ —Г–і–Є–≤–ї—О—Б—М, –µ—Б–ї–Є —Б–Є—В—Г–∞—Ж–Є—П –≤–Њ—Б—Б—В–∞–љ–Њ–≤–Є—В—Б—П –≤ 2023 –≥–Њ–і—Г. –Ю–±—Л—З–љ–Њ —В–∞–Ї –Є –њ—А–Њ–Є—Б—Е–Њ–і–Є—В, –µ—Б–ї–Є –≤—Л –Ј–∞–≥–ї—П–љ–µ—В–µ –≤ –Ї–љ–Є–≥–Є –њ–Њ –Є—Б—В–Њ—А–Є–Є. –І–µ—А–µ–Ј —В—А–Є-—З–µ—В—Л—А–µ –Ї–≤–∞—А—В–∞–ї–∞ –Љ—Л —Г–≤–Є–і–Є–Љ –≤–Њ—Б—Б—В–∞–љ–Њ–≤–ї–µ–љ–Є–µ, –Є –Ј–∞—В–µ–Љ –≤–µ—А–љ–µ–Љ—Б—П –Ї, –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ, –±–Њ–ї–µ–µ —Б–Ї—А–Њ–Љ–љ—Л–Љ —В–µ–Љ–њ–∞–Љ —А–Њ—Б—В–∞», — —Б–Ї–∞–Ј–∞–ї –Њ–љ.

–°—Г—Е–Њ–≥—А—Г–Ј—Л

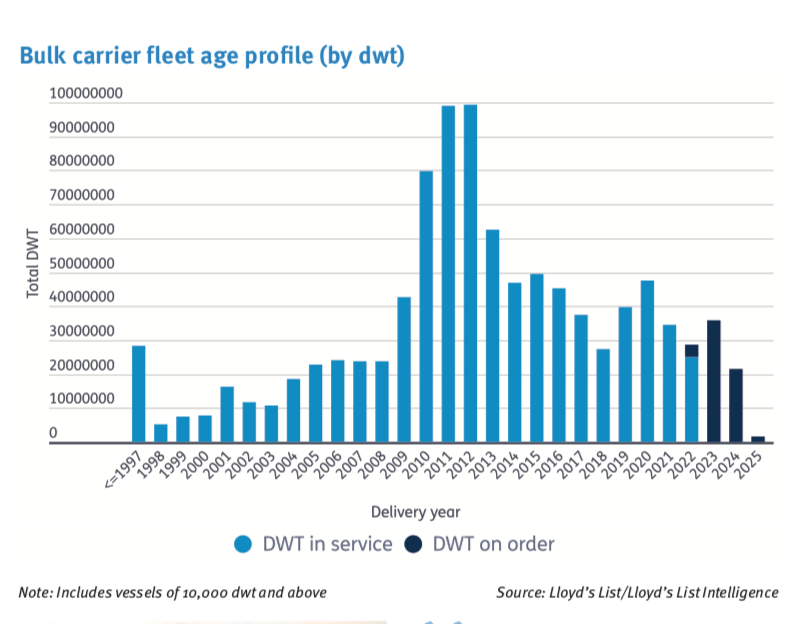

–°–Љ—П–≥—З–µ–љ–Є–µ —Б—В–∞–≤–Њ–Ї –Њ–ґ–Є–і–∞–µ—В—Б—П –≤ 2023 –≥–Њ–і—Г –њ–Њ –≤—Б–µ–Љ —Б–µ–≥–Љ–µ–љ—В–∞–Љ –±–∞–ї–Ї–µ—А–љ—Л—Е –≥—А—Г–Ј–Њ–≤ –љ–∞ —Д–Њ–љ–µ –љ–µ–Њ–њ—А–µ–і–µ–ї–µ–љ–љ–Њ—Б—В–Є —Б–Њ —Б–њ—А–Њ—Б–Њ–Љ –Є –Њ–±—Й–µ–є –≤–Њ–ї–∞—В–Є–ї—М–љ–Њ—Б—В—М—О, –Њ—В–Љ–µ—З–∞—О—В –≤ Lloyd’s List. –Ю–±—К–µ–Љ—Л –Љ–Њ—А—Б–Ї–Њ–є —В–Њ—А–≥–Њ–≤–ї–Є –±–∞–ї–Ї–µ—А–љ—Л–Љ–Є –≥—А—Г–Ј–∞–Љ–Є –Љ–Њ–≥—Г—В –≤—Л—А–∞—Б—В–Є –љ–∞ 1%, –њ—А–Є —Н—В–Њ–Љ –Ї–Њ–ї–Є—З–µ—Б—В–≤–Њ —Б—Г–і–Њ–≤ —Г–≤–µ–ї–Є—З–Є—В—Б—П –љ–∞ 2% –Є –±–Њ–ї–µ–µ, –Њ—В–Љ–µ—З–∞—О—В –Њ–њ—А–Њ—И–µ–љ–љ—Л–µ –∞–љ–∞–ї–Є—В–Є–Ї–Є. –≠—В–Њ —В–∞–Ї–ґ–µ –Њ—В—А–∞–ґ–∞–µ—В—Б—П –љ–∞ –і–Є–љ–∞–Љ–Є–Ї–µ –Ј–∞–Ї–∞–Ј–Њ–≤ –љ–Њ–≤—Л—Е —Б—Г—Е–Њ–≥—А—Г–Ј–Њ–≤ – –Њ–љ–∞ —Б–∞–Љ–∞—П –љ–Є–Ј–Ї–∞—П –Ј–∞ –њ–Њ—Б–ї–µ–і–љ–Є–µ –і–µ—Б—П—В–Є–ї–µ—В–Є—П. –Э–Њ–≤—Л–µ —Б—Г–і–∞ –њ–Њ—Б—В—Г–њ—П—В –≤–ї–∞–і–µ–ї—М—Ж–∞–Љ –љ–µ —А–∞–љ–µ–µ 2026 –≥–Њ–і–∞.

–°–Њ–≥–ї–∞—Б–љ–Њ –і–∞–љ–љ—Л–Љ –∞–≥–µ–љ—В—Б—В–≤–∞, –Њ—В–њ—А–∞–≤–Ї–Є –ґ–µ–ї–µ–Ј–љ–Њ–є —А—Г–і—Л –Љ–Њ—А—Б–Ї–Є–Љ —В—А–∞–љ—Б–њ–Њ—А—В–Њ–Љ –Љ–Њ–≥—Г—В –љ–µ–Ј–љ–∞—З–Є—В–µ–ї—М–љ–Њ –≤—Л—А–∞—Б—В–Є, –њ—А–Є—З–µ–Љ –±–Њ–ї—М—И–Є–љ—Б—В–≤–Њ –Ї—А—Г–њ–љ—Л—Е –≥–Њ—А–љ–Њ–і–Њ–±—Л–≤–∞—О—Й–Є—Е –Ї–Њ–Љ–њ–∞–љ–Є–є, —В–∞–Ї–Є—Е –Ї–∞–Ї –±—А–∞–Ј–Є–ї—М—Б–Ї–∞—П Vale –Є –∞–≤—Б—В—А–∞–ї–Є–є—Б–Ї–∞—П Rio Tinto, —Г–Ї–∞–Ј—Л–≤–∞—О—В –љ–∞ –њ–∞–і–µ–љ–Є–µ –і–Њ–±—Л—З–Є –≤ 2023 –≥–Њ–і—Г. –≠—В–Є –њ—А–Њ–≥–љ–Њ–Ј—Л –Ј–∞—В—А–Њ–љ—Г—В —Б—Г–і–∞ —В–Є–њ–Њ—А–∞–Ј–Љ–µ—А–∞ Capesize, –љ–Њ –Њ–љ–Є –≤ —Б–≤–Њ—О –Њ—З–µ—А–µ–і—М –Љ–Њ–≥—Г—В –±—Л—В—М –Ј–∞—Д—А–∞—Е—В–Њ–≤–∞–љ—Л –і–ї—П –њ–µ—А–µ–≤–Њ–Ј–Ї–Є –±–Њ–Ї—Б–Є—В–Њ–≤ –Є —Г–≥–ї—П.

–Р–љ–∞–ї–Є—В–Є–Ї–Є –Њ—В–Љ–µ—З–∞—О—В, —З—В–Њ —А–Њ—Б—Б–Є–є—Б–Ї–Є–є —Г–≥–Њ–ї—М –љ–∞ —Д–Њ–љ–µ —Б–∞–љ–Ї—Ж–Є–є –њ–µ—А–µ–љ–∞–њ—А–∞–≤–ї—П–µ—В—Б—П –Є–Ј –Х–° –≤ –Є–љ–і–Є–є—Б–Ї–Є–µ –Є —В–Є—Е–Њ–Њ–Ї–µ–∞–љ—Б–Ї–Є–µ –њ–Њ—А—В—Л, –∞ –µ–≥–Њ –Љ–µ—Б—В–Њ –Ј–∞–Љ–µ—Й–∞–µ—В —О–ґ–љ–Њ–∞—Д—А–Є–Ї–∞–љ—Б–Ї–Є–є —Г–≥–Њ–ї—М, —З—В–Њ –≤ —Ж–µ–ї–Њ–Љ —Г–≤–µ–ї–Є—З–Є–≤–∞–µ—В —В–Њ–љ–љ–Њ-–Љ–Є–ї–Є. –Т BIMCO –њ–Њ–і—В–≤–µ—А–ґ–і–∞—О—В —Н—В—Г –Є–і–µ—О. –Ґ–∞–Љ –Њ–ґ–Є–і–∞—О—В, —З—В–Њ 2024 –≥–Њ–і –±—Г–і–µ—В –±–Њ–ї–µ–µ –±–ї–∞–≥–Њ–њ—А–Є—П—В–љ—Л–Љ –і–ї—П —А—Л–љ–Ї–∞ —Б—Г—Е–Њ–≥—А—Г–Ј–Њ–≤, –∞ 2023 –≥–Њ–і –±—Г–і–µ—В –±–Њ–ї–µ–µ —З—Г–≤—Б—В–≤–Є—В–µ–ї—М–љ—Л–Љ –Ї –њ–Њ—В—А—П—Б–µ–љ–Є—П–Љ.

–Р–љ–∞–ї–Є—В–Є–Ї–Є Lloyd’s List –њ—А–µ–і—Б—В–∞–≤–Є–ї–Є –Њ–±–Ј–Њ—А —А–∞–Ј–≤–Є—В–Є—П —Б–µ–≥–Љ–µ–љ—В–∞ —Б—Г–і–Њ—Е–Њ–і—Б—В–≤–∞ –Є —Б–Љ–µ–ґ–љ—Л—Е –Њ—В—А–∞—Б–ї–µ–є –љ–∞ 2023 –≥–Њ–і. –Я–Њ –Љ–љ–µ–љ–Є—О —Б–њ–µ—Ж–Є–∞–ї–Є—Б—В–Њ–≤, –і–Њ–ї–≥–Њ—Б—А–Њ—З–љ—Л–µ –њ–Њ—Б–ї–µ–і—Б—В–≤–Є—П –≥–µ–Њ–њ–Њ–ї–Є—В–Є—З–µ—Б–Ї–Є—Е, —Н–љ–µ—А–≥–µ—В–Є—З–µ—Б–Ї–Є—Е –Є —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є—Е –њ–Њ—В—А—П—Б–µ–љ–Є–є 2022 –≥–Њ–і–∞ —В—А—Г–і–љ–Њ –њ—А–µ–і–≤–Є–і–µ—В—М, –љ–Њ –і–ї—П —Б–µ–≥–Љ–µ–љ—В–∞ —И–Є–њ–њ–Є–љ–≥–∞ —Е–Њ—В—П –±—Л –µ—Б—В—М –њ–Њ–Ј–Є—В–Є–≤–љ—Л–µ –њ—А–µ–і–њ–Њ—Б—Л–ї–Ї–Є.

–С–Њ–ї—М—И–Є–љ—Б—В–≤–Њ –Њ–њ—А–Њ—И–µ–љ–љ—Л—Е —Б–њ–µ—Ж–Є–∞–ї–Є—Б—В–∞–Љ–Є Lloyd’s List —Н–Ї—Б–њ–µ—А—В–Њ–≤ –Њ—В–Љ–µ—З–∞—О—В, —З—В–Њ –≥–ї–Њ–±–∞–ї—М–љ–∞—П —А–µ—Ж–µ—Б—Б–Є—П –≤ 2023 –≥–Њ–і—Г –љ–µ–Є–Ј–±–µ–ґ–љ–∞. –°–Њ–≥–ї–∞—Б–љ–Њ –Њ–њ—А–Њ—Б—Г, –њ—А–Њ–≤–µ–і–µ–љ–љ–Њ–Љ—Г –∞–≥–µ–љ—В—Б—В–≤–Њ–Љ, –≥–ї–Њ–±–∞–ї—М–љ–∞—П —А–µ—Ж–µ—Б—Б–Є—П —П–≤–ї—П–µ—В—Б—П –Њ—Б–љ–Њ–≤–љ—Л–Љ —А–Є—Б–Ї–Њ–Љ –і–ї—П —И–Є–њ–њ–Є–љ–≥–∞ –≤ —В–µ—З–µ–љ–Є–µ —Б–ї–µ–і—Г—О—Й–Є—Е –і–≤—Г—Е –ї–µ—В. –≠—В–Њ –њ–Њ–і—В–≤–µ—А–і–Є–ї–Є –Њ–Ї–Њ–ї–Њ 50% —А–µ—Б–њ–Њ–љ–і–µ–љ—В–Њ–≤, –Ї –і—А—Г–≥–Є–Љ —А–Є—Б–Ї–∞–Љ –Њ–љ–Є –Њ—В–љ–Њ—Б—П—В —А–µ–≥—Г–ї—П—В–Њ—А–љ—Л–µ –Љ–µ—А—Л (–≤ —В–Њ–Љ —З–Є—Б–ї–µ —Б—В—А–µ–Љ–ї–µ–љ–Є–µ –Ь–µ–ґ–і—Г–љ–∞—А–Њ–і–љ–Њ–є –Љ–Њ—А—Б–Ї–Њ–є –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –і–Њ—Б—В–Є—З—М –љ—Г–ї–µ–≤—Л—Е –≤—Л–±—А–Њ—Б–Њ–≤ –Ї 2050 –≥–Њ–і—Г) –Є –њ—А–Њ—Д–Є—Ж–Є—В —Б—Г–і–Њ–≤ –љ–∞ —А—Л–љ–Ї–µ. –Ф–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ–Њ–є –њ—А–Њ–±–ї–µ–Љ–Њ–є –і–ї—П –Њ—В—А–∞—Б–ї–Є –Њ–њ—А–Њ—И–µ–љ–љ—Л–µ —Г—З–∞—Б—В–љ–Є–Ї–Є –љ–∞–Ј—Л–≤–∞—О—В –љ–µ–і–Њ—Б—В—Г–њ–љ–Њ—Б—В—М –љ–Њ–≤—Л—Е –≤–Є–і–Њ–≤ —В–Њ–њ–ї–Є–≤–∞ (45,86%), –∞ —В–∞–Ї–ґ–µ —Ж–µ–љ—Л –љ–∞ –∞–ї—М—В–µ—А–љ–∞—В–Є–≤–љ–Њ–µ —В–Њ–њ–ї–Є–≤–Њ (26%).

–Ю—В–≤–µ—З–∞—П –љ–∞ –≤–Њ–њ—А–Њ—Б, –Ї–∞–Ї–Њ–Љ—Г —Б–µ–≥–Љ–µ–љ—В—Г —Б—Г–і–Њ—Е–Њ–і–љ—Л—Е –Ї–Њ–Љ–њ–∞–љ–Є–є –±—Г–і–µ—В –ї—Г—З—И–µ –≤—Б–µ–≥–Њ —А–∞–±–Њ—В–∞—В—М –≤ 2023 –≥–Њ–і—Г, 40% —А–µ—Б–њ–Њ–љ–і–µ–љ—В–Њ–≤ –Њ—В–≤–µ—В–Є–ї–Є, —З—В–Њ —В–∞–љ–Ї–µ—А–љ–Њ–Љ—Г, 27% –њ—А–Њ–≥–Њ–ї–Њ—Б–Њ–≤–∞–ї–Є –Ј–∞ –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л—Е –њ–µ—А–µ–≤–Њ–Ј—З–Є–Ї–Њ–≤, 14% –Њ—В–Љ–µ—В–Є–ї–Є –±–∞–ї–Ї–µ—А—Л. –С–Њ–ї–µ–µ –њ–Њ–ї–Њ–≤–Є–љ—Л –Њ–њ—А–Њ—И–µ–љ–љ—Л—Е (65%) —Б—З–Є—В–∞—О—В, —З—В–Њ –љ–µ–±–Њ–ї—М—И–Њ–є —З–∞—Б—В–љ—Л–є —Б—Г–і–Њ–≤–ї–∞–і–µ–ї–µ—Ж —Б—В–∞–љ–µ—В –≤—Л–Љ–Є—А–∞—О—Й–Є–Љ –≤–Є–і–Њ–Љ –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї—П –≤ —В–µ—З–µ–љ–Є–µ 10 –ї–µ—В.

–Ю–і–љ–∞–Ї–Њ —Н—В–Є —А–Є—Б–Ї–Є –Є —Б–±–Њ–Є –≤ –≥–ї–Њ–±–∞–ї—М–љ—Л—Е —Ж–µ–њ–Њ—З–Ї–∞—Е –њ–Њ—Б—В–∞–≤–Њ–Ї, –Њ—Б–Њ–±–µ–љ–љ–Њ –Ј–∞ –њ–Њ—Б–ї–µ–і–љ–Є–µ –љ–µ—Б–Ї–Њ–ї—М–Ї–Њ –ї–µ—В, –љ–µ –≤—Б–µ–≥–і–∞ –њ—А–Є–≤–Њ–і—П—В –Ї –њ–ї–Њ—Е–Є–Љ —Д–Є–љ–∞–љ—Б–Њ–≤—Л–Љ –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—П–Љ, –∞ –љ–∞–Њ–±–Њ—А–Њ—В, –њ–Њ–Ј–≤–Њ–ї—П—О—В —И–Є–њ–њ–Є–љ–≥—Г –Ї—А–∞—В–љ–Њ –љ–∞—А–∞—Б—В–Є—В—М –њ—А–Є–±—Л–ї–Є, –Њ—В–Љ–µ—З–∞—О—В –≤ Lloyd’s List. –Ю—Ж–µ–љ–Є–≤–∞—П –њ–µ—А—Б–њ–µ–Ї—В–Є–≤—Л 2023 –≥–Њ–і–∞, –∞–љ–∞–ї–Є—В–Є–Ї–Є –њ—А–Є–≤–Њ–і—П—В –≤ –њ—А–Є–Љ–µ—А —А–µ–Ї–Њ—А–і–љ—Л–µ —А–µ–Ј—Г–ї—М—В–∞—В—Л 2022 –≥–Њ–і–∞.

«–°—Г–і–Њ—Е–Њ–і–љ—Л–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є –Љ–Њ–≥—Г—В —Б—З–Є—В–∞—В—М —Б–µ–±—П –∞–њ–Њ–ї–Є—В–Є—З–љ—Л–Љ–Є, –њ–Њ–і—З–µ—А–Ї–Є–≤–∞—П —Б—В–∞—В—Г—Б —Б–ї—Г–ґ–∞–љ–Њ–Ї —Н–Ї–Њ–љ–Њ–Љ–Є–Ї–Є, –љ–Њ –Љ–Є—А–Њ–≤–∞—П —В–Њ—А–≥–Њ–≤–ї—П –≤—Б–µ–≥–і–∞ –±—Л–ї–∞ –Ї—А–∞–є–љ–µ –њ–Њ–ї–Є—В–Є–Ј–Є—А–Њ–≤–∞–љ–љ–Њ–є», – –Њ—В–Љ–µ—З–∞–µ—В —А–µ–і–∞–Ї—В–Њ—А Lloyd’s List –†–Є—З–∞—А–і –Ь–Є–і.

–Ъ–Њ–љ—В–µ–є–љ–µ—А–Њ–≤–Њ–Ј—Л

–£—З–Є—В—Л–≤–∞—П –њ–Њ—Б—В–µ–њ–µ–љ–љ–Њ–µ —Б–Њ–Ї—А–∞—Й–µ–љ–Є–µ –Ј–∞—В–Њ—А–Њ–≤ –≤ –њ–Њ—А—В–∞—Е, –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л–Љ –њ–µ—А–µ–≤–Њ–Ј—З–Є–Ї–∞–Љ –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ —А–µ—И–Є—В—М, –Ї–∞–Ї –Њ–љ–Є –±—Г–і—Г—В —Г–њ—А–∞–≤–ї—П—В—М –±–Њ–ї—М—И–Є–Љ–Є (–њ–Њ —В–Њ–љ–љ–∞–ґ—Г) —Б—Г–і–∞–Љ–Є, –Ї–Њ—В–Њ—А—Л–µ –Њ–љ–Є –Ј–∞–Ї–∞–Ј—Л–≤–∞–ї–Є –≤ –≥–Њ–і—Л –±—Г–Љ–∞ –њ–∞–љ–і–µ–Љ–Є–Є, –њ–Њ–ї–∞–≥–∞—О—В –∞–љ–∞–ї–Є—В–Є–Ї–Є Lloyd’s List. –Я–Њ –Љ–µ—А–µ —Б—В–∞–±–Є–ї–Є–Ј–∞—Ж–Є–Є —Б–њ—А–Њ—Б–∞, –Њ–њ–µ—А–∞—В–Њ—А–∞–Љ —Д–ї–Њ—В–∞, –≤–µ—А–Њ—П—В–љ–Њ, –њ—А–Є–і–µ—В—Б—П –Ј–∞–і–µ–є—Б—В–≤–Њ–≤–∞—В—М —А–µ–Ј–µ—А–≤—Л –і–µ–љ–µ–ґ–љ—Л—Е —Б—А–µ–і—Б—В–≤, –њ–Њ–ї—Г—З–µ–љ–љ—Л—Е –≤–Њ –≤—А–µ–Љ—П –њ–Є–Ї–Њ–≤—Л—Е –Ј–∞—А–∞–±–Њ—В–Ї–Њ–≤.

–°—В–∞–≤–Ї–Є —Д—А–∞—Е—В–∞ –љ–∞—З–∞–ї–Є —Б–љ–Є–ґ–∞—В—М—Б—П –≤—Б–ї–µ–і –Ј–∞ –њ–∞–і–µ–љ–Є–µ–Љ —Б–њ—А–Њ—Б–∞, –Ї –Њ–Ї—В—П–±—А—О 2022 —А–∞–Ј–љ–Є—Ж–∞ —Б –∞–љ–∞–ї–Њ–≥–Є—З–љ—Л–Љ –њ–µ—А–Є–Њ–і–Њ–Љ 2021 –≥–Њ–і–∞ —Б–Њ—Б—В–∞–≤–ї—П–ї–∞ 9,3%. –Я—А–Є —Н—В–Њ–Љ –≤–Љ–µ—Б—В–Є–Љ–Њ—Б—В—М –Љ–Є—А–Њ–≤–Њ–≥–Њ –Ї–Њ–љ—В–µ–є–љ–µ—А–љ–Њ–≥–Њ —Д–ї–Њ—В–∞ –≤ 2023 –≥–Њ–і—Г –≤—Л—А–∞—Б—В–µ—В –љ–∞ 7,8% (1,7 –Љ–ї–љ TEU), –њ—А–Є —А–Њ—Б—В–µ —Б–њ—А–Њ—Б–∞ —В–Њ–ї—М–Ї–Њ –љ–∞ 3,5%. –Т 2024 –≥–Њ–і—Г –≤–Љ–µ—Б—В–Є–Љ–Њ—Б—В—М —Б—Г–і–Њ–≤ —Г–≤–µ–ї–Є—З–Є—В—Б—П –µ—Й–µ –љ–∞ 8,3%, –∞ —Б–њ—А–Њ—Б —Б–љ–Њ–≤–∞ –њ—А–Њ–≥–љ–Њ–Ј–Є—А—Г–µ—В—Б—П –љ–∞ —Г—А–Њ–≤–љ–µ +3,5%.

–Я–Њ –Љ–љ–µ–љ–Є—О –∞–љ–∞–ї–Є—В–Є–Ї–Њ–≤ Linerlytica, —Ж–µ–љ—Л –Ї–Њ–љ—В—А–∞–Ї—В–Њ–≤ –љ–∞ –љ–Њ–≤—Л–є —Б–µ–Ј–Њ–љ 2023 –≥–Њ–і–∞, –≤–µ—А–Њ—П—В–љ–Њ, —Г–њ–∞–і—Г—В –љ–∞ 80%, –Њ—В—А–∞–ґ–∞—П —Б–љ–Є–ґ–µ–љ–Є–µ —Б–њ–Њ—В–Њ–≤—Л—Е —Б—В–∞–≤–Њ–Ї. –Т 2023 –≥–Њ–і—Г –Ї–Њ–ї–ї–µ–Ї—В–Є–≤–љ–∞—П –њ—А–Є–±—Л–ї—М –Ї—А—Г–њ–љ–µ–є—И–Є—Е –ї–Є–љ–µ–є–љ—Л—Е –Њ–њ–µ—А–∞—В–Њ—А–Њ–≤ —Б–љ–Є–Ј–Є—В—Б—П –і–Њ $100 –Љ–ї—А–і —Б $275 –Љ–ї—А–і –≤ 2022 –≥–Њ–і—Г, –Њ–ґ–Є–і–∞—О—В –≤ Drewry.

–Т–њ—А–Њ—З–µ–Љ, –Є—Б–њ–Њ–ї–љ–Є—В–µ–ї—М–љ—Л–є –і–Є—А–µ–Ї—В–Њ—А MSC –°–Њ—А–µ–љ –Ґ–Њ—Д—В —Б—З–Є—В–∞–µ—В, —З—В–Њ –љ–µ–≥–∞—В–Є–≤–љ–∞—П –і–Є–љ–∞–Љ–Є–Ї–∞ –љ–µ –њ—А–Њ–і–ї–Є—В—Б—П –і–Њ–ї–≥–Њ.

«–°–Є—В—Г–∞—Ж–Є—П –Њ–±—Л—З–љ–Њ –≤–Њ—Б—Б—В–∞–љ–∞–≤–ї–Є–≤–∞–µ—В—Б—П —З–µ—А–µ–Ј –і–≤–∞-—В—А–Є –Ї–≤–∞—А—В–∞–ї–∞ –њ–Њ—Б–ї–µ –Ї–Њ–љ–Ї—А–µ—В–љ–Њ–≥–Њ –њ–µ—А–Є–Њ–і–∞ –±–Њ–ї–µ–µ —Б–ї–∞–±–Њ–≥–Њ —Б–њ—А–Њ—Б–∞, —З—В–Њ –Љ—Л –љ–∞–±–ї—О–і–∞–µ–Љ —Б –Ї–Њ–љ—Ж–∞ –ї–µ—В–∞ 2022 –≥–Њ–і–∞. –Я–Њ—Н—В–Њ–Љ—Г —П –љ–µ —Г–і–Є–≤–ї—О—Б—М, –µ—Б–ї–Є —Б–Є—В—Г–∞—Ж–Є—П –≤–Њ—Б—Б—В–∞–љ–Њ–≤–Є—В—Б—П –≤ 2023 –≥–Њ–і—Г. –Ю–±—Л—З–љ–Њ —В–∞–Ї –Є –њ—А–Њ–Є—Б—Е–Њ–і–Є—В, –µ—Б–ї–Є –≤—Л –Ј–∞–≥–ї—П–љ–µ—В–µ –≤ –Ї–љ–Є–≥–Є –њ–Њ –Є—Б—В–Њ—А–Є–Є. –І–µ—А–µ–Ј —В—А–Є-—З–µ—В—Л—А–µ –Ї–≤–∞—А—В–∞–ї–∞ –Љ—Л —Г–≤–Є–і–Є–Љ –≤–Њ—Б—Б—В–∞–љ–Њ–≤–ї–µ–љ–Є–µ, –Є –Ј–∞—В–µ–Љ –≤–µ—А–љ–µ–Љ—Б—П –Ї, –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ, –±–Њ–ї–µ–µ —Б–Ї—А–Њ–Љ–љ—Л–Љ —В–µ–Љ–њ–∞–Љ —А–Њ—Б—В–∞», — —Б–Ї–∞–Ј–∞–ї –Њ–љ.

–°—Г—Е–Њ–≥—А—Г–Ј—Л

–°–Љ—П–≥—З–µ–љ–Є–µ —Б—В–∞–≤–Њ–Ї –Њ–ґ–Є–і–∞–µ—В—Б—П –≤ 2023 –≥–Њ–і—Г –њ–Њ –≤—Б–µ–Љ —Б–µ–≥–Љ–µ–љ—В–∞–Љ –±–∞–ї–Ї–µ—А–љ—Л—Е –≥—А—Г–Ј–Њ–≤ –љ–∞ —Д–Њ–љ–µ –љ–µ–Њ–њ—А–µ–і–µ–ї–µ–љ–љ–Њ—Б—В–Є —Б–Њ —Б–њ—А–Њ—Б–Њ–Љ –Є –Њ–±—Й–µ–є –≤–Њ–ї–∞—В–Є–ї—М–љ–Њ—Б—В—М—О, –Њ—В–Љ–µ—З–∞—О—В –≤ Lloyd’s List. –Ю–±—К–µ–Љ—Л –Љ–Њ—А—Б–Ї–Њ–є —В–Њ—А–≥–Њ–≤–ї–Є –±–∞–ї–Ї–µ—А–љ—Л–Љ–Є –≥—А—Г–Ј–∞–Љ–Є –Љ–Њ–≥—Г—В –≤—Л—А–∞—Б—В–Є –љ–∞ 1%, –њ—А–Є —Н—В–Њ–Љ –Ї–Њ–ї–Є—З–µ—Б—В–≤–Њ —Б—Г–і–Њ–≤ —Г–≤–µ–ї–Є—З–Є—В—Б—П –љ–∞ 2% –Є –±–Њ–ї–µ–µ, –Њ—В–Љ–µ—З–∞—О—В –Њ–њ—А–Њ—И–µ–љ–љ—Л–µ –∞–љ–∞–ї–Є—В–Є–Ї–Є. –≠—В–Њ —В–∞–Ї–ґ–µ –Њ—В—А–∞–ґ–∞–µ—В—Б—П –љ–∞ –і–Є–љ–∞–Љ–Є–Ї–µ –Ј–∞–Ї–∞–Ј–Њ–≤ –љ–Њ–≤—Л—Е —Б—Г—Е–Њ–≥—А—Г–Ј–Њ–≤ – –Њ–љ–∞ —Б–∞–Љ–∞—П –љ–Є–Ј–Ї–∞—П –Ј–∞ –њ–Њ—Б–ї–µ–і–љ–Є–µ –і–µ—Б—П—В–Є–ї–µ—В–Є—П. –Э–Њ–≤—Л–µ —Б—Г–і–∞ –њ–Њ—Б—В—Г–њ—П—В –≤–ї–∞–і–µ–ї—М—Ж–∞–Љ –љ–µ —А–∞–љ–µ–µ 2026 –≥–Њ–і–∞.

–°–Њ–≥–ї–∞—Б–љ–Њ –і–∞–љ–љ—Л–Љ –∞–≥–µ–љ—В—Б—В–≤–∞, –Њ—В–њ—А–∞–≤–Ї–Є –ґ–µ–ї–µ–Ј–љ–Њ–є —А—Г–і—Л –Љ–Њ—А—Б–Ї–Є–Љ —В—А–∞–љ—Б–њ–Њ—А—В–Њ–Љ –Љ–Њ–≥—Г—В –љ–µ–Ј–љ–∞—З–Є—В–µ–ї—М–љ–Њ –≤—Л—А–∞—Б—В–Є, –њ—А–Є—З–µ–Љ –±–Њ–ї—М—И–Є–љ—Б—В–≤–Њ –Ї—А—Г–њ–љ—Л—Е –≥–Њ—А–љ–Њ–і–Њ–±—Л–≤–∞—О—Й–Є—Е –Ї–Њ–Љ–њ–∞–љ–Є–є, —В–∞–Ї–Є—Е –Ї–∞–Ї –±—А–∞–Ј–Є–ї—М—Б–Ї–∞—П Vale –Є –∞–≤—Б—В—А–∞–ї–Є–є—Б–Ї–∞—П Rio Tinto, —Г–Ї–∞–Ј—Л–≤–∞—О—В –љ–∞ –њ–∞–і–µ–љ–Є–µ –і–Њ–±—Л—З–Є –≤ 2023 –≥–Њ–і—Г. –≠—В–Є –њ—А–Њ–≥–љ–Њ–Ј—Л –Ј–∞—В—А–Њ–љ—Г—В —Б—Г–і–∞ —В–Є–њ–Њ—А–∞–Ј–Љ–µ—А–∞ Capesize, –љ–Њ –Њ–љ–Є –≤ —Б–≤–Њ—О –Њ—З–µ—А–µ–і—М –Љ–Њ–≥—Г—В –±—Л—В—М –Ј–∞—Д—А–∞—Е—В–Њ–≤–∞–љ—Л –і–ї—П –њ–µ—А–µ–≤–Њ–Ј–Ї–Є –±–Њ–Ї—Б–Є—В–Њ–≤ –Є —Г–≥–ї—П.

–Р–љ–∞–ї–Є—В–Є–Ї–Є –Њ—В–Љ–µ—З–∞—О—В, —З—В–Њ —А–Њ—Б—Б–Є–є—Б–Ї–Є–є —Г–≥–Њ–ї—М –љ–∞ —Д–Њ–љ–µ —Б–∞–љ–Ї—Ж–Є–є –њ–µ—А–µ–љ–∞–њ—А–∞–≤–ї—П–µ—В—Б—П –Є–Ј –Х–° –≤ –Є–љ–і–Є–є—Б–Ї–Є–µ –Є —В–Є—Е–Њ–Њ–Ї–µ–∞–љ—Б–Ї–Є–µ –њ–Њ—А—В—Л, –∞ –µ–≥–Њ –Љ–µ—Б—В–Њ –Ј–∞–Љ–µ—Й–∞–µ—В —О–ґ–љ–Њ–∞—Д—А–Є–Ї–∞–љ—Б–Ї–Є–є —Г–≥–Њ–ї—М, —З—В–Њ –≤ —Ж–µ–ї–Њ–Љ —Г–≤–µ–ї–Є—З–Є–≤–∞–µ—В —В–Њ–љ–љ–Њ-–Љ–Є–ї–Є. –Т BIMCO –њ–Њ–і—В–≤–µ—А–ґ–і–∞—О—В —Н—В—Г –Є–і–µ—О. –Ґ–∞–Љ –Њ–ґ–Є–і–∞—О—В, —З—В–Њ 2024 –≥–Њ–і –±—Г–і–µ—В –±–Њ–ї–µ–µ –±–ї–∞–≥–Њ–њ—А–Є—П—В–љ—Л–Љ –і–ї—П —А—Л–љ–Ї–∞ —Б—Г—Е–Њ–≥—А—Г–Ј–Њ–≤, –∞ 2023 –≥–Њ–і –±—Г–і–µ—В –±–Њ–ї–µ–µ —З—Г–≤—Б—В–≤–Є—В–µ–ї—М–љ—Л–Љ –Ї –њ–Њ—В—А—П—Б–µ–љ–Є—П–Љ.

–Ґ–∞–љ–Ї–µ—А—Л

«–Э–Є—З—В–Њ —В–∞–Ї –љ–µ –Є–ї–ї—О—Б—В—А–Є—А—Г–µ—В –Є–Ј–Љ–µ–љ–µ–љ–Є–µ –љ–∞ –Љ–Є—А–Њ–≤—Л—Е —В–∞–љ–Ї–µ—А–љ—Л—Е —А—Л–љ–Ї–∞—Е –≤ 2022 –≥–Њ–і—Г, –Ї–∞–Ї –Љ–µ–ґ–і—Г–љ–∞—А–Њ–і–љ—Л–µ –≤–Њ–і—Л —Г –Р–љ–≥–Њ–ї—Л, –Ї–Њ—В–Њ—А—Л–µ –њ—А–µ–≤—А–∞—В–Є–ї–Є—Б—М –≤ —Ж–µ–љ—В—А –њ—А–Є–Ј—А–∞—З–љ—Л—Е —В–∞–љ–Ї–µ—А–Њ–≤», – –≥–Њ–≤–Њ—А–Є—В—Б—П –≤ –Њ–±–Ј–Њ—А–µ Lloyd’s List. –Ґ–∞–Ї, –µ—Б–ї–Є —Б—А–∞–≤–љ–Є–≤–∞—В—М –і–µ–Ї–∞–±—А—М 2021 –≥–Њ–і–∞ (1 —В–∞–љ–Ї–µ—А) —Б –і–µ–Ї–∞–±—А–µ–Љ 2022 –≥–Њ–і–∞, –Њ–Ї–Њ–ї–Њ 20 —В–∞–љ–Ї–µ—А–Њ–≤ (–≤ —В–Њ–Љ —З–Є—Б–ї–µ 16 VLCC) –љ–∞—Е–Њ–і–Є–ї–Є—Б—М –Њ–Ї–Њ–ї–Њ –±–µ—А–µ–≥–Њ–≤ –Р–љ–≥–Њ–ї—Л —Б –Њ—В–Ї–ї—О—З–µ–љ–љ—Л–Љ–Є —Б–Є–≥–љ–∞–ї–∞–Љ–Є –Њ –Љ–µ—Б—В–Њ–њ–Њ–ї–Њ–ґ–µ–љ–Є–Є. –Ш–Ј–Љ–µ–љ–µ–љ–Є–µ —Б–Є–≥–љ–∞–ї–Њ–≤ –Р–Ш–° (–∞–≤—В–Њ–Љ–∞—В–Є—З–µ—Б–Ї–∞—П –Є–і–µ–љ—В–Є—Д–Є–Ї–∞—Ж–Є–Њ–љ–љ–∞—П —Б–Є—Б—В–µ–Љ–∞) –њ–Њ–Ј–≤–Њ–ї—П–µ—В —Б—Г–і–∞–Љ —Б–Ї—А—Л—В—М —Б–≤–Њ–µ –њ—А–Є—Б—Г—В—Б—В–≤–Є–µ –≤ –њ–Њ—А—В–∞—Е, –љ–∞–њ—А–Є–Љ–µ—А, –Т–µ–љ–µ—Б—Г—Н–ї—Л, –≥–і–µ –љ–∞ —Б—Г–і–љ–Њ –њ–Њ—Б—В—Г–њ–∞—О—В –љ–µ—Д—В–µ–љ–∞–ї–Є–≤–љ—Л–µ –≥—А—Г–Ј—Л, –њ—А–Є —Д–Њ—А–Љ–∞–ї—М–љ–Њ–Љ –љ–∞—Е–Њ–ґ–і–µ–љ–Є–Є –≤ –Љ–µ–ґ–і—Г–љ–∞—А–Њ–і–љ—Л—Е –≤–Њ–і–∞—Е –љ–µ–і–∞–ї–µ–Ї–Њ –Њ—В –Р–љ–≥–Њ–ї—Л.

–°–њ–Є—Б–Њ–Ї —Б–∞–љ–Ї—Ж–Є–Њ–љ–љ—Л—Е –≥—А—Г–Ј–Њ–≤ –і–ї—П –Љ–Њ—А—Б–Ї–Њ–є —В—А–∞–љ—Б–њ–Њ—А—В–Є—А–Њ–≤–Ї–Є —Б—Г—Й–µ—Б—В–≤–µ–љ–љ–Њ —А–∞—Б—И–Є—А–Є–ї—Б—П –≤ 2022 –≥–Њ–і—Г: –Ї –љ–µ—Д—В–Є –Є–Ј –Ш—А–∞–љ–∞ –Є –Т–µ–љ–µ—Б—Г—Н–ї—Л –њ—А–Є—Б–Њ–µ–і–Є–љ–Є–ї–Є—Б—М —А–Њ—Б—Б–Є–є—Б–Ї–Є–µ –±–∞—А—А–µ–ї–Є. –Я–Њ –і–∞–љ–љ—Л–Љ Lloyd’s List, –љ–µ –Љ–µ–љ–µ–µ 40 —В–∞–љ–Ї–µ—А–Њ–≤ –Є–Ј –Ш—А–∞–љ–∞ –Є –Т–µ–љ–µ—Б—Г—Н–ї—Л —Б—В–∞–ї–Є —А–∞–±–Њ—В–∞—В—М –љ–∞ –Њ—В–≥—А—Г–Ј–Ї–∞—Е Urals –Є–Ј –њ–Њ—А—В–Њ–≤ –І–µ—А–љ–Њ–≥–Њ –Љ–Њ—А—П –Є –С–∞–ї—В–Є–Ї–Є –Ј–∞ –њ–Њ—Б–ї–µ–і–љ–Є–µ —З–µ—В—Л—А–µ –Љ–µ—Б—П—Ж–∞. –Э–µ–Ї–Њ—В–Њ—А—Л–µ –Є–Ј –љ–Є—Е –Є–љ–Њ–≥–і–∞ –њ–Њ—П–≤–ї—П—О—В—Б—П —Г –±–µ—А–µ–≥–Њ–≤ –Р–љ–≥–Њ–ї—Л.

–†–Њ—Б—Б–Є—П —А–∞–љ—М—И–µ –њ–Њ—Б—В–∞–≤–ї—П–ї–∞ –≤ –Х–≤—А–Њ–њ—Г –њ—А–Є–Љ–µ—А–љ–Њ 40% —Б—Л—А–Њ–є –љ–µ—Д—В–Є, –љ–Њ 5 –і–µ–Ї–∞–±—А—П –Ј–∞–њ—А–µ—В –љ–∞ –Љ–Њ—А—Б–Ї—Г—О —В—А–∞–љ—Б–њ–Њ—А—В–Є—А–Њ–≤–Ї—Г –љ–µ—Д—В–Є –њ–µ—А–µ–Њ—А–Є–µ–љ—В–Є—А–Њ–≤–∞–ї —Н–Ї—Б–њ–Њ—А—В –љ–∞ –љ–Њ–≤—Л–µ —А—Л–љ–Ї–Є —Б –Ї—А—Г–њ–љ–µ–є—И–Є–Љ–Є –њ–Њ–Ї—Г–њ–∞—В–µ–ї—П–Љ–Є –≤ –Ъ–Є—В–∞–µ, –Ш–љ–і–Є–Є –Є –Ґ—Г—А—Ж–Є–Є. –У—А–µ—З–µ—Б–Ї–Є–µ —Б—Г–і–Њ–≤–ї–∞–і–µ–ї—М—Ж—Л —Г–≤–µ–ї–Є—З–Є–ї–Є —Б–≤–Њ—О –і–Њ–ї—О –≤ —В–Њ—А–≥–Њ–≤–ї–µ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–µ—Д—В—М—О —Б 30% –≤ —П–љ–≤–∞—А–µ –і–Њ 53% –≤ –љ–Њ—П–±—А–µ 2022 –≥–Њ–і–∞.

–Ъ –љ–∞—З–∞–ї—Г 2023 –≥–Њ–і–∞ –≤ –Љ–Є—А–µ –љ–∞—Б—З–Є—В—Л–≤–∞–ї–Њ—Б—М –Њ–Ї–Њ–ї–Њ 300 —В–∞–љ–Ї–µ—А–Њ–≤, –Њ —А–µ–∞–ї—М–љ—Л—Е –≤–ї–∞–і–µ–ї—М—Ж–∞—Е –Ї–Њ—В–Њ—А—Л—Е –љ–Є—З–µ–≥–Њ –љ–µ –Є–Ј–≤–µ—Б—В–љ–Њ. –≠—В–Є —Б—Г–і–∞ –њ–µ—А–µ–≤–Њ–Ј—П—В –Њ–Ї–Њ–ї–Њ 2,5-2,8 –Љ–ї–љ –±–∞—А—А–µ–ї–µ–є –≤ —Б—Г—В–Ї–Є, —Н—В–Њ –њ–Њ—З—В–Є 6% –њ–µ—А–µ–≤–Њ–Ј–Њ–Ї –љ–µ—Д—В–Є –Љ–Њ—А—Б–Ї–Є–Љ –њ—Г—В–µ–Љ. –Э–∞ –љ–∞—З–∞–ї–Њ 2022 –≥–Њ–і–∞ —В–∞–Ї–Є—Е —В–∞–љ–Ї–µ—А–Њ–≤ –±—Л–ї–Њ –≤—Б–µ–≥–Њ –Њ–Ї–Њ–ї–Њ 220 –µ–і., –њ—А–Є–≤–Њ–і—П—В —Б—В–∞—В–Є—Б—В–Є–Ї—Г –≤ Lloyd’s List.

–Т —Ж–µ–ї–Њ–Љ –Љ–Є—А–Њ–≤–Њ–є —В–∞–љ–Ї–µ—А–љ—Л–є —Д–ї–Њ—В –љ–∞—Б—В—А–Њ–µ–љ –љ–∞ —Г—Б—В–Њ–є—З–Є–≤—Л–є 2023 –≥–Њ–і, –љ–µ—Б–Љ–Њ—В—А—П –љ–∞ –Љ–љ–Њ–ґ–µ—Б—В–≤–Њ –њ—А–Њ—В–Є–≤–Њ—А–µ—З–Є–≤—Л—Е —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є—Е —Б–Є–≥–љ–∞–ї–Њ–≤ –Є —А–µ—Ж–µ—Б—Б–Є—О. –Ю–і–љ–∞–Ї–Њ –Њ–≥—А–∞–љ–Є—З–µ–љ–Є—П –љ–∞ –Є–Љ–њ–Њ—А—В –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ —Б–Њ —Б—В–Њ—А–Њ–љ—Л –Х–° –≤ –Њ—В–љ–Њ—И–µ–љ–Є–Є –†–Њ—Б—Б–Є–Є (–≤—Б—В—Г–њ—П—В –≤ —Б–Є–ї—Г —Б 5 —Д–µ–≤—А–∞–ї—П) —Б—В–Є–Љ—Г–ї–Є—А—Г—О—В –і–∞–ї—М–љ–µ–є—И–Є–µ –Є–Ј–Љ–µ–љ–µ–љ–Є—П –≤ –≥–ї–Њ–±–∞–ї—М–љ—Л—Е –њ–Њ—Б—В–∞–≤–Ї–∞—Е.

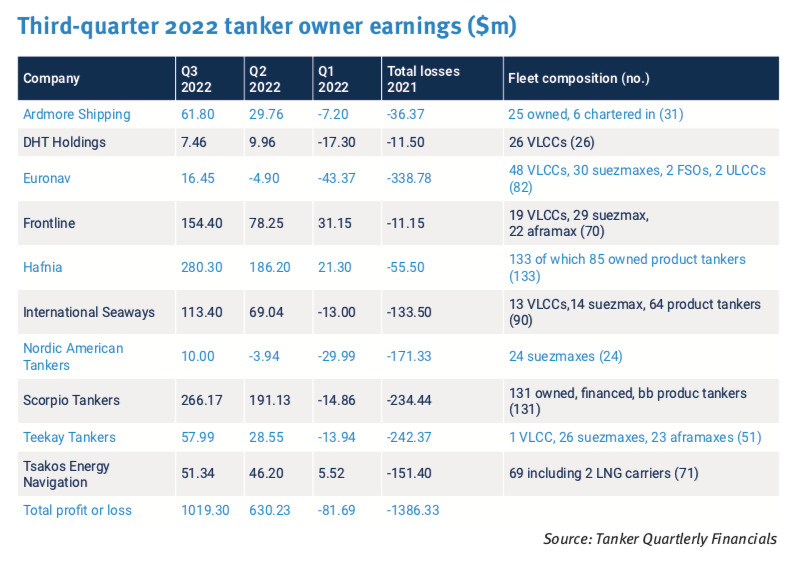

–Я—А–Є–±—Л–ї—М –і–µ—Б—П—В–Є –Ї—А—Г–њ–љ–µ–є—И–Є—Е —В–∞–љ–Ї–µ—А–љ—Л—Е —Б—Г–і–Њ—Е–Њ–і–љ—Л—Е –Ї–Њ–Љ–њ–∞–љ–Є–є –≤ —В—А–µ—В—М–µ–Љ –Ї–≤–∞—А—В–∞–ї–µ 2022 –≥–Њ–і–∞ –њ—А–µ–≤—Л—Б–Є–ї–∞ $1 –Љ–ї—А–і, –≤ —В–Њ –≤—А–µ–Љ—П –Ї–∞–Ї –Њ–љ–Є –≤–Љ–µ—Б—В–µ –Ј–∞—А–∞–±–Њ—В–∞–ї–Є $1,5 –Љ–ї—А–і –Ј–∞ –њ–µ—А–≤—Л–µ 9 –Љ–µ—Б—П—Ж–µ–≤ 2022 –≥–Њ–і–∞. –≠—В–Њ –Ї–Њ–љ—В—А–∞—Б—В–Є—А—Г–µ—В —Б —Г–±—Л—В–Ї–Њ–Љ –≤ —А–∞–Ј–Љ–µ—А–µ $1,4 –Љ–ї—А–і –њ–Њ –Є—В–Њ–≥–∞–Љ 2021 –≥–Њ–і–∞. –Ю–ґ–Є–і–∞–µ—В—Б—П, —З—В–Њ —Д–Є–љ–∞–љ—Б–Њ–≤—Л–µ —А–µ–Ј—Г–ї—М—В–∞—В—Л –њ–Њ –Є—В–Њ–≥–∞–Љ —З–µ—В–≤–µ—А—В–Њ–≥–Њ –Ї–≤–∞—А—В–∞–ї–∞ 2022 –≥–Њ–і–∞ –±—Г–і—Г—В –µ—Й–µ –ї—Г—З—И–µ.

–°—Г–і–Њ—Б—В—А–Њ–µ–љ–Є–µ

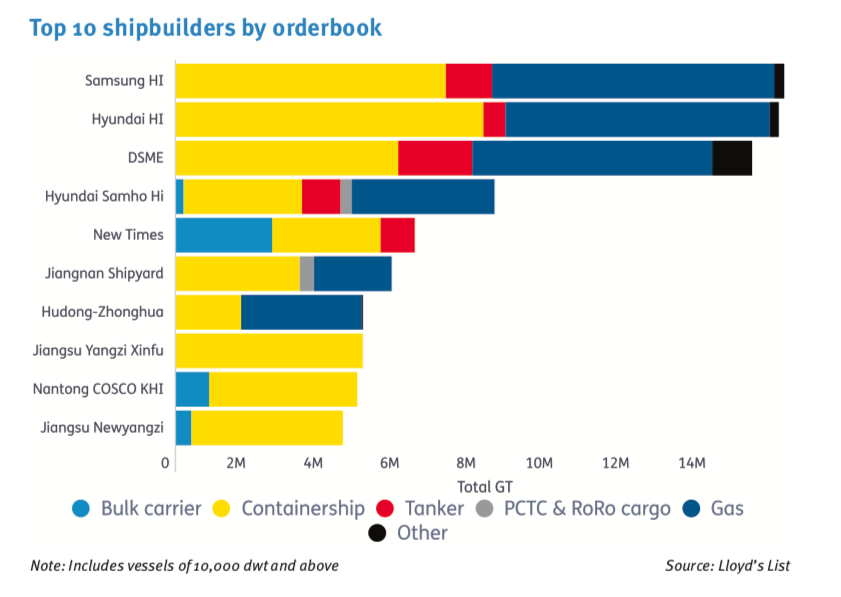

–Я–Њ–ї–љ—Л–µ –њ–Њ—А—В—Д–µ–ї–Є –Ј–∞–Ї–∞–Ј–Њ–≤ —Б—Г–і–Њ—Б—В—А–Њ–Є—В–µ–ї—М–љ—Л—Е –њ—А–µ–і–њ—А–Є—П—В–Є–є –µ—Й–µ –љ–µ –≥–∞—А–∞–љ—В–Є—А—Г—О—В —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В—М –±–Є–Ј–љ–µ—Б–∞, —Б—З–Є—В–∞—О—В –∞–љ–∞–ї–Є—В–Є–Ї–Є Lloyd’s List. –Ь–љ–Њ–≥–Є–µ –Ї–Њ—А–∞–±–µ–ї—Л –≤ 2023 –≥–Њ–і—Г —Б—В–Њ–ї–Ї–љ—Г—В—Б—П —Б –љ–µ—Е–≤–∞—В–Ї–Њ–є —А–∞–±–Њ—З–µ–є —Б–Є–ї—Л, —З—В–Њ –±—Г–і–µ—В —Г–≥—А–Њ–ґ–∞—В—М —Б—А—Л–≤–Њ–Љ —Б—А–Њ–Ї–Њ–≤ –њ–Њ—Б—В–∞–≤–Ї–Є —Б—Г–і–Њ–≤.

–Я—А–∞–≤–Є—В–µ–ї—М—Б—В–≤–Њ –Ѓ–ґ–љ–Њ–є –Ъ–Њ—А–µ–Є —Г–ґ–µ –Њ–±—К—П–≤–Є–ї–Њ –Њ –≤–Є–Ј–Њ–≤—Л—Е –њ–Њ—Б–ї–∞–±–ї–µ–љ–Є—П—Е –і–ї—П –њ—А–Є–≤–ї–µ—З–µ–љ–Є—П –љ–∞ —А–∞–±–Њ—В—Г —Б–њ–µ—Ж–Є–∞–ї–Є—Б—В–Њ–≤, –і–µ—Д–Є—Ж–Є—В –Ї–Њ—В–Њ—А—Л—Е –≤–µ—А—Д–Є –Њ—Ж–µ–љ–Є–≤–∞—О—В –≤ 14 —В—Л—Б. —З–µ–ї–Њ–≤–µ–Ї. –Т –Ї—А–∞—В–Ї–Њ—Б—А–Њ—З–љ–Њ–є –њ–µ—А—Б–њ–µ–Ї—В–Є–≤–µ —Н—В–Њ –њ–Њ–Ј–≤–Њ–ї–Є—В –Є–љ–Њ—Б—В—А–∞–љ–љ—Л–Љ —А–∞–±–Њ—З–Є–Љ, –≤ –Њ—Б–љ–Њ–≤–љ–Њ–Љ –Є–Ј –Т—М–µ—В–љ–∞–Љ–∞, –њ–Њ–і–∞—В—М –Ј–∞—П–≤–Ї—Г –љ–∞ –≤—А–µ–Љ–µ–љ–љ—Г—О —А–∞–±–Њ—В—Г –≤ —Б—В—А–∞–љ–µ. https://portnews.ru/news/341089/

–£—З–Є—В—Л–≤–∞—П —Б–ї–Њ–ґ–љ—Г—О —Б–Є—В—Г–∞—Ж–Є—О –љ–∞ —А—Л–љ–Ї–µ —В—А—Г–і–∞, –њ—А–Њ—Д—Б–Њ—О–Ј—Л –Љ–Њ–≥—Г—В –∞–Ї—В–Є–≤–Є–Ј–Є—А–Њ–≤–∞—В—М—Б—П –≤ –±–Њ—А—М–±–µ –Ј–∞ –±–Њ–ї–µ–µ –≤—Л–≥–Њ–і–љ—Л–µ —Г—Б–ї–Њ–≤–Є—П —А–∞–±–Њ—В—Л https://portnews.ru/news/332804/, –њ–Њ–ї–∞–≥–∞—О—В —Н–Ї—Б–њ–µ—А—В—Л.

–Ґ–∞–љ–Ї–µ—А—Л

«–Э–Є—З—В–Њ —В–∞–Ї –љ–µ –Є–ї–ї—О—Б—В—А–Є—А—Г–µ—В –Є–Ј–Љ–µ–љ–µ–љ–Є–µ –љ–∞ –Љ–Є—А–Њ–≤—Л—Е —В–∞–љ–Ї–µ—А–љ—Л—Е —А—Л–љ–Ї–∞—Е –≤ 2022 –≥–Њ–і—Г, –Ї–∞–Ї –Љ–µ–ґ–і—Г–љ–∞—А–Њ–і–љ—Л–µ –≤–Њ–і—Л —Г –Р–љ–≥–Њ–ї—Л, –Ї–Њ—В–Њ—А—Л–µ –њ—А–µ–≤—А–∞—В–Є–ї–Є—Б—М –≤ —Ж–µ–љ—В—А –њ—А–Є–Ј—А–∞—З–љ—Л—Е —В–∞–љ–Ї–µ—А–Њ–≤», – –≥–Њ–≤–Њ—А–Є—В—Б—П –≤ –Њ–±–Ј–Њ—А–µ Lloyd’s List. –Ґ–∞–Ї, –µ—Б–ї–Є —Б—А–∞–≤–љ–Є–≤–∞—В—М –і–µ–Ї–∞–±—А—М 2021 –≥–Њ–і–∞ (1 —В–∞–љ–Ї–µ—А) —Б –і–µ–Ї–∞–±—А–µ–Љ 2022 –≥–Њ–і–∞, –Њ–Ї–Њ–ї–Њ 20 —В–∞–љ–Ї–µ—А–Њ–≤ (–≤ —В–Њ–Љ —З–Є—Б–ї–µ 16 VLCC) –љ–∞—Е–Њ–і–Є–ї–Є—Б—М –Њ–Ї–Њ–ї–Њ –±–µ—А–µ–≥–Њ–≤ –Р–љ–≥–Њ–ї—Л —Б –Њ—В–Ї–ї—О—З–µ–љ–љ—Л–Љ–Є —Б–Є–≥–љ–∞–ї–∞–Љ–Є –Њ –Љ–µ—Б—В–Њ–њ–Њ–ї–Њ–ґ–µ–љ–Є–Є. –Ш–Ј–Љ–µ–љ–µ–љ–Є–µ —Б–Є–≥–љ–∞–ї–Њ–≤ –Р–Ш–° (–∞–≤—В–Њ–Љ–∞—В–Є—З–µ—Б–Ї–∞—П –Є–і–µ–љ—В–Є—Д–Є–Ї–∞—Ж–Є–Њ–љ–љ–∞—П —Б–Є—Б—В–µ–Љ–∞) –њ–Њ–Ј–≤–Њ–ї—П–µ—В —Б—Г–і–∞–Љ —Б–Ї—А—Л—В—М —Б–≤–Њ–µ –њ—А–Є—Б—Г—В—Б—В–≤–Є–µ –≤ –њ–Њ—А—В–∞—Е, –љ–∞–њ—А–Є–Љ–µ—А, –Т–µ–љ–µ—Б—Г—Н–ї—Л, –≥–і–µ –љ–∞ —Б—Г–і–љ–Њ –њ–Њ—Б—В—Г–њ–∞—О—В –љ–µ—Д—В–µ–љ–∞–ї–Є–≤–љ—Л–µ –≥—А—Г–Ј—Л, –њ—А–Є —Д–Њ—А–Љ–∞–ї—М–љ–Њ–Љ –љ–∞—Е–Њ–ґ–і–µ–љ–Є–Є –≤ –Љ–µ–ґ–і—Г–љ–∞—А–Њ–і–љ—Л—Е –≤–Њ–і–∞—Е –љ–µ–і–∞–ї–µ–Ї–Њ –Њ—В –Р–љ–≥–Њ–ї—Л.

–°–њ–Є—Б–Њ–Ї —Б–∞–љ–Ї—Ж–Є–Њ–љ–љ—Л—Е –≥—А—Г–Ј–Њ–≤ –і–ї—П –Љ–Њ—А—Б–Ї–Њ–є —В—А–∞–љ—Б–њ–Њ—А—В–Є—А–Њ–≤–Ї–Є —Б—Г—Й–µ—Б—В–≤–µ–љ–љ–Њ —А–∞—Б—И–Є—А–Є–ї—Б—П –≤ 2022 –≥–Њ–і—Г: –Ї –љ–µ—Д—В–Є –Є–Ј –Ш—А–∞–љ–∞ –Є –Т–µ–љ–µ—Б—Г—Н–ї—Л –њ—А–Є—Б–Њ–µ–і–Є–љ–Є–ї–Є—Б—М —А–Њ—Б—Б–Є–є—Б–Ї–Є–µ –±–∞—А—А–µ–ї–Є. –Я–Њ –і–∞–љ–љ—Л–Љ Lloyd’s List, –љ–µ –Љ–µ–љ–µ–µ 40 —В–∞–љ–Ї–µ—А–Њ–≤ –Є–Ј –Ш—А–∞–љ–∞ –Є –Т–µ–љ–µ—Б—Г—Н–ї—Л —Б—В–∞–ї–Є —А–∞–±–Њ—В–∞—В—М –љ–∞ –Њ—В–≥—А—Г–Ј–Ї–∞—Е Urals –Є–Ј –њ–Њ—А—В–Њ–≤ –І–µ—А–љ–Њ–≥–Њ –Љ–Њ—А—П –Є –С–∞–ї—В–Є–Ї–Є –Ј–∞ –њ–Њ—Б–ї–µ–і–љ–Є–µ —З–µ—В—Л—А–µ –Љ–µ—Б—П—Ж–∞. –Э–µ–Ї–Њ—В–Њ—А—Л–µ –Є–Ј –љ–Є—Е –Є–љ–Њ–≥–і–∞ –њ–Њ—П–≤–ї—П—О—В—Б—П —Г –±–µ—А–µ–≥–Њ–≤ –Р–љ–≥–Њ–ї—Л.

–†–Њ—Б—Б–Є—П —А–∞–љ—М—И–µ –њ–Њ—Б—В–∞–≤–ї—П–ї–∞ –≤ –Х–≤—А–Њ–њ—Г –њ—А–Є–Љ–µ—А–љ–Њ 40% —Б—Л—А–Њ–є –љ–µ—Д—В–Є, –љ–Њ 5 –і–µ–Ї–∞–±—А—П –Ј–∞–њ—А–µ—В –љ–∞ –Љ–Њ—А—Б–Ї—Г—О —В—А–∞–љ—Б–њ–Њ—А—В–Є—А–Њ–≤–Ї—Г –љ–µ—Д—В–Є –њ–µ—А–µ–Њ—А–Є–µ–љ—В–Є—А–Њ–≤–∞–ї —Н–Ї—Б–њ–Њ—А—В –љ–∞ –љ–Њ–≤—Л–µ —А—Л–љ–Ї–Є —Б –Ї—А—Г–њ–љ–µ–є—И–Є–Љ–Є –њ–Њ–Ї—Г–њ–∞—В–µ–ї—П–Љ–Є –≤ –Ъ–Є—В–∞–µ, –Ш–љ–і–Є–Є –Є –Ґ—Г—А—Ж–Є–Є. –У—А–µ—З–µ—Б–Ї–Є–µ —Б—Г–і–Њ–≤–ї–∞–і–µ–ї—М—Ж—Л —Г–≤–µ–ї–Є—З–Є–ї–Є —Б–≤–Њ—О –і–Њ–ї—О –≤ —В–Њ—А–≥–Њ–≤–ї–µ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–µ—Д—В—М—О —Б 30% –≤ —П–љ–≤–∞—А–µ –і–Њ 53% –≤ –љ–Њ—П–±—А–µ 2022 –≥–Њ–і–∞.

–Ъ –љ–∞—З–∞–ї—Г 2023 –≥–Њ–і–∞ –≤ –Љ–Є—А–µ –љ–∞—Б—З–Є—В—Л–≤–∞–ї–Њ—Б—М –Њ–Ї–Њ–ї–Њ 300 —В–∞–љ–Ї–µ—А–Њ–≤, –Њ —А–µ–∞–ї—М–љ—Л—Е –≤–ї–∞–і–µ–ї—М—Ж–∞—Е –Ї–Њ—В–Њ—А—Л—Е –љ–Є—З–µ–≥–Њ –љ–µ –Є–Ј–≤–µ—Б—В–љ–Њ. –≠—В–Є —Б—Г–і–∞ –њ–µ—А–µ–≤–Њ–Ј—П—В –Њ–Ї–Њ–ї–Њ 2,5-2,8 –Љ–ї–љ –±–∞—А—А–µ–ї–µ–є –≤ —Б—Г—В–Ї–Є, —Н—В–Њ –њ–Њ—З—В–Є 6% –њ–µ—А–µ–≤–Њ–Ј–Њ–Ї –љ–µ—Д—В–Є –Љ–Њ—А—Б–Ї–Є–Љ –њ—Г—В–µ–Љ. –Э–∞ –љ–∞—З–∞–ї–Њ 2022 –≥–Њ–і–∞ —В–∞–Ї–Є—Е —В–∞–љ–Ї–µ—А–Њ–≤ –±—Л–ї–Њ –≤—Б–µ–≥–Њ –Њ–Ї–Њ–ї–Њ 220 –µ–і., –њ—А–Є–≤–Њ–і—П—В —Б—В–∞—В–Є—Б—В–Є–Ї—Г –≤ Lloyd’s List.

–Т —Ж–µ–ї–Њ–Љ –Љ–Є—А–Њ–≤–Њ–є —В–∞–љ–Ї–µ—А–љ—Л–є —Д–ї–Њ—В –љ–∞—Б—В—А–Њ–µ–љ –љ–∞ —Г—Б—В–Њ–є—З–Є–≤—Л–є 2023 –≥–Њ–і, –љ–µ—Б–Љ–Њ—В—А—П –љ–∞ –Љ–љ–Њ–ґ–µ—Б—В–≤–Њ –њ—А–Њ—В–Є–≤–Њ—А–µ—З–Є–≤—Л—Е —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є—Е —Б–Є–≥–љ–∞–ї–Њ–≤ –Є —А–µ—Ж–µ—Б—Б–Є—О. –Ю–і–љ–∞–Ї–Њ –Њ–≥—А–∞–љ–Є—З–µ–љ–Є—П –љ–∞ –Є–Љ–њ–Њ—А—В –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ —Б–Њ —Б—В–Њ—А–Њ–љ—Л –Х–° –≤ –Њ—В–љ–Њ—И–µ–љ–Є–Є –†–Њ—Б—Б–Є–Є (–≤—Б—В—Г–њ—П—В –≤ —Б–Є–ї—Г —Б 5 —Д–µ–≤—А–∞–ї—П) —Б—В–Є–Љ—Г–ї–Є—А—Г—О—В –і–∞–ї—М–љ–µ–є—И–Є–µ –Є–Ј–Љ–µ–љ–µ–љ–Є—П –≤ –≥–ї–Њ–±–∞–ї—М–љ—Л—Е –њ–Њ—Б—В–∞–≤–Ї–∞—Е.

–Я—А–Є–±—Л–ї—М –і–µ—Б—П—В–Є –Ї—А—Г–њ–љ–µ–є—И–Є—Е —В–∞–љ–Ї–µ—А–љ—Л—Е —Б—Г–і–Њ—Е–Њ–і–љ—Л—Е –Ї–Њ–Љ–њ–∞–љ–Є–є –≤ —В—А–µ—В—М–µ–Љ –Ї–≤–∞—А—В–∞–ї–µ 2022 –≥–Њ–і–∞ –њ—А–µ–≤—Л—Б–Є–ї–∞ $1 –Љ–ї—А–і, –≤ —В–Њ –≤—А–µ–Љ—П –Ї–∞–Ї –Њ–љ–Є –≤–Љ–µ—Б—В–µ –Ј–∞—А–∞–±–Њ—В–∞–ї–Є $1,5 –Љ–ї—А–і –Ј–∞ –њ–µ—А–≤—Л–µ 9 –Љ–µ—Б—П—Ж–µ–≤ 2022 –≥–Њ–і–∞. –≠—В–Њ –Ї–Њ–љ—В—А–∞—Б—В–Є—А—Г–µ—В —Б —Г–±—Л—В–Ї–Њ–Љ –≤ —А–∞–Ј–Љ–µ—А–µ $1,4 –Љ–ї—А–і –њ–Њ –Є—В–Њ–≥–∞–Љ 2021 –≥–Њ–і–∞. –Ю–ґ–Є–і–∞–µ—В—Б—П, —З—В–Њ —Д–Є–љ–∞–љ—Б–Њ–≤—Л–µ —А–µ–Ј—Г–ї—М—В–∞—В—Л –њ–Њ –Є—В–Њ–≥–∞–Љ —З–µ—В–≤–µ—А—В–Њ–≥–Њ –Ї–≤–∞—А—В–∞–ї–∞ 2022 –≥–Њ–і–∞ –±—Г–і—Г—В –µ—Й–µ –ї—Г—З—И–µ.

–°—Г–і–Њ—Б—В—А–Њ–µ–љ–Є–µ

–Я–Њ–ї–љ—Л–µ –њ–Њ—А—В—Д–µ–ї–Є –Ј–∞–Ї–∞–Ј–Њ–≤ —Б—Г–і–Њ—Б—В—А–Њ–Є—В–µ–ї—М–љ—Л—Е –њ—А–µ–і–њ—А–Є—П—В–Є–є –µ—Й–µ –љ–µ –≥–∞—А–∞–љ—В–Є—А—Г—О—В —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В—М –±–Є–Ј–љ–µ—Б–∞, —Б—З–Є—В–∞—О—В –∞–љ–∞–ї–Є—В–Є–Ї–Є Lloyd’s List. –Ь–љ–Њ–≥–Є–µ –Ї–Њ—А–∞–±–µ–ї—Л –≤ 2023 –≥–Њ–і—Г —Б—В–Њ–ї–Ї–љ—Г—В—Б—П —Б –љ–µ—Е–≤–∞—В–Ї–Њ–є —А–∞–±–Њ—З–µ–є —Б–Є–ї—Л, —З—В–Њ –±—Г–і–µ—В —Г–≥—А–Њ–ґ–∞—В—М —Б—А—Л–≤–Њ–Љ —Б—А–Њ–Ї–Њ–≤ –њ–Њ—Б—В–∞–≤–Ї–Є —Б—Г–і–Њ–≤.

–Я—А–∞–≤–Є—В–µ–ї—М—Б—В–≤–Њ –Ѓ–ґ–љ–Њ–є –Ъ–Њ—А–µ–Є —Г–ґ–µ –Њ–±—К—П–≤–Є–ї–Њ –Њ –≤–Є–Ј–Њ–≤—Л—Е –њ–Њ—Б–ї–∞–±–ї–µ–љ–Є—П—Е –і–ї—П –њ—А–Є–≤–ї–µ—З–µ–љ–Є—П –љ–∞ —А–∞–±–Њ—В—Г —Б–њ–µ—Ж–Є–∞–ї–Є—Б—В–Њ–≤, –і–µ—Д–Є—Ж–Є—В –Ї–Њ—В–Њ—А—Л—Е –≤–µ—А—Д–Є –Њ—Ж–µ–љ–Є–≤–∞—О—В –≤ 14 —В—Л—Б. —З–µ–ї–Њ–≤–µ–Ї. –Т –Ї—А–∞—В–Ї–Њ—Б—А–Њ—З–љ–Њ–є –њ–µ—А—Б–њ–µ–Ї—В–Є–≤–µ —Н—В–Њ –њ–Њ–Ј–≤–Њ–ї–Є—В –Є–љ–Њ—Б—В—А–∞–љ–љ—Л–Љ —А–∞–±–Њ—З–Є–Љ, –≤ –Њ—Б–љ–Њ–≤–љ–Њ–Љ –Є–Ј –Т—М–µ—В–љ–∞–Љ–∞, –њ–Њ–і–∞—В—М –Ј–∞—П–≤–Ї—Г –љ–∞ –≤—А–µ–Љ–µ–љ–љ—Г—О —А–∞–±–Њ—В—Г –≤ —Б—В—А–∞–љ–µ.

–£—З–Є—В—Л–≤–∞—П —Б–ї–Њ–ґ–љ—Г—О —Б–Є—В—Г–∞—Ж–Є—О –љ–∞ —А—Л–љ–Ї–µ —В—А—Г–і–∞, –њ—А–Њ—Д—Б–Њ—О–Ј—Л –Љ–Њ–≥—Г—В –∞–Ї—В–Є–≤–Є–Ј–Є—А–Њ–≤–∞—В—М—Б—П –≤ –±–Њ—А—М–±–µ –Ј–∞ –±–Њ–ї–µ–µ –≤—Л–≥–Њ–і–љ—Л–µ —Г—Б–ї–Њ–≤–Є—П —А–∞–±–Њ—В—Л, –њ–Њ–ї–∞–≥–∞—О—В —Н–Ї—Б–њ–µ—А—В—Л.