–≠–ļ—Ā–Ņ–ĺ—Ä—ā –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –ł–∑ –†–ĺ—Ā—Ā–ł–ł —Ā–Ĺ–ł–∂–į–Ķ—ā—Ā—Ź –ł–∑-–∑–į –∑–į–ļ—Ä—č—ā–ł—Ź –Ķ–≤—Ä–ĺ–Ņ–Ķ–Ļ—Ā–ļ–ĺ–≥–ĺ —Ä—č–Ĺ–ļ–į. –ü–Ķ—Ä–Ķ–ĺ—Ä–ł–Ķ–Ĺ—ā–į—Ü–ł–ł –Ĺ–į –í–ĺ—Ā—ā–ĺ–ļ –Ņ–ĺ–ľ–ĺ–≥ –≤–≤–ĺ–ī –≤ —ć–ļ—Ā–Ņ–Ľ—É–į—ā–į—Ü–ł—é —Ā–Ņ–Ķ—Ü–ł–į–Ľ–ł–∑–ł—Ä–ĺ–≤–į–Ĺ–Ĺ–ĺ–≥–ĺ —ā–Ķ—Ä–ľ–ł–Ĺ–į–Ľ–į –≤ –Ņ–ĺ—Ä—ā—É –Ě–į—Ö–ĺ–ī–ļ–į, –ĺ–ī–Ĺ–į–ļ–ĺ —ć—ā–ł –ĺ–Ī—ä–Ķ–ľ—č –Ĺ–Ķ –ļ–ĺ–ľ–Ņ–Ķ–Ĺ—Ā–ł—Ä–ĺ–≤–į–Ľ–ł –≤—Ā–Ķ—Ö –Ņ–ĺ—ā–Ķ—Ä—Ć. –Ě–Ķ–ļ–ĺ—ā–ĺ—Ä—č–Ķ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł —Ā–ľ–ĺ—ā—Ä—Ź—ā –≤ —Ā—ā–ĺ—Ä–ĺ–Ĺ—É —Ā—É–ī–ĺ—Ö–ĺ–ī—Ā—ā–≤–į –ļ–į–ļ –Ņ–ĺ—ā–Ķ–Ĺ—Ü–ł–į–Ľ—Ć–Ĺ–ĺ–≥–ĺ —Ä—č–Ĺ–ļ–į —Ā–Ī—č—ā–į.

–í –Ĺ–į—Ā—ā–ĺ—Ź—Č–Ķ–Ķ –≤—Ä–Ķ–ľ—Ź –ö–ł—ā–į–Ļ –∑–į–Ĺ–ł–ľ–į–Ķ—ā –ī–ĺ–Ľ—é –≤ 61% –≤ –ĺ–Ī—Č–Ķ–ľ –Ņ–ĺ—ā—Ä–Ķ–Ī–Ľ–Ķ–Ĺ–ł–ł –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤ –ľ–ł—Ä–Ķ, –ĺ–Ī—ä–Ķ–ľ –ļ–ĺ—ā–ĺ—Ä–ĺ–≥–ĺ –ĺ—Ü–Ķ–Ĺ–ł–≤–į–Ķ—ā—Ā—Ź –≤ 90 –ľ–Ľ–Ĺ —ā–ĺ–Ĺ–Ĺ –≤ –≥–ĺ–ī (–Ņ–ĺ –ī–į–Ĺ–Ĺ—č–ľ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł «–ė–ľ–Ņ–Ľ–Ķ–ľ–Ķ–Ĺ—ā–į»). –ü—Ä–ł —ć—ā–ĺ–ľ –ĺ–ļ–ĺ–Ľ–ĺ –Ņ–ĺ–Ľ–ĺ–≤–ł–Ĺ—č –Ņ–ĺ—Ā—ā–į–≤–ĺ–ļ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –Ņ—Ä–ł—Ö–ĺ–ī–ł—ā—Ā—Ź –Ĺ–į –Ī–Ľ–ł–∂–Ĺ–Ķ–≤–ĺ—Ā—ā–ĺ—á–Ĺ—č–Ķ —Ā—ā—Ä–į–Ĺ—č-—ć–ļ—Ā–Ņ–ĺ—Ä—ā–Ķ—Ä—č, —á–Ķ—ā–≤–Ķ—Ä—ā—Ć — –Ĺ–į –°–Ķ–≤–Ķ—Ä–Ĺ—É—é –ł –ģ–∂–Ĺ—É—é –ź–ľ–Ķ—Ä–ł–ļ–ł.

–ü—Ä–ł–ľ–Ķ—Ä–Ĺ–ĺ 25% –≤—Ā–Ķ–≥–ĺ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –ł–ī–Ķ—ā –Ĺ–į –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–ĺ —Ą–ĺ—Ä–ľ–į–Ľ—Ć–ī–Ķ–≥–ł–ī–į, –≤–ĺ—Ā—ā—Ä–Ķ–Ī–ĺ–≤–į–Ĺ–Ĺ–ĺ–≥–ĺ —Ā—ā—Ä–ĺ–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ–Ļ –ĺ—ā—Ä–į—Ā–Ľ—Ć—é. –£—á–ł—ā—č–≤–į—Ź –∑–į–ľ–Ķ–ī–Ľ–Ķ–Ĺ–ł–Ķ —Ā—ā—Ä–ĺ–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ–Ļ —Ā—Ą–Ķ—Ä—č –≤ –ö–ł—ā–į–Ķ, –ļ–ĺ—ā–ĺ—Ä—č–Ļ —É–∂–Ķ –ī–ĺ—Ā—ā–ł–≥ –≤—č—Ā–ĺ–ļ–ĺ–≥–ĺ —É—Ä–ĺ–≤–Ĺ—Ź —É—Ä–Ī–į–Ĺ–ł–∑–į—Ü–ł–ł, –ľ–ĺ–∂–Ĺ–ĺ –ĺ–∂–ł–ī–į—ā—Ć, —á—ā–ĺ —Ā–Ņ—Ä–ĺ—Ā –Ĺ–į –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ –≤ —ć—ā–ĺ–ľ —Ā–Ķ–≥–ľ–Ķ–Ĺ—ā–Ķ –Ī—É–ī–Ķ—ā —Ā–Ĺ–ł–∂–į—ā—Ć—Ā—Ź. –ě—ā—á–į—Ā—ā–ł —ć—ā–ĺ –ļ–ĺ–ľ–Ņ–Ķ–Ĺ—Ā–ł—Ä—É–Ķ—ā—Ā—Ź –Ī—č—Ā—ā—Ä—č–ľ —Ä–ĺ—Ā—ā–ĺ–ľ —Ā–Ķ–≥–ľ–Ķ–Ĺ—ā–į –Ņ–Ķ—Ä–Ķ—Ä–į–Ī–ĺ—ā–ļ–ł –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤ –ĺ–Ľ–Ķ—Ą–ł–Ĺ, —ā–ĺ –Ķ—Ā—ā—Ć –≤ –Ņ–ĺ–Ľ–ł—ć—ā–ł–Ľ–Ķ–Ĺ –ł –Ņ–ĺ–Ľ–ł–Ņ—Ä–ĺ–Ņ–ł–Ľ–Ķ–Ĺ. –≠—ā–ĺ—ā —Ā–Ķ–≥–ľ–Ķ–Ĺ—ā –∑–į –ĺ–ļ–ĺ–Ľ–ĺ 10 –Ľ–Ķ—ā –≤—č—Ä–ĺ—Ā –Ņ–ĺ—á—ā–ł —Ā –Ĺ—É–Ľ—Ź –ī–ĺ 16% –ľ–ł—Ä–ĺ–≤–ĺ–≥–ĺ –Ņ–ĺ—ā—Ä–Ķ–Ī–Ľ–Ķ–Ĺ–ł—Ź. –ě–ī–Ĺ–į–ļ–ĺ —ć—ā–į–Ņ –į–ļ—ā–ł–≤–Ĺ–ĺ–≥–ĺ –∑–į–Ņ—É—Ā–ļ–į –Ĺ–ĺ–≤—č—Ö –Ņ—Ä–ĺ–Ķ–ļ—ā–ĺ–≤ –≤ —ć—ā–ĺ–Ļ —Ā—Ą–Ķ—Ä–Ķ —ā–į–ļ–∂–Ķ –∑–į–≤–Ķ—Ä—ą–į–Ķ—ā—Ā—Ź.

–Ę–į–ļ–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ, –ľ–ł—Ä–ĺ–≤–ĺ–Ķ –Ņ–ĺ—ā—Ä–Ķ–Ī–Ľ–Ķ–Ĺ–ł–Ķ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤—Ä—Ź–ī –Ľ–ł –Ī—É–ī–Ķ—ā —Ā–ł–Ľ—Ć–Ĺ–ĺ —Ä–į—Ā—ā–ł, –≤ —ā–ĺ –≤—Ä–Ķ–ľ—Ź –ļ–į–ļ –ļ–ĺ–Ĺ–ļ—É—Ä–Ķ–Ĺ—Ü–ł—Ź –Ĺ–į —ć—ā–ĺ–ľ —Ä—č–Ĺ–ļ–Ķ –ī–ĺ—Ā—ā–į—ā–ĺ—á–Ĺ–ĺ –≤—č—Ā–ĺ–ļ–į—Ź. –Ě–į–Ņ—Ä–ł–ľ–Ķ—Ä, —Ä–į—Ā—ā—É—Č–ł–Ļ —Ā–Ņ—Ä–ĺ—Ā –≤ –ė–Ĺ–ī–ł–ł –∑–į–ļ—Ä—č–≤–į–Ķ—ā—Ā—Ź –Ī–Ľ–ł–∂–Ĺ–Ķ–≤–ĺ—Ā—ā–ĺ—á–Ĺ—č–ľ–ł –Ņ–ĺ—Ā—ā–į–≤—Č–ł–ļ–į–ľ–ł, –į –≤ –Ď—Ä–į–∑–ł–Ľ–ł–ł — –į–ľ–Ķ—Ä–ł–ļ–į–Ĺ—Ā–ļ–ł–ľ–ł, —á—ā–ĺ –ł –Ľ–ĺ–≥–ł—á–Ĺ–ĺ —Ā —É—á–Ķ—ā–ĺ–ľ «—ā—Ä–į–Ĺ—Ā–Ņ–ĺ—Ä—ā–Ĺ–ĺ–≥–ĺ –Ņ–Ľ–Ķ—á–į». –†–ĺ—Ā—Ā–ł—Ź –ł–ľ–Ķ–Ľ–į –Ľ–ĺ–≥–ł—Ā—ā–ł—á–Ķ—Ā–ļ–ĺ–Ķ –Ņ—Ä–Ķ–ł–ľ—É—Č–Ķ—Ā—ā–≤–ĺ –Ņ–ĺ «—ā—Ä–į–Ĺ—Ā–Ņ–ĺ—Ä—ā–Ĺ–ĺ–ľ—É –Ņ–Ľ–Ķ—á—É» –Ņ—Ä–ł —ć–ļ—Ā–Ņ–ĺ—Ä—ā–Ķ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤ —Ā—ā—Ä–į–Ĺ—č –ē–°, –ĺ–ī–Ĺ–į–ļ–ĺ –ł–∑-–∑–į —Ā–į–Ĺ–ļ—Ü–ł–Ļ —ć—ā–į –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā—Ć –∑–į–ļ—Ä—č–Ľ–į—Ā—Ć.

–ü–ĺ –ī–į–Ĺ–Ĺ—č–ľ, –Ņ—Ä–ł–≤–Ķ–ī–Ķ–Ĺ–Ĺ—č–ľ –≤ —Ö–ĺ–ī–Ķ XIX –ú–Ķ–∂–ī—É–Ĺ–į—Ä–ĺ–ī–Ĺ–ĺ–Ļ –ļ–ĺ–Ĺ—Ą–Ķ—Ä–Ķ–Ĺ—Ü–ł–ł «–ú–Ķ—ā–į–Ĺ–ĺ–Ľ-2024» –≤ –ú–ĺ—Ā–ļ–≤–Ķ –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä–ĺ–ľ –Ņ—Ä–ĺ–Ķ–ļ—ā–ĺ–≤ –ź–Ĺ–į–Ľ–ł—ā–ł—á–Ķ—Ā–ļ–ĺ–≥–ĺ —Ü–Ķ–Ĺ—ā—Ä–į –Ę–≠–ö –õ–ĺ–Ľ–ĺ–Ļ –ě–≥—Ä–Ķ–Ľ—Ć, —Ā—É–ľ–ľ–į—Ä–Ĺ—č–Ķ –ľ–ĺ—Č–Ĺ–ĺ—Ā—ā–ł –Ņ–ĺ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤—É –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤ –†–ĺ—Ā—Ā–ł–ł –ĺ—Ü–Ķ–Ĺ–ł–≤–į—é—ā—Ā—Ź –≤ 5,63 –ľ–Ľ–Ĺ —ā–ĺ–Ĺ–Ĺ –≤ –≥–ĺ–ī. –ü—Ä–ł —ć—ā–ĺ–ľ –ł—Ö –∑–į–≥—Ä—É–∑–ļ–į –≤ –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–ł–Ķ –ī–≤–į –≥–ĺ–ī–į –Ĺ–Ķ –Ņ—Ä–Ķ–≤—č—ą–į–Ķ—ā 70%.

–≠–ļ—Ā–Ņ–ĺ—Ä—ā –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –ł–∑ –†–ĺ—Ā—Ā–ł–ł, –Ņ–ĺ –ī–į–Ĺ–Ĺ—č–ľ –∑–į —Ź–Ĺ–≤–į—Ä—Ć — –ł—é–Ľ—Ć 2024 –≥–ĺ–ī–į, —Ā–ĺ–ļ—Ä–į—ā–ł–Ľ—Ā—Ź –≥–ĺ–ī –ļ –≥–ĺ–ī—É –Ĺ–į —á–Ķ—ā–≤–Ķ—Ä—ā—Ć — –ī–ĺ 750 —ā—č—Ā. —ā–ĺ–Ĺ–Ĺ. –ü—Ä–ł —ć—ā–ĺ–ľ –≤ —Ā—ā—Ä—É–ļ—ā—É—Ä–Ķ —ć–ļ—Ā–Ņ–ĺ—Ä—ā–į –Ņ–ĺ—Ā—ā–ĺ—Ź–Ĺ–Ĺ–ĺ —Ä–į—Ā—ā–Ķ—ā –ī–ĺ–Ľ—Ź –ö–ł—ā–į—Ź, –ļ–ĺ—ā–ĺ—Ä–į—Ź –ī–ĺ—Ā—ā–ł–≥–į–Ķ—ā —É–∂–Ķ 70%. –°—Ä–Ķ–ī–ł —Ā—ā—Ä–į–Ĺ-–ł–ľ–Ņ–ĺ—Ä—ā–Ķ—Ä–ĺ–≤ —Ä–ĺ—Ā—Ā–ł–Ļ—Ā–ļ–ĺ–≥–ĺ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į —ā–į–ļ–∂–Ķ –∑–Ĺ–į—á–į—ā—Ā—Ź –Ę—É—Ä—Ü–ł—Ź, –Ď–Ķ–Ľ–į—Ä—É—Ā—Ć, –ö–į–∑–į—Ö—Ā—ā–į–Ĺ, –ě–ź–≠ –ł –ī—Ä.

–Ē–ł—Ä–Ķ–ļ—ā–ĺ—Ä –Ņ—Ä–ĺ–Ķ–ļ—ā–ĺ–≤ –ź–Ĺ–į–Ľ–ł—ā–ł—á–Ķ—Ā–ļ–ĺ–≥–ĺ —Ü–Ķ–Ĺ—ā—Ä–į –Ę–≠–ö –õ–ĺ–Ľ–į –ě–≥—Ä–Ķ–Ľ—Ć:

— –£—á–ł—ā—č–≤–į—Ź, —á—ā–ĺ –ĺ—Ā–Ĺ–ĺ–≤–Ĺ–ĺ–Ļ –ĺ–Ī—ä–Ķ–ľ –Ņ–ĺ—Ā—ā–į–≤–ĺ–ļ –ĺ—Ā—É—Č–Ķ—Ā—ā–≤–Ľ—Ź–Ķ—ā—Ā—Ź –≤ –ö–ł—ā–į–Ļ, –≤–į–∂–Ĺ–Ķ–Ļ—ą–ł–ľ —ć–ļ—Ā–Ņ–ĺ—Ä—ā–Ĺ—č–ľ –Ĺ–į–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–ł–Ķ–ľ —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź –ī–į–Ľ—Ć–Ĺ–Ķ–≤–ĺ—Ā—ā–ĺ—á–Ĺ–ĺ–Ķ, –≥–ī–Ķ —Ä–į—Ā–Ņ–ĺ–Ľ–ĺ–∂–Ķ–Ĺ —Ā–Ņ–Ķ—Ü–ł–į–Ľ–ł–∑–ł—Ä–ĺ–≤–į–Ĺ–Ĺ—č–Ļ —ā–Ķ—Ä–ľ–ł–Ĺ–į–Ľ –Ņ–ĺ –Ņ–Ķ—Ä–Ķ–≤–į–Ľ–ļ–Ķ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤ –Ņ–ĺ—Ä—ā—É –Ě–į—Ö–ĺ–ī–ļ–į, —Ä–į—Ā—Ā—á–ł—ā–į–Ĺ–Ĺ—č–Ļ –Ĺ–į –Ņ–Ķ—Ä–Ķ–≥—Ä—É–∑–ļ—É 1 –ľ–Ľ–Ĺ —ā–ĺ–Ĺ–Ĺ –≤ –≥–ĺ–ī. –í –Ņ–Ķ—Ä—Ā–Ņ–Ķ–ļ—ā–ł–≤–Ķ –Ķ–≥–ĺ –ľ–ĺ—Č–Ĺ–ĺ—Ā—ā–ł –ľ–ĺ–∂–Ķ—ā –ĺ–ļ–į–∑–į—ā—Ć—Ā—Ź –Ĺ–Ķ–ī–ĺ—Ā—ā–į—ā–ĺ—á–Ĺ–ĺ, –Ņ–ĺ—ć—ā–ĺ–ľ—É –Ķ–≥–ĺ –Ņ—Ä–ł–ī–Ķ—ā—Ā—Ź –Ľ–ł–Ī–ĺ —Ä–į—Ā—ą–ł—Ä—Ź—ā—Ć, –Ľ–ł–Ī–ĺ —Ā—ā—Ä–ĺ–ł—ā—Ć –Ĺ–ĺ–≤—č–Ļ. –ē—Ā–Ľ–ł –≥–ĺ–≤–ĺ—Ä–ł—ā—Ć –ĺ —é–∂–Ĺ–ĺ–ľ –Ĺ–į–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–ł–ł, —ā–ĺ —ā–į–ľ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ –Ņ–Ķ—Ä–Ķ–≥—Ä—É–∂–į–Ķ—ā—Ā—Ź —á–Ķ—Ä–Ķ–∑ —ā–Ķ—Ä–ľ–ł–Ĺ–į–Ľ—č –≤ –Ņ–ĺ—Ä—ā–į—Ö –ö–į–≤–ļ–į–∑ –ł –Ę–Ķ–ľ—Ä—é–ļ, –Ĺ–ĺ –ĺ–Ĺ–ł –Ĺ–Ķ –Ņ–ĺ–∑–≤–ĺ–Ľ—Ź—é—ā —Ä–į–Ī–ĺ—ā–į—ā—Ć —Ā –ļ—Ä—É–Ņ–Ĺ—č–ľ–ł –Ņ–į—Ä—ā–ł—Ź–ľ–ł.

–ó–į–ľ–Ķ–ī–Ľ–Ķ–Ĺ–ł–Ķ —Ā–Ņ—Ä–ĺ—Ā–į –≤ –ö–ł—ā–į–Ķ, –Ľ–ĺ–≥–ł—Ā—ā–ł—á–Ķ—Ā–ļ–ł–Ķ —Ā–Ľ–ĺ–∂–Ĺ–ĺ—Ā—ā–ł –Ņ—Ä–ł –∂–Ķ–Ľ–Ķ–∑–Ĺ–ĺ–ī–ĺ—Ä–ĺ–∂–Ĺ—č—Ö –Ņ–Ķ—Ä–Ķ–≤–ĺ–∑–ļ–į—Ö –≤ –Ĺ–į–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–ł–ł –Ē–į–Ľ—Ć–Ĺ–Ķ–≥–ĺ –í–ĺ—Ā—ā–ĺ–ļ–į (–ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–ł—Ź –Ņ–ĺ –í–ĺ—Ā—ā–ĺ—á–Ĺ–ĺ–ľ—É –Ņ–ĺ–Ľ–ł–≥–ĺ–Ĺ—É) –ł –≤ –Ĺ–į–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–ł–ł –Ņ–ĺ—Ä—ā–ĺ–≤ –ģ–∂–Ĺ–ĺ–≥–ĺ –Ī–į—Ā—Ā–Ķ–Ļ–Ĺ–į (—ā–į–ļ–∂–Ķ –ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–Ĺ–į—Ź –Ņ—Ä–ĺ–≤–ĺ–∑–Ĺ–į—Ź —Ā–Ņ–ĺ—Ā–ĺ–Ī–Ĺ–ĺ—Ā—ā—Ć –∂–Ķ–Ľ–Ķ–∑–Ĺ—č—Ö –ī–ĺ—Ä–ĺ–≥, –į —ā–į–ļ–∂–Ķ –ĺ—ā—Ā—É—ā—Ā—ā–≤–ł–Ķ –ļ—Ä—É–Ņ–Ĺ—č—Ö —Ā–Ņ–Ķ—Ü–ł–į–Ľ–ł–∑–ł—Ä–ĺ–≤–į–Ĺ–Ĺ—č—Ö –ľ–ĺ—Ä—Ā–ļ–ł—Ö —ā–Ķ—Ä–ľ–ł–Ĺ–į–Ľ–ĺ–≤) –Ĺ–Ķ –Ņ–ĺ–∑–≤–ĺ–Ľ—Ź—é—ā –ĺ–∂–ł–ī–į—ā—Ć –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–ł—Ź –Ņ—Ä–Ķ–∂–Ĺ–ł—Ö –ĺ–Ī—ä–Ķ–ľ–ĺ–≤ —ć–ļ—Ā–Ņ–ĺ—Ä—ā–į –≤ –ĺ–Ī–ĺ–∑—Ä–ł–ľ–ĺ–Ļ –Ņ–Ķ—Ä—Ā–Ņ–Ķ–ļ—ā–ł–≤–Ķ.

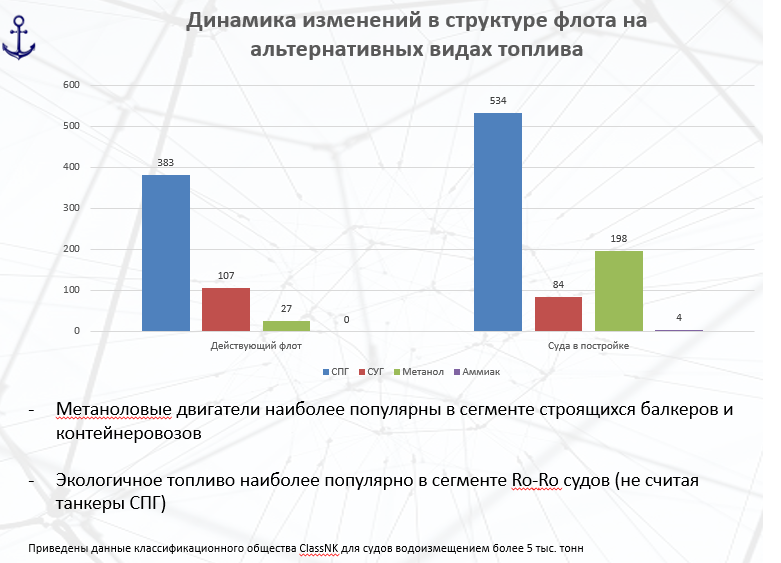

–í —ć—ā–ĺ–Ļ —Ā–≤—Ź–∑–ł –≤–∑–ĺ—Ä—č –Ņ–ĺ—Ā—ā–į–≤—Č–ł–ļ–ĺ–≤ –≤—Ā–Ķ —á–į—Č–Ķ —É—Ā—ā—Ä–Ķ–ľ–Ľ—Ź—é—ā—Ā—Ź –ļ –Ī—É–Ĺ–ļ–Ķ—Ä–Ĺ–ĺ–ľ—É —Ä—č–Ĺ–ļ—É. –Ē–Ķ–Ļ—Ā—ā–≤–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ, –≤—Ā–Ķ –Ī–ĺ–Ľ—Ć—ą–Ķ–Ķ –ļ–ĺ–Ľ–ł—á–Ķ—Ā—ā–≤–ĺ —Ā—É–ī–ĺ–≤ –≤ –ľ–ł—Ä–Ķ –ł—Ā–Ņ–ĺ–Ľ—Ć–∑—É—é—ā –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ –≤ –ļ–į—á–Ķ—Ā—ā–≤–Ķ –Ī—É–Ĺ–ļ–Ķ—Ä–Ĺ–ĺ–≥–ĺ —ā–ĺ–Ņ–Ľ–ł–≤–į. –Ę–į–ļ, —Ā—É–ī–į, –ł—Ā–Ņ–ĺ–Ľ—Ć–∑—É—é—Č–ł–Ķ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ –≤ –ļ–į—á–Ķ—Ā—ā–≤–Ķ —ā–ĺ–Ņ–Ľ–ł–≤–į, —É–∂–Ķ —Ā–ĺ—Ā—ā–į–≤–Ľ—Ź—é—ā –ĺ–ļ–ĺ–Ľ–ĺ 10% –Ĺ–ĺ–≤—č—Ö –∑–į–ļ–į–∑–ĺ–≤. –°—Ä–Ķ–ī–ł –ļ—Ä—É–Ņ–Ĺ–Ķ–Ļ—ą–ł—Ö –∑–į–ļ–į–∑—á–ł–ļ–ĺ–≤ — –≤–Ķ–ī—É—Č–ł–Ķ –ľ–ł—Ä–ĺ–≤—č–Ķ –ļ–ĺ–Ĺ—ā–Ķ–Ļ–Ĺ–Ķ—Ä–Ĺ—č–Ķ –Ľ–ł–Ĺ–ł–ł, –≤–ļ–Ľ—é—á–į—Ź –ļ–ł—ā–į–Ļ—Ā–ļ—É—é COSCO. –Ě–į –ĺ—Ā–Ĺ–ĺ–≤–Ķ –į–Ĺ–į–Ľ–ł–∑–į —Ā—ā—Ä—É–ļ—ā—É—Ä—č –Ĺ–ĺ–≤—č—Ö —Ā—É–ī–ĺ—Ā—ā—Ä–ĺ–ł—ā–Ķ–Ľ—Ć–Ĺ—č—Ö –∑–į–ļ–į–∑–ĺ–≤ –ľ–ĺ–∂–Ĺ–ĺ —Ā–ī–Ķ–Ľ–į—ā—Ć –≤—č–≤–ĺ–ī, —á—ā–ĺ –Ķ—Ā–Ľ–ł –≤ –Ĺ–į—Ā—ā–ĺ—Ź—Č–Ķ–Ķ –≤—Ä–Ķ–ľ—Ź –≤ —Ā–ĺ—Ā—ā–į–≤–Ķ —Ą–Ľ–ĺ—ā–į –Ĺ–į –į–Ľ—Ć—ā–Ķ—Ä–Ĺ–į—ā–ł–≤–Ĺ—č—Ö –≤–ł–ī–į—Ö —ā–ĺ–Ņ–Ľ–ł–≤–į –Ĺ–į –Ņ–Ķ—Ä–≤–ĺ–ľ –ľ–Ķ—Ā—ā–Ķ –Ĺ–į—Ö–ĺ–ī—Ź—ā—Ā—Ź —Ā—É–ī–į –Ĺ–į —Ā–∂–ł–∂–Ķ–Ĺ–Ĺ–ĺ–ľ –Ņ—Ä–ł—Ä–ĺ–ī–Ĺ–ĺ–ľ –≥–į–∑–Ķ (–°–ü–ď), –į –Ĺ–į –≤—ā–ĺ—Ä–ĺ–ľ — –Ĺ–į —Ā–∂–ł–∂–Ķ–Ĺ–Ĺ–ĺ–ľ —É–≥–Ľ–Ķ–≤–ĺ–ī–ĺ—Ä–ĺ–ī–Ĺ–ĺ–ľ –≥–į–∑–Ķ (–°–£–ď), —ā–ĺ —É–∂–Ķ –Ĺ–į –≥–ĺ—Ä–ł–∑–ĺ–Ĺ—ā–Ķ –ī–≤—É—Ö-—ā—Ä–Ķ—Ö –Ľ–Ķ—ā –Ņ—Ä–ĺ—á–Ĺ–ĺ–Ķ –≤—ā–ĺ—Ä–ĺ–Ķ –ľ–Ķ—Ā—ā–ĺ –∑–į–Ļ–ľ—É—ā —Ā—É–ī–į, –ł—Ā–Ņ–ĺ–Ľ—Ć–∑—É—é—Č–ł–Ķ –ł–ľ–Ķ–Ĺ–Ĺ–ĺ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ. –Ě–į–Ņ—Ä–ł–ľ–Ķ—Ä, –Ī—É–Ĺ–ļ–Ķ—Ä–ĺ–≤–ļ–ł –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–ĺ–ľ –į–ļ—ā–ł–≤–Ĺ–ĺ —ā–Ķ—Ā—ā–ł—Ä—É—é—ā—Ā—Ź –≤ –°–ł–Ĺ–≥–į–Ņ—É—Ä–Ķ — –į–∑–ł–į—ā—Ā–ļ–ĺ–ľ –Ī—É–Ĺ–ļ–Ķ—Ä–ĺ–≤–ĺ—á–Ĺ–ĺ–ľ —Ö–į–Ī–Ķ, –ļ —ā–ĺ–ľ—É –∂–Ķ –ļ–ĺ–Ĺ–ļ—É—Ä–ł—Ä—É—é—Č–Ķ–ľ —Ā —Ä–ĺ—Ā—Ā–ł–Ļ—Ā–ļ–ł–ľ–ł –Ņ–ĺ—Ā—ā–į–≤—Č–ł–ļ–į–ľ–ł —Ā—É–ī–ĺ–≤–ĺ–≥–ĺ —ā–ĺ–Ņ–Ľ–ł–≤–į –Ĺ–į –Ē–į–Ľ—Ć–Ĺ–Ķ–ľ –í–ĺ—Ā—ā–ĺ–ļ–Ķ.

–í –†–ĺ—Ā—Ā–ł–ł —É–∂–Ķ –≤–Ķ–ī–Ķ—ā—Ā—Ź –Ņ—Ä–ĺ—Ä–į–Ī–ĺ—ā–ļ–į –Ņ—Ä–ĺ–Ķ–ļ—ā–ĺ–≤ –Ņ–ĺ –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į–Ĺ–ł—é –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤ –ļ–į—á–Ķ—Ā—ā–≤–Ķ —Ā—É–ī–ĺ–≤–ĺ–≥–ĺ —ā–ĺ–Ņ–Ľ–ł–≤–į, –≤ –Ĺ–Ķ–Ļ —É—á–į—Ā—ā–≤—É–Ķ—ā —Ä—Ź–ī –∑–į–ł–Ĺ—ā–Ķ—Ä–Ķ—Ā–ĺ–≤–į–Ĺ–Ĺ—č—Ö –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ: –Ņ–ĺ—Ā—ā–į–≤—Č–ł–ļ–ĺ–≤ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į, —Ā—É–ī–ĺ–≤–Ľ–į–ī–Ķ–Ľ—Ć—Ü–Ķ–≤ –ł –Ī—É–Ĺ–ļ–Ķ—Ä–ĺ–≤—Č–ł–ļ–ĺ–≤. –ě–ī–Ĺ–į–ļ–ĺ, –Ņ–ĺ –ĺ—Ü–Ķ–Ĺ–ļ–į–ľ —É—á–į—Ā—ā–Ĺ–ł–ļ–ĺ–≤ –Ņ—Ä–ĺ—Ü–Ķ—Ā—Ā–į, –Ņ–ĺ–ī–≥–ĺ—ā–ĺ–≤–ļ–į –ļ –Ĺ–į—á–į–Ľ—É –Ņ–ĺ–Ľ–Ĺ–ĺ—Ü–Ķ–Ĺ–Ĺ—č—Ö –ļ–ĺ–ľ–ľ–Ķ—Ä—á–Ķ—Ā–ļ–ł—Ö –Ī—É–Ĺ–ļ–Ķ—Ä–ĺ–≤–ĺ–ļ –∑–į–Ļ–ľ–Ķ—ā –Ĺ–Ķ –ľ–Ķ–Ĺ–Ķ–Ķ —ā—Ä–Ķ—Ö –Ľ–Ķ—ā. –ü—Ä–ł —ć—ā–ĺ–ľ, –Ņ–ĺ –ĺ—Ü–Ķ–Ĺ–ļ–į–ľ –ľ–Ķ–∂–ī—É–Ĺ–į—Ä–ĺ–ī–Ĺ—č—Ö –ļ–Ľ–į—Ā—Ā–ł—Ą–ł–ļ–į—Ü–ł–ĺ–Ĺ–Ĺ—č—Ö –ĺ–Ī—Č–Ķ—Ā—ā–≤, —ā–į–ļ–ł—Ö –ļ–į–ļ DNV –ł ClassNK, —É–∂–Ķ –Ņ–ĺ—Ā–Ľ–Ķ 2030 –≥–ĺ–ī–į –≤ –ľ–ł—Ä–Ķ –Ĺ–į—á–Ĺ–Ķ—ā—Ā—Ź –Ņ—Ä–ĺ—Ü–Ķ—Ā—Ā –Ņ–Ķ—Ä–Ķ—Ö–ĺ–ī–į –ļ –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į–Ĺ–ł—é —ā. –Ĺ. «–∑–Ķ–Ľ–Ķ–Ĺ–ĺ–≥–ĺ» –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤ —Ā—É–ī–ĺ—Ö–ĺ–ī—Ā—ā–≤–Ķ, —ā–ĺ –Ķ—Ā—ā—Ć –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į, –ļ–ĺ—ā–ĺ—Ä—č–Ļ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī–ł—ā—Ā—Ź —Ā –Ņ–ĺ–ľ–ĺ—Č—Ć—é –≤–ĺ–∑–ĺ–Ī–Ĺ–ĺ–≤–Ľ—Ź–Ķ–ľ—č—Ö –ł—Ā—ā–ĺ—á–Ĺ–ł–ļ–ĺ–≤ —ć–Ĺ–Ķ—Ä–≥–ł–ł.

–Ē–į, –Ņ–ĺ–ļ–į –Ķ–≥–ĺ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–ĺ –≤ –ľ–ł—Ä–Ķ –ļ—Ä–į–Ļ–Ĺ–Ķ –Ĺ–Ķ–∑–Ĺ–į—á–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ –ł –ī–ĺ—Ä–ĺ–≥–ĺ. –Ę–į–ļ, –Ņ–ĺ –ī–į–Ĺ–Ĺ—č–ľ –ł–∑ –ĺ—ā–ļ—Ä—č—ā—č—Ö –ł—Ā—ā–ĺ—á–Ĺ–ł–ļ–ĺ–≤, —Ā–ĺ–≤–ĺ–ļ—É–Ņ–Ĺ–ĺ–Ķ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–ĺ «–∑–Ķ–Ľ–Ķ–Ĺ–ĺ–≥–ĺ» –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –≤ –ľ–ł—Ä–Ķ –≤ –Ĺ–į—Ā—ā–ĺ—Ź—Č–Ķ–Ķ –≤—Ä–Ķ–ľ—Ź –Ĺ–Ķ –Ņ—Ä–Ķ–≤—č—ą–į–Ķ—ā 500 —ā—č—Ā. —ā–ĺ–Ĺ–Ĺ –≤ –≥–ĺ–ī, –ł–∑ –ļ–ĺ—ā–ĺ—Ä—č—Ö –ĺ–ļ–ĺ–Ľ–ĺ 366 —ā—č—Ā. —ā–ĺ–Ĺ–Ĺ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī–ł—ā—Ā—Ź –≤ –ö–ł—ā–į–Ķ. –ú–Ķ–∂–ī—É —ā–Ķ–ľ –Ņ–ĺ—ā—Ä–Ķ–Ī–Ľ–Ķ–Ĺ–ł–Ķ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į —Ą–Ľ–ĺ—ā–ĺ–ľ –≤ 2026 –≥–ĺ–ī—É –ĺ–∂–ł–ī–į–Ķ—ā—Ā—Ź –Ĺ–į —É—Ä–ĺ–≤–Ĺ–Ķ 4,5 –ľ–Ľ–Ĺ —ā–ĺ–Ĺ–Ĺ –≤ –≥–ĺ–ī. –Ę–į–ļ–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ, –Ĺ–į –≥–ĺ—Ä–ł–∑–ĺ–Ĺ—ā–Ķ 10 –Ľ–Ķ—ā –Ņ–ĺ—ā–Ķ–Ĺ—Ü–ł–į–Ľ—Ć–Ĺ—č–Ļ —Ā–Ņ—Ä–ĺ—Ā –Ĺ–į «–∑–Ķ–Ľ–Ķ–Ĺ—č–Ļ» –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ –ľ–ł—Ä–ĺ–≤—č–ľ —Ą–Ľ–ĺ—ā–ĺ–ľ –ľ–ĺ–∂–Ķ—ā –Ņ—Ä–Ķ–≤—č—Ā–ł—ā—Ć 5 –ľ–Ľ–Ĺ —ā–ĺ–Ĺ–Ĺ –≤ –≥–ĺ–ī.

–ü–ĺ –ī–į–Ĺ–Ĺ—č–ľ –ľ–Ķ–∂–ī—É–Ĺ–į—Ä–ĺ–ī–Ĺ–ĺ–Ļ –į—Ā—Ā–ĺ—Ü–ł–į—Ü–ł–ł «–ė–Ĺ—Ā—ā–ł—ā—É—ā –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į», —Ā—ā–ĺ–ł–ľ–ĺ—Ā—ā—Ć –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į «–∑–Ķ–Ľ–Ķ–Ĺ–ĺ–≥–ĺ» –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į —Ā–ĺ—Ā—ā–į–≤–Ľ—Ź–Ķ—ā $800–2400 –∑–į —ā–ĺ–Ĺ–Ĺ—É, –≤ –∑–į–≤–ł—Ā–ł–ľ–ĺ—Ā—ā–ł –ĺ—ā —Ā–Ņ–ĺ—Ā–ĺ–Ī–į –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į, —á—ā–ĺ –ĺ—á–Ķ–Ĺ—Ć –ī–ĺ—Ä–ĺ–≥–ĺ –≤ —Ā—Ä–į–≤–Ĺ–Ķ–Ĺ–ł–ł —Ā –ĺ–Ī—č—á–Ĺ—č–ľ –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–ĺ–ľ (—Ä–į–∑–Ĺ–ł—Ü–į –ī–ĺ 24 —Ä–į–∑). –Ę–Ķ–ľ –Ĺ–Ķ –ľ–Ķ–Ĺ–Ķ–Ķ, –Ņ–ĺ –Ņ–ĺ–ī—Ā—á–Ķ—ā–į–ľ «–ė–Ĺ—Ā—ā–ł—ā—É—ā–į –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į», –ļ 2050 –≥–ĺ–ī—É —Ā—ā–ĺ–ł–ľ–ĺ—Ā—ā—Ć «–∑–Ķ–Ľ–Ķ–Ĺ–ĺ–≥–ĺ» –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į –ľ–ĺ–∂–Ķ—ā —Ā–ĺ–ļ—Ä–į—ā–ł—ā—Ć—Ā—Ź –ī–ĺ $250–630 –∑–į —ā–ĺ–Ĺ–Ĺ—É –Ī–Ľ–į–≥–ĺ–ī–į—Ä—Ź –Ĺ–į—Ä–į—Č–ł–≤–į–Ĺ–ł—é –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į. –ö—Ä–ĺ–ľ–Ķ —ā–ĺ–≥–ĺ, –≤ –ė–ú–ě –Ņ—Ä–ĺ—Ä–į–Ī–į—ā—č–≤–į—é—ā—Ā—Ź –ľ–Ķ—Ä—č, –ļ–ĺ—ā–ĺ—Ä—č–Ķ –Ņ–ĺ–∑–≤–ĺ–Ľ—Ź—ā —Ā—É–ī–ĺ—Ö–ĺ–ī–Ĺ—č–ľ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł—Ź–ľ, –ł—Ā–Ņ–ĺ–Ľ—Ć–∑—É—é—Č–ł–ľ «–∑–Ķ–Ľ–Ķ–Ĺ—č–Ķ» –≤–ł–ī—č —ā–ĺ–Ņ–Ľ–ł–≤–į, –Ņ–ĺ–Ľ—É—á–į—ā—Ć –ī–ĺ—ā–į—Ü–ł–ł –ł–∑ —Ā–Ņ–Ķ—Ü–ł–į–Ľ—Ć–Ĺ–ĺ–≥–ĺ —Ą–ĺ–Ĺ–ī–į, –≤ —ā–ĺ–ľ —á–ł—Ā–Ľ–Ķ –∑–į —Ā—á–Ķ—ā —ā–Ķ—Ö —Ā—É–ī–ĺ–≤–Ľ–į–ī–Ķ–Ľ—Ć—Ü–Ķ–≤, —Ą–Ľ–ĺ—ā –ļ–ĺ—ā–ĺ—Ä—č—Ö –Ĺ–Ķ –Ī—É–ī–Ķ—ā —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–ĺ–≤–į—ā—Ć —ā—Ä–Ķ–Ī–ĺ–≤–į–Ĺ–ł—Ź–ľ –Ņ–ĺ –≤—č–Ī—Ä–ĺ—Ā–į–ľ. –≠—ā–ĺ —ā–į–ļ–∂–Ķ –ī–ĺ–Ľ–∂–Ĺ–ĺ —Ā–ĺ–ļ—Ä–į—ā–ł—ā—Ć –ł–∑–ī–Ķ—Ä–∂–ļ–ł —Ā—É–ī–ĺ–≤–Ľ–į–ī–Ķ–Ľ—Ć—Ü–Ķ–≤ –Ĺ–į –∑–į–ļ—É–Ņ–ļ—É «–∑–Ķ–Ľ–Ķ–Ĺ–ĺ–≥–ĺ» —ā–ĺ–Ņ–Ľ–ł–≤–į.

–ú—č –Ņ–ĺ–Ľ–į–≥–į–Ķ–ľ, —á—ā–ĺ –†–ĺ—Ā—Ā–ł—Ź –ľ–ĺ–≥–Ľ–į –Ī—č –Ņ–ĺ–Ņ—č—ā–į—ā—Ć—Ā—Ź –∑–į–Ĺ—Ź—ā—Ć –ī–ĺ—Ā—ā–ĺ–Ļ–Ĺ—É—é –Ĺ–ł—ą—É –Ĺ–į —ć—ā–ĺ–ľ –Ĺ–ĺ–≤–ĺ–ľ —Ą–ĺ—Ä–ľ–ł—Ä—É—é—Č–Ķ–ľ—Ā—Ź —Ä—č–Ĺ–ļ–Ķ, –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ä—É—Ź –≤ –≤–ĺ–∑–ĺ–Ī–Ĺ–ĺ–≤–Ľ—Ź–Ķ–ľ—č–Ķ –ł—Ā—ā–ĺ—á–Ĺ–ł–ļ–ł —ć–Ĺ–Ķ—Ä–≥–ł–ł. –Ě–į–Ņ—Ä–ł–ľ–Ķ—Ä, –ľ–ĺ–∂–Ĺ–ĺ –Ī—č–Ľ–ĺ –Ī—č –≤–ĺ–∑—Ä–ĺ–ī–ł—ā—Ć –Ķ—Č–Ķ —Ā–ĺ–≤–Ķ—ā—Ā–ļ–ł–Ķ –Ņ—Ä–ĺ–Ķ–ļ—ā—č –Ņ—Ä–ł–Ľ–ł–≤–Ĺ—č—Ö —Ā—ā–į–Ĺ—Ü–ł–Ļ, –ļ–ĺ—ā–ĺ—Ä—č–Ķ –Ņ—Ä–ĺ–Ķ–ļ—ā–ł—Ä–ĺ–≤–į–Ľ–ł—Ā—Ć –Ĺ–į –ī–į–Ľ—Ć–Ĺ–Ķ–≤–ĺ—Ā—ā–ĺ—á–Ĺ–ĺ–ľ –Ņ–ĺ–Ī–Ķ—Ä–Ķ–∂—Ć–Ķ (–Ĺ–į–Ņ—Ä–ł–ľ–Ķ—Ä, –ü–Ķ–Ĺ–∂–ł–Ĺ—Ā–ļ–į—Ź –ü–≠–°). –í–Ķ–ī—Ć —á–ł—Ā—ā–į—Ź —ć–Ĺ–Ķ—Ä–≥–ł—Ź, –≤—č—Ä–į–Ī–į—ā—č–≤–į–Ķ–ľ–į—Ź —ā–į–ļ–ł–ľ–ł —Ā—ā–į–Ĺ—Ü–ł—Ź–ľ–ł, –ľ–ĺ–≥–Ľ–į –Ī—č –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į—ā—Ć—Ā—Ź –ī–Ľ—Ź –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į –Ĺ–Ķ —ā–ĺ–Ľ—Ć–ļ–ĺ «–∑–Ķ–Ľ–Ķ–Ĺ–ĺ–≥–ĺ» –ľ–Ķ—ā–į–Ĺ–ĺ–Ľ–į, –Ĺ–ĺ –ł –Ľ—é–Ī—č—Ö –ī—Ä—É–≥–ł—Ö «–∑–Ķ–Ľ–Ķ–Ĺ—č—Ö» –≤–ł–ī–ĺ–≤ —ā–ĺ–Ņ–Ľ–ł–≤–į. –≠—ā–ĺ –Ņ–ĺ–ľ–ĺ–≥–Ľ–ĺ –Ī—č —Ā–ĺ–∑–ī–į–≤–į—ā—Ć –ł–Ĺ–ī—É—Ā—ā—Ä–ł–į–Ľ—Ć–Ĺ—č–Ķ –ļ–Ľ–į—Ā—ā–Ķ—Ä—č –≤–ĺ–ļ—Ä—É–≥ —ā–į–ļ–ł—Ö —Ā—ā–į–Ĺ—Ü–ł–Ļ —Ā –Ņ—Ä—Ź–ľ—č–ľ –≤—č—Ö–ĺ–ī–ĺ–ľ –ļ –ĺ—ā–≥—Ä—É–∑–ĺ—á–Ĺ—č–ľ —ā–Ķ—Ä–ľ–ł–Ĺ–į–Ľ–į–ľ, –Ņ—Ä–ł—á–Ķ–ľ –Ī–Ķ–∑ –Ņ—Ä–ł–≤—Ź–∑–ļ–ł –ļ –ī–į–Ľ—Ć–Ĺ–ł–ľ –∂–Ķ–Ľ–Ķ–∑–Ĺ–ĺ–ī–ĺ—Ä–ĺ–∂–Ĺ—č–ľ –Ņ–ĺ–ī—Ö–ĺ–ī–į–ľ.