–Я—А–Њ–µ–Ї—В –≤–Њ–і–Њ—А–Њ–і–љ–Њ–≥–Њ –Ј–∞–≤–Њ–і–∞ –љ–∞ –°–∞—Е–∞–ї–Є–љ–µ —Б—В–∞–ї–Ї–Є–≤–∞–µ—В—Б—П —Б —В–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї–Є–Љ–Є –Є –ї–Њ–≥–Є—Б—В–Є—З–µ—Б–Ї–Є–Љ–Є –њ—А–Њ–±–ї–µ–Љ–∞–Љ–Є. –Ф–ї—П –µ–≥–Њ —А–µ–∞–ї–Є–Ј–∞—Ж–Є–Є –Ї 2025 –≥–Њ–і—Г –љ—Г–ґ–љ–Њ –Ј–∞–Љ–µ–љ–Є—В—М –Ј–љ–∞—З–Є—В–µ–ї—М–љ—Г—О —З–∞—Б—В—М –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є—П –Є —А–∞–Ј—А–∞–±–Њ—В–∞—В—М –љ–Њ–≤—Л–µ —В–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї–Є–µ —А–µ—И–µ–љ–Є—П. –Ю—В–≥—А—Г–Ј–Ї–Є –≤–Њ–і–Њ—А–Њ–і–∞ —Б –њ—А–Њ–µ–Ї—В–Є—А—Г–µ–Љ–Њ–≥–Њ –Ј–∞–≤–Њ–і–∞ –љ–∞ –°–∞—Е–∞–ї–Є–љ–µ –њ–ї–∞–љ–Є—А—Г—О—В –љ–∞—З–∞—В—М –≤ –Ї–Њ–љ—Ж–µ 2025 –≥–Њ–і–∞, –љ–∞–ї–∞–і–Є–≤ –Ї —Н—В–Њ–Љ—Г –Љ–Њ–Љ–µ–љ—В—Г –µ–ґ–µ–≥–Њ–і–љ–Њ–µ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–Њ –≤ –Њ–±—К–µ–Љ–µ 35 —В—Л—Б. —В–Њ–љ–љ –≤ –≥–Њ–і, –Њ—А–Є–µ–љ—В–Є—А–Њ–≤–∞–љ–љ–Њ–µ –љ–∞ —Н–Ї—Б–њ–Њ—А—В –≤ –Ъ–Є—В–∞–є.

–Я–Њ—Б–ї–µ —Г—Е–Њ–і–∞ —Д—А–∞–љ—Ж—Г–Ј—Б–Ї–Є—Е –њ–∞—А—В–љ–µ—А–Њ–≤ –Є –њ–µ—А–µ–Њ—А–Є–µ–љ—В–∞—Ж–Є–Є —А—Л–љ–Ї–∞ —Б–±—Л—В–∞ –Ї–Њ–Љ–њ–∞–љ–Є—П —Б—В–Њ–ї–Ї–љ—Г–ї–∞—Б—М —Б —В–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї–Є–Љ–Є –њ—А–Њ–±–ї–µ–Љ–∞–Љ–Є, –Њ—Б–Њ–±–µ–љ–љ–Њ –≤ —З–∞—Б—В–Є –ї–Њ–≥–Є—Б—В–Є–Ї–Є. –Ю–і–љ–∞–Ї–Њ –љ–∞–і–µ–µ—В—Б—П –Є—Е —А–µ—И–Є—В—М, –љ–µ –љ–∞—А—Г—И–∞—П —Б—А–Њ–Ї–Њ–≤ —А–µ–∞–ї–Є–Ј–∞—Ж–Є–Є –њ—А–Њ–µ–Ї—В–∞. –°—В–∞–≤–Ї–∞ –њ—А–Є —Н—В–Њ–Љ –і–µ–ї–∞–µ—В—Б—П –љ–∞ –Њ—В–µ—З–µ—Б—В–≤–µ–љ–љ—Л—Е –Є –Ї–Є—В–∞–є—Б–Ї–Є—Е –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В–µ–ї–µ–є. –Ю–± —Н—В–Њ–Љ, –Ї–∞–Ї –њ–µ—А–µ–і–∞–µ—В –Ї–Њ—А—А–µ—Б–њ–Њ–љ–і–µ–љ—В –Ш–Р–Р «–Я–Њ—А—В–Э—М—О—Б», –≤–Њ –≤—А–µ–Љ—П –• —Д–Њ—А—Г–Љ–∞ «–Ъ–Њ–Љ–њ–Њ–Ј–Є—В—Л –±–µ–Ј –≥—А–∞–љ–Є—Ж» —А–∞—Б—Б–Ї–∞–Ј–∞–ї –і–Є—А–µ–Ї—В–Њ—А –њ—А–Њ–µ–Ї—В–∞ –њ—А–Њ–µ–Ї—В–љ–Њ–≥–Њ –Њ—Д–Є—Б–∞ –њ–Њ –≤–Њ–і–Њ—А–Њ–і–љ–Њ–є —Н–љ–µ—А–≥–µ—В–Є–Ї–µ –Р–Ю «–†—Г—Б–∞—В–Њ–Љ –Ю–≤–µ—А—Б–Є–Ј» (–і–Њ—З–µ—А–љ—П—П –Ї–Њ–Љ–њ–∞–љ–Є—П –У–Ъ «–†–Њ—Б–∞—В–Њ–Љ») –Т–∞–ї–µ–љ—В–Є–љ –Ф—М—П–Ї–Њ–≤.

–•–Њ—А–Њ—И–Њ –Ј–∞–±—Л—В–Њ–µ —Б—В–∞—А–Њ–µ

–Я–Њ —Б–ї–Њ–≤–∞–Љ –Ф—М—П–Ї–Њ–≤–∞, –љ–µ—Б–Љ–Њ—В—А—П –љ–∞ —Г—Е–Њ–і –Ј–∞–њ–∞–і–љ—Л—Е –њ–∞—А—В–љ–µ—А–Њ–≤ –Є–Ј –њ—А–Њ–µ–Ї—В–∞ –њ–Њ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤—Г –љ–Є–Ј–Ї–Њ—Г–≥–ї–µ—А–Њ–і–љ–Њ–≥–Њ –≤–Њ–і–Њ—А–Њ–і–∞ –љ–∞ –°–∞—Е–∞–ї–Є–љ–µ, –Ј–∞–≤–Њ–і –±—Г–і–µ—В –њ–Њ—Б—В—А–Њ–µ–љ –Є —Б–і–∞–љ –њ–Њ –≥—А–∞—Д–Є–Ї—Г: «–Э–Є–Ї–∞–Ї–Њ–є –Ј–∞–і–µ—А–ґ–Ї–Є –њ–Њ–Ї–∞ –≤ –њ—А–Њ–µ–Ї—В–µ –љ–µ—В, –Ї–∞–Ї –Є –љ–µ—В –Њ–њ—А–µ–і–µ–ї–µ–љ–љ–Њ–≥–Њ —Б—В–Њ–њ-—Д–∞–Ї—В–Њ—А–∞. –Я–Њ—Н—В–Њ–Љ—Г –Љ—Л —А–∞—Б—Б—З–Є—В—Л–≤–∞–µ–Љ, —З—В–Њ –≤ —З–µ—В–≤–µ—А—В–Њ–Љ –Ї–≤–∞—А—В–∞–ї–µ 2025 –≥–Њ–і–∞ –Ј–∞–≤–Њ–і –љ–∞—З–љ–µ—В –Њ—В–≥—А—Г–Ј–Ї—Г –њ—А–Њ–і—Г–Ї—Ж–Є–Є, –≤—Л–њ—Г—Б–Ї–∞—П 100 —В–Њ–љ–љ –≤ —Б—Г—В–Ї–Є –Є–ї–Є 35 —В—Л—Б. —В–Њ–љ–љ –≤ –≥–Њ–і. –Я—А–Њ–µ–Ї—В –љ–µ –Є–Љ–µ–µ—В –∞–љ–∞–ї–Њ–≥–Њ–≤ –≤ –†–Њ—Б—Б–Є–Є. –Ъ–Њ–≥–і–∞ –Њ–љ –љ–∞—З–Є–љ–∞–ї—Б—П, –Ї–Њ–Љ–њ–ї–µ–Ї—Б–љ—Л–µ —А–µ—И–µ–љ–Є—П –±—Л–ї–Є –њ—А–µ–і–Њ—Б—В–∞–≤–ї–µ–љ—Л –Ї–Њ–Љ–њ–∞–љ–Є–µ–є Air Liqiud. –°–њ—Г—Б—В—П –≥–Њ–і –њ–Њ—Б–ї–µ —Г—Е–Њ–і–∞ –Ј–∞–њ–∞–і–љ–Њ–≥–Њ –њ–∞—А—В–љ–µ—А–∞, –Љ—Л —Б—В–Њ–ї–Ї–љ—Г–ї–Є—Б—М —Б —Б–µ—А—М–µ–Ј–љ—Л–Љ–Є –њ—А–Њ–±–ї–µ–Љ–∞–Љ–Є, –Њ–і–љ–∞–Ї–Њ –љ–∞ —Б–µ–≥–Њ–і–љ—П —Г–ґ–µ –і–Њ–Ї–∞–Ј–∞–ї–Є –љ–∞ –≤—Б–µ—Е –Ї–Њ–Љ–Є—Б—Б–Є—П—Е —В–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї—Г—О —А–µ–∞–ї–Є–Ј—Г–µ–Љ–Њ—Б—В—М, –њ—А–Є—З–µ–Љ –±–µ–Ј –њ–Њ–і–і–µ—А–ґ–Ї–Є –Ј–∞–њ–∞–і–љ—Л—Е —Б–Є—Б—В–µ–Љ –Є —В–µ—Е–љ–Њ–ї–Њ–≥–Є–є».

–Ґ–µ—Е–љ–Њ–ї–Њ–≥–Є–Є –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–∞ –≤–Њ–і–Њ—А–Њ–і–∞ –Ї–Њ–Љ–њ–∞–љ–Є—П «–†—Г—Б–∞—В–Њ–Љ –Ю–≤–µ—А—Б–Є–Ј» –њ–Њ–Ї–∞ –Љ–Њ–ґ–µ—В –Ј–∞–Љ–µ–љ–Є—В—М —В–Њ–ї—М–Ї–Њ –Њ–њ—Л—В–љ—Л–Љ–Є —А–∞–Ј—А–∞–±–Њ—В–Ї–∞–Љ–Є 40-–ї–µ—В–љ–µ–є –і–∞–≤–љ–Њ—Б—В–Є.

«–Т –і–∞–љ–љ—Л–є –Љ–Њ–Љ–µ–љ—В –љ–∞ –Ј–∞–≤–Њ–і–µ –±–Њ–ї–µ–µ 60% –Ї–Њ–Љ–њ–ї–µ–Ї—В—Г—О—Й–Є—Е — —А–Њ—Б—Б–Є–є—Б–Ї–Њ–≥–Њ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–∞. –≠—В–Њ –∞–±—Б–Њ–ї—О—В–љ–Њ —А–µ–∞–ї—М–љ—Л–µ –Є–Ј–і–µ–ї–Є—П —Б –≤—Л—Б–Њ–Ї–Њ–є —Б—В–µ–њ–µ–љ—М—О —В–µ—Е–љ–Є—З–µ—Б–Ї–Њ–є –≥–Њ—В–Њ–≤–љ–Њ—Б—В–Є. –Ф–ї—П —В–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї–Њ–є –Ј–∞–Љ–µ–љ—Л –Љ—Л –Є—Б–њ–Њ–ї—М–Ј—Г–µ–Љ –њ–Њ—В–µ–љ—Ж–Є–∞–ї, –Ї–Њ—В–Њ—А—Л–є –µ—Б—В—М –≤ —Б–∞–Љ–Њ–є –≥–Њ—Б–Ї–Њ—А–њ–Њ—А–∞—Ж–Є–Є «–†–Њ—Б–∞—В–Њ–Љ», –≤ —З–∞—Б—В–љ–Њ—Б—В–Є, –љ–∞—И–Є –њ–∞—А—В–љ–µ—А—Л — —Н—В–Њ –Ї–Њ–Љ–њ–∞–љ–Є—П «–Р—В–Њ–Љ—Н–љ–µ—А–≥–Њ–Љ–∞—И». –Ґ–∞–Ї–ґ–µ –Њ–±—А–∞—Й–∞–µ–Љ—Б—П –Ї –Њ—В–µ—З–µ—Б—В–≤–µ–љ–љ–Њ–Љ—Г –љ–∞—Г—З–љ–Њ-—В–µ—Е–љ–Є—З–µ—Б–Ї–Њ–Љ—Г –Њ–њ—Л—В—Г –њ—А–Њ—И–ї—Л—Е –ї–µ—В. –Э–∞–њ—А–Є–Љ–µ—А, —Б–Є—Б—В–µ–Љ–∞ —Б–ґ–Є–ґ–µ–љ–Є—П –≤–Њ–і–Њ—А–Њ–і–∞, –Ї–Њ—В–Њ—А—Г—О —Б–µ–≥–Њ–і–љ—П –і–µ–ї–∞—О—В —В—А–Є-—З–µ—В—Л—А–µ —Б—В—А–∞–љ—Л –≤ –Љ–Є—А–µ, –±—Л–ї–∞ –µ—Й–µ –љ–∞ –Ї–Њ–Љ–њ–ї–µ–Ї—Б–µ «–С—Г—А–∞–љ» –≤ 80-–µ. –°–µ–є—З–∞—Б –µ—Б—В—М –Є –Є–љ–ґ–µ–љ–µ—А—Л, –Є –і–Њ–Ї—Г–Љ–µ–љ—В–∞—Ж–Є—П, –µ—Б—В—М –љ–µ–±–Њ–ї—М—И–Њ–є —Б–ґ–Є–ґ–Є—В–µ–ї—М –њ–Њ–ї–љ–Њ—Б—В—М—О —А–Њ—Б—Б–Є–є—Б–Ї–Њ–≥–Њ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–∞ –љ–∞ –Ј–∞–≤–Њ–і–µ –Є–Љ–µ–љ–Є –•—А—Г–љ–Є—З–µ–≤–∞, — –≤—Б–µ —Н—В–Њ –≤–Њ—Б—Б—В–∞–љ–Њ–≤–Є–Љ–Њ –Є —А–µ–∞–ї–Є–Ј—Г–µ–Љ–Њ. –Х—Б—В—М –њ—А–Њ–≥—А–∞–Љ–Љ–∞ —Г—Б–Ї–Њ—А–µ–љ–љ–Њ–≥–Њ —А–∞–Ј–≤–Є—В–Є—П –≤–Њ–і–Њ—А–Њ–і–љ—Л—Е —В–µ—Е–љ–Њ–ї–Њ–≥–Є–є, –Є, –љ–µ—Б–Љ–Њ—В—А—П –љ–∞ —В–Њ, —З—В–Њ —В—А—Г–і–љ–Њ—Б—В–µ–є –Љ–љ–Њ–≥–Њ, –Њ–љ–Є —А–µ—И–∞–µ–Љ—Л», — –Ј–∞–≤–µ—А–Є–ї –Т–∞–ї–µ–љ—В–Є–љ –Ф—М—П–Ї–Њ–≤, –Ј–∞–Љ–µ—В–Є–≤, —З—В–Њ «–≤—А—П–і –ї–Є –Њ–±–Њ–є–і–µ—В—Б—П –±–µ–Ј –њ–Њ–Љ–Њ—Й–Є –Т–Њ—Б—В–Њ–Ї–∞, –≤ —В–Њ–Љ —З–Є—Б–ї–µ –њ–Њ —А–µ—И–µ–љ–Є—О –Ј–∞–і–∞—З –њ–∞—А–∞–ї–ї–µ–ї—М–љ–Њ–≥–Њ –Є–Љ–њ–Њ—А—В–∞».

–Ъ–Є—В–∞–є –љ–∞–Љ –њ–Њ–Љ–Њ–ґ–µ—В?

–Т —А–µ–Ј—Г–ї—М—В–∞—В–µ –љ–Њ–≤–Њ–≥–Њ –Ї—Г—А—Б–∞ –Љ–µ–ґ–і—Г–љ–∞—А–Њ–і–љ–Њ–є –њ–Њ–ї–Є—В–Є–Ї–Є –Ј–∞–≤–Њ–і, –Є–Ј–љ–∞—З–∞–ї—М–љ–Њ –Њ—А–Є–µ–љ—В–Є—А–Њ–≤–∞–љ–љ—Л–є –љ–∞ —Н–Ї—Б–њ–Њ—А—В –њ—А–Њ–і—Г–Ї—Ж–Є–Є –≤ –≤—Л—Б–Њ–Ї–Њ—В–µ—Е–љ–Њ–ї–Њ–≥–Є—З–љ—Л–µ —Б—В—А–∞–љ—Л –Р–Ґ–† —Б –њ–Њ–≤—Л—И–µ–љ–љ—Л–Љ —Б–њ—А–Њ—Б–Њ–Љ –љ–∞ –љ–Є–Ј–Ї–Њ—Г–≥–ї–µ—А–Њ–і–љ—Л–є –≤–Њ–і–Њ—А–Њ–і, –±—Л–ї –≤—Л–љ—Г–ґ–і–µ–љ –Є—Б–Ї–∞—В—М –љ–Њ–≤—Л—Е –њ–∞—А—В–љ–µ—А–Њ–≤. –Я–Њ —В–Њ–є –ґ–µ –њ—А–Є—З–Є–љ–µ –Ь–Є–љ—Н–љ–µ—А–≥–Њ –≤ –њ–Њ—Б–ї–µ–і–љ–µ–є —А–µ–і–∞–Ї—Ж–Є–Є –Ї–Њ–Љ–њ–ї–µ–Ї—Б–љ–Њ–≥–Њ –њ–ї–∞–љ–∞ —Г—А–µ–Ј–∞–ї–Њ –љ–∞ —В—А–µ—В—М —Н–Ї—Б–њ–Њ—А—В–љ—Л–є –њ—А–Њ–≥–љ–Њ–Ј –†–§ –љ–∞ 2030 –≥–Њ–і — –і–Њ 1,4 –Љ–ї–љ —В–Њ–љ–љ.

«–°–љ–∞—З–∞–ї–∞ –Њ—Б–љ–Њ–≤–љ–Њ–є —Д–Њ–Ї—Г—Б –±—Л–ї –љ–∞ –ѓ–њ–Њ–љ–Є–Є –Є –†–µ—Б–њ—Г–±–ї–Є–Ї–µ –Ъ–Њ—А–µ—П, —Б–µ–є—З–∞—Б —Н—В–Њ — –Ъ–Э–†. –Ь—Л –≤–µ–і–µ–Љ –Њ—З–µ–љ—М —Г—Б–њ–µ—И–љ—Л–µ –њ–µ—А–µ–≥–Њ–≤–Њ—А—Л —Б —А—П–і–Њ–Љ –Ї–Є—В–∞–є—Б–Ї–Є—Е –Ї–Њ–Љ–њ–∞–љ–Є–є, —Н—В–Њ –Ї—А—Г–њ–љ–µ–є—И–Є–µ —Н–љ–µ—А–≥–µ—В–Є—З–µ—Б–Ї–Є–µ –Є —Е–Є–Љ–Є—З–µ—Б–Ї–Є–µ –Ї–Њ—А–њ–Њ—А–∞—Ж–Є–Є. –С–Њ–ї–µ–µ —В–Њ–≥–Њ, –њ–ї–∞–љ–Є—А—Г–µ–Љ –Љ–∞—Б—И—В–∞–±–Є—А–Њ–≤–∞–љ–Є–µ –њ—А–Њ–µ–Ї—В–∞ –Є —Г–≤–µ–ї–Є—З–µ–љ–Є–µ –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В–µ–ї—М–љ–Њ—Б—В–Є –Ј–∞–≤–Њ–і–∞ –≤ –±—Г–і—Г—Й–µ–Љ», — —А–∞—Б—Б–Ї–∞–Ј–∞–ї –њ—А–µ–і—Б—В–∞–≤–Є—В–µ–ї—М «–†—Г—Б–∞—В–Њ–Љ –Ю–≤–µ—А—Б–Є–Ј».

–Ъ–∞–Ї –Є–Ј–≤–µ—Б—В–љ–Њ, –љ–∞ –њ–Њ—Б–ї–µ–і–љ–µ–Љ –Т–≠–§ –Ї–Њ–Љ–њ–∞–љ–Є–µ–є –±—Л–ї –њ–Њ–і–њ–Є—Б–∞–љ —А—П–і —Б–Њ–≥–ї–∞—И–µ–љ–Є–є, –≤ —В–Њ–Љ —З–Є—Б–ї–µ —Б –Ї–Є—В–∞–є—Б–Ї–Њ–є –Ї–Њ–Љ–њ–∞–љ–Є–µ–є –°–Х–Х–°. –Ъ —Б–ї–Њ–≤—Г, –Ъ–Э–† —Б–µ–≥–Њ–і–љ—П –Ј–∞–љ–Є–Љ–∞–µ—В –њ–Њ–Ј–Є—Ж–Є—О –≥–ї–∞–≤–љ–Њ–≥–Њ –њ–Њ—В—А–µ–±–Є—В–µ–ї—П –≤–Њ–і–Њ—А–Њ–і–∞ –≤ –Љ–Є—А–µ –Є –≤ —В–Њ –ґ–µ –≤—А–µ–Љ—П –Њ–і–љ–Њ–≥–Њ –Є–Ј –Ї—А—Г–њ–љ–µ–є—И–Є—Е –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В–µ–ї–µ–є, —З—В–Њ –і–ї—П –љ–µ–Ї–Њ—В–Њ—А—Л—Е —Н–Ї—Б–њ–µ—А—В–Њ–≤ —Б–ї—Г–ґ–Є—В –∞—А–≥—Г–Љ–µ–љ—В–Њ–Љ –≤ —Б–Ї–µ–њ—В–Є—З–µ—Б–Ї–Њ–є –Њ—Ж–µ–љ–Ї–µ —Б–њ—А–Њ—Б–∞ –љ–∞ —А–Њ—Б—Б–Є–є—Б–Ї–Є–є –≤–Њ–і–Њ—А–Њ–і.

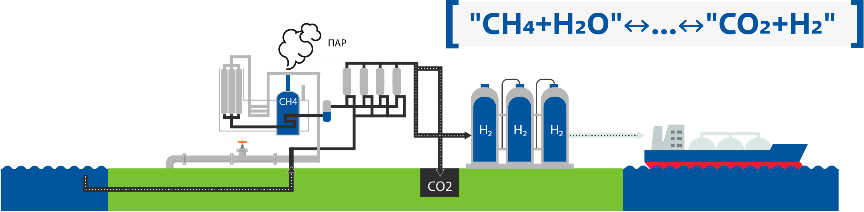

–Я–Њ —А–∞—Б—З–µ—В–∞–Љ «–†—Г—Б–∞—В–Њ–Љ –Ю–≤–µ—А—Б–Є–Ј», –Ї–Њ–љ–Ї—Г—А–µ–љ—В–Њ—Б–њ–Њ—Б–Њ–±–љ–Њ—Б—В—М –њ—А–Њ–µ–Ї—В–∞ –Њ—Б–љ–Њ–≤–∞–љ–∞ –љ–∞ —Б—Л—А—М–µ–≤–Њ–Љ –њ—А–µ–Є–Љ—Г—Й–µ—Б—В–≤–µ –Є –љ–Є–Ј–Ї–Њ–є —Б–µ–±–µ—Б—В–Њ–Є–Љ–Њ—Б—В–Є. –Я–Њ —Б–ї–Њ–≤–∞–Љ –Т–∞–ї–µ–љ—В–Є–љ–∞ –Ф—М—П–Ї–Њ–≤–∞, –±–ї–∞–≥–Њ–і–∞—А—П —В–µ—Е–љ–Њ–ї–Њ–≥–Є–Є –њ–∞—А–Њ–≤–Њ–є –Ї–Њ–љ–≤–µ—А—Б–Є–Є –Љ–µ—В–∞–љ–∞, –±–Њ–ї–µ–µ —А–µ–љ—В–∞–±–µ–ї—М–љ–Њ–є, —З–µ–Љ —Н–ї–µ–Ї—В—А–Њ–ї–Є–Ј –Є–Ј –≤–Њ–і—Л, –∞ —В–∞–Ї–ґ–µ –±–ї–∞–≥–Њ–і–∞—А—П –Њ—В–љ–Њ—Б–Є—В–µ–ї—М–љ–Њ –љ–Є–Ј–Ї–Њ–є —Ж–µ–љ–µ –≥–∞–Ј–∞ –≤ –†–Њ—Б—Б–Є–Є –Є –љ–∞–ї–Є—З–Є—О –±–Њ–ї—М—И–Њ–≥–Њ –Ї–Њ–ї–Є—З–µ—Б—В–≤–∞ –њ—А–Є—А–Њ–і–љ—Л—Е –ї–Њ–≤—Г—И–µ–Ї –і–ї—П –Ј–∞—Е–Њ—А–Њ–љ–µ–љ–Є—П –°–Ю2, —Б–љ–Є–ґ–∞—О—Й–Є—Е –≤—Л–±—А–Њ—Б—Л –љ–Є–ґ–µ 4 –Ї–≥ –љ–∞ 1 –Ї–≥ –≤–Њ–і–Њ—А–Њ–і–∞, –Ї 2030 –≥–Њ–і—Г —Б—В–Њ–Є–Љ–Њ—Б—В—М –≤—Л–њ—Г—Б–Ї–∞–µ–Љ–Њ–≥–Њ –љ–∞ –°–∞—Е–∞–ї–Є–љ–µ –≤–Њ–і–Њ—А–Њ–і–∞ –±—Г–і–µ—В —Б–Њ—Б—В–∞–≤–ї—П—В—М $1,7-2 –Ј–∞ 1 –Ї–≥, —З—В–Њ —Б–Њ–Њ—В–≤–µ—В—Б—В–≤—Г–µ—В —Ж–µ–ї–µ–≤—Л–Љ –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—П–Љ –Ь–Є–љ—Н–љ–µ—А–≥–Њ.

«–≠—В–Њ —Е–Њ—А–Њ—И–∞—П —Б–µ–±–µ—Б—В–Њ–Є–Љ–Њ—Б—В—М, –Ї–Њ—В–Њ—А–Њ–є –Љ—Л –ї–µ–≥–Ї–Њ –і–Њ—Б—В–Є–≥–љ–µ–Љ. –Ф–ї—П —Б—А–∞–≤–љ–µ–љ–Є—П, –≤ –Ъ–Є—В–∞–µ —Б–µ–≥–Њ–і–љ—П —Н—В–Њ $6 –Ј–∞ 1 –Ї–≥», — —Г—В–Њ—З–љ–Є–ї –Т–∞–ї–µ–љ—В–Є–љ –Ф—М—П–Ї–Њ–≤.

–Ф–µ–љ—М–≥–Є, –≤—А–µ–Љ—П –Є –Ї–Њ–љ—В–µ–є–љ–µ—А—Л

–Ь–µ–ґ–і—Г —В–µ–Љ –Ї –њ—А–Њ–±–ї–µ–Љ–љ—Л–Љ –љ–∞–њ—А–∞–≤–ї–µ–љ–Є—П–Љ –Њ—В–љ–Њ—Б–Є—В—Б—П —В—А–µ–±—Г—О—Й–∞—П —А–∞–Ј–≤–Є—В–Є—П —В–µ—Е–љ–Њ–ї–Њ–≥–Є—П –Ї–∞—В–∞–ї–Є–Ј–∞, –Ј–∞–і–∞—З–Є —Е–Є–Љ–Є—З–µ—Б–Ї–Њ–≥–Њ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–∞ –Є –Љ–∞—В–µ—А–Є–∞–ї–Њ–≤–µ–і–µ–љ–Є—П, –≤ —З–∞—Б—В–љ–Њ—Б—В–Є, –≤—Л–њ—Г—Б–Ї —Е—А–Њ–Љ–Є—А–Њ–≤–∞–љ–љ–Њ–є —Б—В–∞–ї–Є –і–ї—П –Ј–∞—Е–Њ—А–Њ–љ–µ–љ–Є—П –°–Ю2, –Ї–Њ—В–Њ—А—Г—О –≤ –†–Њ—Б—Б–Є–Є –і–Њ –љ–µ–і–∞–≤–љ–µ–≥–Њ –Љ–Њ–Љ–µ–љ—В–∞ –љ–µ –њ—А–Њ–Є–Ј–≤–Њ–і–Є–ї–Є. –Р —В–∞, —З—В–Њ –љ–∞—З–∞–ї–Є –≤—Л–њ—Г—Б–Ї–∞—В—М, –њ–Њ–Ї–∞ –і–∞–ї–µ–Ї–∞ –Њ—В –љ—Г–ґ–љ—Л—Е –њ–∞—А–∞–Љ–µ—В—А–Њ–≤: —Е—А–Њ–Љ-13 –≤–Љ–µ—Б—В–Њ 22 –Є–ї–Є 17.

«–Ф–ї—П —А–µ–∞–ї–Є–Ј–∞—Ж–Є–Є –њ—А–Њ–≥—А–∞–Љ–Љ—Л —Г—Б–Ї–Њ—А–µ–љ–љ–Њ–≥–Њ —А–∞–Ј–≤–Є—В–Є—П –≤–Њ–і–Њ—А–Њ–і–љ—Л—Е —В–µ—Е–љ–Њ–ї–Њ–≥–Є–є, –љ–∞–≤–µ—А–љ–Њ–µ, –њ–Њ—В—А–µ–±—Г–µ—В—Б—П –±–Њ–ї—М—И–µ —Г—Б–Є–ї–Є–є, –≤—А–µ–Љ–µ–љ–Є –Є –і–µ–љ–µ–≥», — —А–∞—Б—Б—Г–ґ–і–∞–µ—В —Н–Ї—Б–њ–µ—А—В, –њ–Њ–ї–∞–≥–∞—П, —З—В–Њ «–і–µ–љ—М–≥–Є –і–∞—Б—В –Ї–Њ–Љ–Љ–µ—А—З–µ—Б–Ї–Є–є —А—Л–љ–Њ–Ї», –Є –≤ —В–Њ –ґ–µ –≤—А–µ–Љ—П, –Њ—В–Љ–µ—З–∞—П, —З—В–Њ «–≤–Њ –≤—Б–µ–Љ –Љ–Є—А–µ –≤–Њ–і–Њ—А–Њ–і —А–∞–Ј–≤–Є–≤–∞–µ—В—Б—П –±–ї–∞–≥–Њ–і–∞—А—П –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ—Л–Љ —Б—Г–±—Б–Є–і–Є—П–Љ».

–Ъ—А–Њ–Љ–µ —В–Њ–≥–Њ, –њ–Њ –µ–≥–Њ —Б–ї–Њ–≤–∞–Љ, –Њ–і–љ–Њ–є –Є–Ј –њ—А–Њ–±–ї–µ–Љ–љ—Л—Е —Б—В–Њ—А–Њ–љ –±–Є–Ј–љ–µ—Б–∞ –Њ—Б—В–∞–µ—В—Б—П –љ–Њ—А–Љ–∞—В–Є–≤–љ–Њ–µ —А–µ–≥—Г–ї–Є—А–Њ–≤–∞–љ–Є–µ, –Ї–Њ—В–Њ—А–Њ–µ –Є–Ј–Њ–±–Є–ї—Г–µ—В –њ—А–Њ–±–µ–ї–∞–Љ–Є –≤ –Њ—В–љ–Њ—И–µ–љ–Є–Є –≤—Б–µ—Е —Б—В–∞–і–Є–є –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–∞, –љ–∞—З–Є–љ–∞—П —Б –і–Њ–±—Л—З–Є —Б—Л—А—М—П –Є –Ї–Њ–љ—З–∞—П –њ–Њ—Б—В–∞–≤–Ї–Њ–є –≥–Њ—В–Њ–≤–Њ–є –њ—А–Њ–і—Г–Ї—Ж–Є–Є.

–Х—Б—В—М —Б–µ—А—М–µ–Ј–љ–Њ–µ —В–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї–Њ–µ –Њ–≥—А–∞–љ–Є—З–µ–љ–Є–µ –Є –≤ —З–∞—Б—В–Є –ї–Њ–≥–Є—Б—В–Є–Ї–Є. «–Ю—Б–љ–Њ–≤–љ—Л–µ –Ј–∞—В—А–∞—В—Л –Ј–і–µ—Б—М — –≤ —В—А–∞–љ—Б–њ–Њ—А—В–Є—А–Њ–≤–Ї–µ. –Ъ–∞–Ї–Њ–є –±—Л –Љ–µ—В–Њ–і –і–Њ—Б—В–∞–≤–Ї–Є –Љ—Л –љ–Є –≤—Л–±—А–∞–ї–Є — –Ї–Њ–Љ–њ—А–Є–Љ–Є—А–Њ–≤–∞–љ–љ—Л–є –≤–Њ–і–Њ—А–Њ–і –≤ –±–∞–ї–ї–Њ–љ–∞—Е, –Ї–Њ—В–Њ—А—Л–µ –≤—Л–њ—Г—Б–Ї–∞–µ—В –љ–∞—И –њ–∞—А—В–љ–µ—А «–Ѓ–Љ–∞—В–µ–Ї—Б», –Є–ї–Є —Б–ґ–Є–ґ–µ–љ–љ—Л–є –Ї—А–Є–Њ–≥–µ–љ–љ—Л–є –≤–Њ–і–Њ—А–Њ–і –≤ –Ї–Њ–љ—В–µ–є–љ–µ—А–∞—Е, — —Н—В–Њ –≤ –ї—О–±–Њ–Љ —Б–ї—Г—З–∞–µ –і–Њ—А–Њ–≥–Њ. –Ь—Л –Њ—А–Є–µ–љ—В–Є—А—Г–µ–Љ—Б—П –љ–∞ –њ–µ—А–µ–≤–Њ–Ј–Ї—Г –≤ –Ї–Њ–љ—В–µ–є–љ–µ—А–∞—Е, –њ–Њ—В–Њ–Љ—Г —З—В–Њ –Њ–љ–Є –≤ —В—А–Є —А–∞–Ј–∞ –≤—Л–≥–Њ–і–љ–µ–µ –±–∞–ї–ї–Њ–љ–Њ–≤, –≤ 40-—Д—Г—В–Њ–≤—Л–є –Ї–Њ–љ—В–µ–є–љ–µ—А –≤–Љ–µ—Й–∞–µ—В—Б—П 2,5 —В–Њ–љ–љ—Л –ґ–Є–і–Ї–Њ–≥–Њ –≤–Њ–і–Њ—А–Њ–і–∞, –∞ –Ї–Њ–Љ–њ—А–Є–Љ–Є—А–Њ–≤–∞–љ–љ–Њ–≥–Њ — 300 –Ї–≥, –Є —В–∞–Ї–∞—П –Љ–Њ–і–µ–ї—М –њ–Њ–ї–љ–Њ—Б—В—М—О —Б–Њ–Њ—В–≤–µ—В—Б—В–≤—Г–µ—В –ї–Њ–≥–Є—Б—В–Є—З–µ—Б–Ї–Є–Љ —В–µ—Е–љ–Њ–ї–Њ–≥–Є—П–Љ –≤ –Ъ–Є—В–∞–µ», — –њ–Њ—П—Б–љ–Є–ї –Ї–Њ—А—А–µ—Б–њ–Њ–љ–і–µ–љ—В—Г –Ш–Р–Р «–Я–Њ—А—В–Э—М—О—Б» –Т–∞–ї–µ–љ—В–Є–љ –Ф—М—П–Ї–Њ–≤. –Я—А–Є —Н—В–Њ–Љ –Њ–љ —Г—В–Њ—З–љ–Є–ї, —З—В–Њ –њ–µ—А–µ–≤–Њ–Ј–Ї–Є –њ–ї–∞–љ–Є—А—Г–µ—В—Б—П –≤—Л–њ–Њ–ї–љ—П—В—М –љ–∞ —Б—В–∞–љ–і–∞—А—В–љ—Л—Е –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤–Њ–Ј–∞—Е.

–Ю—Б–љ–Њ–≤–љ–∞—П –њ—А–Њ–±–ї–µ–Љ–∞ —В–∞–Ї–Њ–є –Љ–Њ–і–µ–ї–Є — –Њ—В—Б—Г—В—Б—В–≤–Є–µ –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤. «–Ф–ї—П –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П –≤—Л–≤–Њ–Ј–∞ –њ—А–Њ–і—Г–Ї—Ж–Є–Є —Б –Ј–∞–≤–Њ–і–∞ –љ—Г–ґ–љ–Њ –љ–µ—Б–Ї–Њ–ї—М–Ї–Њ —Б–Њ—В–µ–љ –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤. –Ю–і–љ–∞–Ї–Њ –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤ –і–ї—П –≤–Њ–і–Њ—А–Њ–і–∞ –≤ –†–Њ—Б—Б–Є–Є –љ–µ—В. –Ф–ї—П –њ–µ—А–µ–≤–Њ–Ј–Ї–Є –њ–Њ–і—Е–Њ–і—П—В –Ї–Њ–љ—В–µ–є–љ–µ—А—Л –њ–Њ–і –≥–µ–ї–Є–є, –љ–Њ –Є—Е –љ–∞ —А—Л–љ–Ї–µ –Љ–∞–ї–Њ, —Б–µ—А–Є–є–љ–Њ –љ–Є–Ї—В–Њ –љ–µ –≤—Л–њ—Г—Б–Ї–∞–µ—В. –°–µ–є—З–∞—Б –Љ—Л –≤–µ–і–µ–Љ –њ–µ—А–µ–≥–Њ–≤–Њ—А—Л —Б–Њ –≤—Б–µ–Љ–Є –Ї—А–Є–Њ–≥–µ–љ–љ—Л–Љ–Є –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В–µ–ї—П–Љ–Є –≤ –†–Њ—Б—Б–Є–Є, –∞ —В–∞–Ї–ґ–µ —Б –Ї–Є—В–∞–є—Б–Ї–Є–Љ–Є –њ–∞—А—В–љ–µ—А–∞–Љ–Є», — —А–∞—Б—Б–Ї–∞–Ј–∞–ї —Б–Њ–±–µ—Б–µ–і–љ–Є–Ї.

«–†—Г—Б–∞—В–Њ–Љ –Ю–≤–µ—А—Б–Є–Ј» –њ—Л—В–∞–µ—В—Б—П —А–µ—И–Є—В—М —Н—В—Г –њ—А–Њ–±–ї–µ–Љ—Г, —Б–Њ—В—А—Г–і–љ–Є—З–∞—П —Б —В–µ—Е–љ–Њ–ї–Њ–≥–Є—З–љ—Л–Љ–Є —А–Њ—Б—Б–Є–є—Б–Ї–Є–Љ–Є –Ї–Њ–Љ–њ–∞–љ–Є—П–Љ–Є –Є —А—П–і–Њ–Љ –Ї—А—Г–њ–љ—Л—Е –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В–µ–ї–µ–є –Є–Ј –і—А—Г–ґ–µ—Б—В–≤–µ–љ–љ—Л—Е —Б—В—А–∞–љ. –Я—А–Є —Н—В–Њ–Љ, –њ–Њ –њ—А–Њ–≥–љ–Њ–Ј–∞–Љ, –Ї–Њ–Љ–њ–∞–љ–Є—П –Ї 2030 –≥–Њ–і—Г –і–Њ—Б—В–Є–≥–љ–µ—В –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—П –≤ —В—А–∞–љ—Б–њ–Њ—А—В–Є—А–Њ–≤–Ї–µ — $2 –Ј–∞ 1 –Ї–Љ, –∞ –Њ–±—Й–∞—П —Ж–µ–љ–∞ –≤–Њ–і–Њ—А–Њ–і–∞ —Б —Г—З–µ—В–Њ–Љ –ї–Њ–≥–Є—Б—В–Є–Ї–Є —Б–Њ—Б—В–∞–≤–Є—В $3-4 –Ј–∞ 1 –Ї–≥.

–Ч–∞–Љ–µ—В–∞—П –Ї–∞—А–±–Њ–љ–Њ–≤—Л–є —Б–ї–µ–і

–Я–Њ —Б–ї–Њ–≤–∞–Љ —Н–Ї—Б–њ–µ—А—В–∞, —Б–µ–≥–Њ–і–љ—П –≤ –†–Њ—Б—Б–Є–Є –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–Њ –≤–Њ–і–Њ—А–Њ–і–∞ –љ–µ –Є–Љ–µ–µ—В —В–Њ–≤–∞—А–љ–Њ–≥–Њ —Е–∞—А–∞–Ї—В–µ—А–∞, –Є –Њ–љ –љ–µ –њ–Њ—Б—В—Г–њ–∞–µ—В –љ–∞ –≤–љ–µ—И–љ–Є–µ —А—Л–љ–Ї–Є: «–Т –Њ—Б–љ–Њ–≤–љ–Њ–Љ –≤–Њ–і–Њ—А–Њ–і –њ—А–Њ–Є–Ј–≤–Њ–і—П—В –Э–Я–Ч –і–ї—П —Б–≤–Њ–Є—Е –љ—Г–ґ–і, –љ–∞–њ—А–Є–Љ–µ—А, –і–ї—П –≥–Є–і—А–Њ–Ї—А–µ–Ї–Є–љ–≥–∞ –љ–µ—Д—В–Є. –Я–Њ –њ—А–Њ–≥–љ–Њ–Ј–∞–Љ –Ь–Є–љ—Н–љ–µ—А–≥–Њ, –≤ –†–Њ—Б—Б–Є–Є –Њ–±—К–µ–Љ—Л –≤–љ—Г—В—А–µ–љ–љ–µ–≥–Њ —А—Л–љ–Ї–∞ –љ–Є–Ј–Ї–Њ—Г–≥–ї–µ—А–Њ–і–љ–Њ–≥–Њ –≤–Њ–і–Њ—А–Њ–і–∞ –Ї 2025 –≥–Њ–і—Г —Б–Њ—Б—В–∞–≤—П—В –њ–Њ—А—П–і–Ї–∞ 10-15 —В—Л—Б. —В–Њ–љ–љ. –Я–Њ –љ–∞—И–Є–Љ —А–∞—Б—З–µ—В–∞–Љ, –≤ –±–ї–Є–ґ–∞–є—И–Є–µ –≥–Њ–і—Л –Њ—В–µ—З–µ—Б—В–≤–µ–љ–љ—Л–є —А—Л–љ–Њ–Ї –≤–Њ–і–Њ—А–Њ–і–∞ –Њ–ґ–Є–і–∞–µ—В –≤–Ј—А—Л–≤–љ–Њ–є —А–Њ—Б—В, –њ–Њ—В–Њ–Љ—Г —З—В–Њ –≤—Б–µ –±–Њ–ї—М—И–µ –Ї–Њ–Љ–њ–∞–љ–Є–є –Ј–∞–Є–љ—В–µ—А–µ—Б–Њ–≤–∞–љ—Л –≤ –і–µ–Ї–∞—А–±–Њ–љ–Є–Ј–∞—Ж–Є–Є –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–∞, –Ї–Њ—В–Њ—А–∞—П –≤–Њ–Ј–Љ–Њ–ґ–љ–∞ —В–Њ–ї—М–Ї–Њ —Б –њ—А–Є–Љ–µ–љ–µ–љ–Є–µ–Љ –љ–Њ–≤—Л—Е —В–µ—Е–љ–Њ–ї–Њ–≥–Є–є. –Ю–і–љ–∞ –Є–Ј –њ–µ—А—Б–њ–µ–Ї—В–Є–≤–љ—Л—Е –Њ—В—А–∞—Б–ї–µ–є — –Љ–µ—В–∞–ї–ї—Г—А–≥–Є—П, –≥–і–µ –њ—А—П–Љ–Њ–µ –≤–Њ—Б—Б—В–∞–љ–Њ–≤–ї–µ–љ–Є–µ –ґ–µ–ї–µ–Ј–∞ –≤–Њ–і–Њ—А–Њ–і–Њ–Љ –њ–Њ–Ј–≤–Њ–ї—П–µ—В –њ–Њ–ї—Г—З–Є—В—М —Б—В–∞–ї—М —Б –Њ—З–µ–љ—М –љ–Є–Ј–Ї–Є–Љ –Ї–∞—А–±–Њ–љ–Њ–≤—Л–Љ —Б–ї–µ–і–Њ–Љ».

–Я–Њ –і–∞–љ–љ—Л–Љ –Ь–µ–ґ–і—Г–љ–∞—А–Њ–і–љ–Њ–≥–Њ —Н–љ–µ—А–≥–µ—В–Є—З–µ—Б–Ї–Њ–≥–Њ –∞–≥–µ–љ—В—Б—В–≤–∞ (IEA), –≤ 2021 –≥–Њ–і—Г –Њ–±—Й–Є–є —Б–њ—А–Њ—Б –љ–∞ –≤–Њ–і–Њ—А–Њ–і –≤ –Љ–Є—А–µ —Б–Њ—Б—В–∞–≤–Є–ї –њ–Њ—А—П–і–Ї–∞ 94 –Љ–ї–љ —В–Њ–љ–љ, –Є–Ј –Ї–Њ—В–Њ—А—Л—Е –њ–Њ—А—П–і–Ї–∞ 1 –Љ–ї–љ —В–Њ–љ–љ — –≤–Њ–і–Њ—А–Њ–і —Б –љ–Є–Ј–Ї–Є–Љ —Г—А–Њ–≤–љ–µ–Љ –≤—Л–±—А–Њ—Б–Њ–≤. –Ю—Б–љ–Њ–≤–љ—Л–µ –њ–Њ—В—А–µ–±–Є—В–µ–ї–Є: –Ъ–Э–† (28 –Љ–ї–љ —В–Њ–љ–љ), –°–®–Р –Є –С–ї–Є–ґ–љ–Є–є –Т–Њ—Б—В–Њ–Ї (–њ–Њ 12 –Љ–ї–љ —В–Њ–љ–љ), –Х–° –Є –Ш–љ–і–Є—П (–њ–Њ 8 –Љ–ї–љ —В–Њ–љ–љ). –Ю—Б–љ–Њ–≤–љ—Л–µ –Њ—В—А–∞—Б–ї–Є –њ—А–Є–Љ–µ–љ–µ–љ–Є—П: —Е–Є–Љ–Є—З–µ—Б–Ї–∞—П, –љ–µ—Д—В–µ–њ–µ—А–µ—А–∞–±–Њ—В–Ї–∞, –Љ–µ—В–∞–ї–ї—Г—А–≥–Є—П –Є –∞–≤—В–Њ—В—А–∞–љ—Б–њ–Њ—А—В.

–І—В–Њ –і–Њ –≤–Њ–і–љ–Њ–≥–Њ —В—А–∞–љ—Б–њ–Њ—А—В–∞, —В–Њ, –њ–Њ –і–∞–љ–љ—Л–Љ IEA (International Energy Agency), —Н—В–∞ —Б—Д–µ—А–∞ –њ–Њ–Ї–∞ –Њ—Б—В–∞–µ—В—Б—П –≤–Њ –Љ–љ–Њ–≥–Њ–Љ —Н–Ї—Б–њ–µ—А–Є–Љ–µ–љ—В–∞–ї—М–љ–Њ–є. –Т —А–∞–Ј—А–∞–±–Њ—В–Ї–µ –Њ–Ї–Њ–ї–Њ 110 –њ—А–Њ–µ–Ї—В–Њ–≤, –≤ 2022 –≥–Њ–і—Г –≤ –Љ–Є—А–µ –љ–∞—Б—З–Є—В—Л–≤–∞–ї–Њ—Б—М 66 –Ј–∞–Ї–∞–Ј–Њ–≤ –љ–∞ –њ–Њ—Б—В—А–Њ–є–Ї—Г –±–Њ–ї—М—И–Є—Е —Б—Г–і–Њ–≤ –љ–∞ –∞–Љ–Љ–Є–∞–Ї–µ, –њ—П—В—М –Ј–∞–Ї–∞–Ј–Њ–≤ — –љ–∞ —Б—Г–і–∞ —Б—А–µ–і–љ–Є—Е —А–∞–Ј–Љ–µ—А–Њ–≤ –љ–∞ –Љ–µ—В–∞–љ–Њ–ї–µ –Є —В—А–Є — –љ–∞ –љ–µ–±–Њ–ї—М—И–Є–µ —Б—Г–і–∞ –љ–∞ –≤–Њ–і–Њ—А–Њ–і–µ. –Ъ 2030 –≥–Њ–і—Г, —Г—З–Є—В—Л–≤–∞—П –њ–Њ–ї–Є—В–Є—З–µ—Б–Ї–Є–µ —Д–∞–Ї—В–Њ—А—Л, –њ—А–Њ–≥–љ–Њ–Ј–Є—А—Г–µ—В—Б—П —А–Њ—Б—В –Љ–Є—А–Њ–≤–Њ–≥–Њ —Б–њ—А–Њ—Б–∞ –љ–∞ –≤–Њ–і–Њ—А–Њ–і –і–Њ 115 –Љ–ї–љ —В–Њ–љ–љ –≤ –≥–Њ–і, –њ—А–Є —Н—В–Њ–Љ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–Њ –љ–Є–Ј–Ї–Њ—Г–≥–ї–µ—А–Њ–і–љ–Њ–≥–Њ –≤–Њ–і–Њ—А–Њ–і–∞ –Љ–Њ–ґ–µ—В –і–Њ—Б—В–Є—З—М 16-24 –Љ–ї–љ —В–Њ–љ–љ, –∞ –±–Њ–ї–µ–µ –њ–Њ–ї–Њ–≤–Є–љ—Л —Н—В–Њ–≥–Њ –Ї–Њ–ї–Є—З–µ—Б—В–≤–∞ –±—Г–і–µ—В –њ—А–Є—Е–Њ–і–Є—В—М—Б—П –љ–∞ —Н–ї–µ–Ї—В—А–Њ–ї–Є–Ј–µ—А—Л, —А–∞–±–Њ—В–∞—О—Й–Є–µ –љ–∞ –≤–Њ–Ј–Њ–±–љ–Њ–≤–ї—П–µ–Љ—Л—Е –Є—Б—В–Њ—З–љ–Є–Ї–∞—Е —Н–љ–µ—А–≥–Є–Є. –Ы—М–≤–Є–љ–∞—П –і–Њ–ї—П —В–∞–Ї–Њ–≥–Њ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–∞ –±—Г–і–µ—В –њ—А–Є—Е–Њ–і–Є—В—М—Б—П –љ–∞ –Х–°, –∞ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–Њ –Є–Ј –њ—А–Є—А–Њ–і–љ–Њ–≥–Њ –≥–∞–Ј–∞ —Б —Г–ї–∞–≤–ї–Є–≤–∞–љ–Є–µ–Љ –°–Ю2 — –љ–∞ –°–®–Р.

| –Ь–љ–µ–љ–Є–µ —Н–Ї—Б–њ–µ—А—В–∞.

–°—В—А–Њ–Є—В—М —Б—Г–і–∞, –Ї–Њ—В–Њ—А—Л–µ –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–ї–Є –±—Л –≤–Њ–і–Њ—А–Њ–і –≤ –Ї–∞—З–µ—Б—В–≤–µ —В–Њ–њ–ї–Є–≤–∞, –њ–Њ–Ї–∞ –љ–µ –Є–Љ–µ–µ—В —Б–Љ—Л—Б–ї–∞. –Ґ–∞–Ї–Њ–µ –Љ–љ–µ–љ–Є–µ –≤ —Е–Њ–і–µ VI –Ї–Њ–љ—Д–µ—А–µ–љ—Ж–Є–Є «–°–Я–У-—Д–ї–Њ—В, –°–Я–У-–±—Г–љ–Ї–µ—А–Њ–≤–Ї–∞ –Є –і—А—Г–≥–Є–µ –∞–ї—М—В–µ—А–љ–∞—В–Є–≤—Л», –Ї–Њ—В–Њ—А—Г—О –Љ–µ–і–Є–∞-–≥—А—Г–њ–њ–∞ «–Я–Њ—А—В–Э—М—О—Б» –њ—А–Њ–≤–µ–ї–∞ –≤ –Ь–Њ—Б–Ї–≤–µ, –≤—Л—Б–Ї–∞–Ј–∞–ї —Н–Ї—Б–њ–µ—А—В –Ш–љ—Б—В–Є—В—Г—В–∞ —Н–љ–µ—А–≥–µ—В–Є—З–µ—Б–Ї–Є—Е –Є—Б—Б–ї–µ–і–Њ–≤–∞–љ–Є–є –†–Р–Э –Ф–Љ–Є—В—А–Є–є –У—А—Г—И–µ–≤–µ–љ–Ї–Њ. «–†–Њ—Б—Б–Є–Є —Б–ї–µ–і—Г–µ—В —Б –њ—А–µ–і–µ–ї—М–љ–Њ–є –Њ—Б—В–Њ—А–Њ–ґ–љ–Њ—Б—В—М—О –Њ—В–љ–Њ—Б–Є—В—Б—П –Ї –Є–љ–≤–µ—Б—В–Є—Ж–Є—П–Љ –Є –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ–Њ–Љ—Г —Б—Г–±—Б–Є–і–Є—А–Њ–≤–∞–љ–Є—О –≤–Њ–і–Њ—А–Њ–і–љ–Њ–є —Н–љ–µ—А–≥–µ—В–Є–Ї–Є, –µ—Б—В—М —А–Є—Б–Ї–Є —З—В–Њ –≤–Њ–і–Њ—А–Њ–і–љ–∞—П —Н–љ–µ—А–≥–µ—В–Є–Ї–∞, –≤–Њ–Ї—А—Г–≥ –Ї–Њ—В–Њ—А–Њ–є —Б–µ–є—З–∞—Б –≤–µ–і—Г—В—Б—П –∞–Ї—В–Є–≤–љ—Л–µ –і–Є—Б–Ї—Г—Б—Б–Є–Є —В–∞–Ї –Є –Њ—Б—В–∞–љ–µ—В—Б—П –Њ–і–љ–Є–Љ –Є–Ј –Є–љ—Б—В—А—Г–Љ–µ–љ—В–Њ–≤ –і–µ–Ї–∞—А–±–Њ–љ–Є–Ј–∞—Ж–Є–Є –≥–ї–Њ–±–∞–ї—М–љ–Њ–є —Н–Ї–Њ–љ–Њ–Љ–Є–Ї–Є, –Ї–Њ—В–Њ—А—Л–є –љ–µ –±—Г–і–µ—В –≤–Њ—Б—В—А–µ–±–Њ–≤–∞–љ –≤ –≥–ї–Њ–±–∞–ї—М–љ–Њ–Љ –Љ–∞—Б—И—В–∞–±–µ... –°—В–Њ–Є—В –і–µ–ї–∞—В—М —Б—В–∞–≤–Ї—Г –љ–∞ –°–Я–У, —В–µ–Љ –±–Њ–ї–µ–µ, —З—В–Њ –Ј–і–µ—Б—М –†–Њ—Б—Б–Є—П –Њ–±–ї–∞–і–∞–µ—В –Њ–≥—А–Њ–Љ–љ—Л–Љ–Є –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В—П–Љ–Є, –Њ—Б–Њ–±–µ–љ–љ–Њ –Ї–Њ–≥–і–∞ —Г –љ–∞—Б –њ–∞–і–∞—О—В –њ–Њ—Б—В–∞–≤–Ї–Є –≥–∞–Ј–∞ –љ–∞ –≤–љ–µ—И–љ–Є–µ —А—Л–љ–Ї–Є», — –њ–Њ–ї–∞–≥–∞–µ—В —Г—З–µ–љ—Л–є. |

–Х–≤–≥–µ–љ–Є–є –Я–∞–љ–Ї—А–∞—В—М–µ–≤.