–†–Њ—Б—Б–Є–є—Б–Ї–Є–є –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л–є —А—Л–љ–Њ–Ї –њ–Њ—Б–ї–µ 24 —Д–µ–≤—А–∞–ї—П –ґ–Є–≤–µ—В –≤ —Б–Њ–≤–µ—А—И–µ–љ–љ–Њ –љ–Њ–≤—Л—Е —А–µ–∞–ї–Є—П—Е. –Ъ—А—Г–њ–љ–µ–є—И–Є–µ –Љ–Њ—А—Б–Ї–Є–µ –Њ–њ–µ—А–∞—В–Њ—А—Л —Г—И–ї–Є, –∞ –ї–Њ–Ї–∞–ї—М–љ—Л–µ –Є–≥—А–Њ–Ї–Є —Б–Њ–≤–Љ–µ—Б—В–љ–Њ —Б –і—А—Г–≥–Є–Љ–Є –Є–љ–Њ—Б—В—А–∞–љ–љ—Л–Љ–Є –Ї–Њ–Љ–њ–∞–љ–Є—П–Љ–Є –Ј–∞–њ—Г—Б–Ї–∞—О—В –љ–Њ–≤—Л–µ —Б–µ—А–≤–Є—Б—Л –Є –Є—Й—Г—В –≤–∞—А–Є–∞–љ—В—Л –њ–Њ–њ–Њ–ї–љ–µ–љ–Є—П –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л—Е –њ–∞—А–Ї–Њ–≤. –Ю –љ–Њ–≤—Л—Е –Љ–∞—А—И—А—Г—В–∞—Е —Н–Ї—Б–њ–Њ—А—В–∞ –Є –Є–Љ–њ–Њ—А—В–∞ –≤ —О–ґ–љ—Л—Е –њ–Њ—А—В–∞—Е –†–Њ—Б—Б–Є–Є —А–∞—Б—Б–Ї–∞–Ј–∞–ї–Є –љ–∞ —Д–Њ—А—Г–Љ–µ «–Ѓ–≥–Ґ—А–∞–љ—Б» FESCO, «–Э–Њ–≤–Њ–Љ–Њ—А—Б–љ–∞–±» –Є «–†—Г—Б–Ї–Њ–љ».

–†–∞–љ–µ–µ «–Я–Њ—А—В–Э—М—О—Б» —Г–ґ–µ —Б–Њ–Њ–±—Й–∞–ї, —З—В–Њ –≤ –љ–Њ–≤—Л—Е —Г—Б–ї–Њ–≤–Є—П—Е –Є –≤ —Б–≤—П–Ј–Є —Б –љ–µ–≤–Њ—Б—В—А–µ–±–Њ–≤–∞–љ–љ–Њ—Б—В—М—О –љ–∞–њ—А–∞–≤–ї–µ–љ–Є—П –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л–µ –≥—А—Г–Ј—Л –њ–µ—А–µ—В–µ–Ї–∞—О—В —Б —Б–µ–≤–µ—А–Њ-–Ј–∞–њ–∞–і–∞ –†–Њ—Б—Б–Є–Є –љ–∞ —О–≥ –Є –љ–∞ –≤–Њ—Б—В–Њ–Ї. –Я—А–Є —Н—В–Њ–Љ –њ–∞–і–µ–љ–Є–µ –≥—А—Г–Ј–Њ–Њ–±–Њ—А–Њ—В–∞ –њ—А–Њ–і–Њ–ї–ґ–∞–µ—В—Б—П –≤–Њ –≤—Б–µ—Е –Ї—А—Г–њ–љ—Л—Е –њ–Њ—А—В–∞—Е –Є –Њ—Б—В–∞–љ–Њ–≤–Є—В—Б—П –Њ–љ–Њ –Ї –Ї–Њ–љ—Ж—Г –≥–Њ–і–∞ –≤ –ї—Г—З—И–µ–Љ —Б–ї—Г—З–∞–µ –љ–∞ –Ф–∞–ї—М–љ–µ–Љ –Т–Њ—Б—В–Њ–Ї–µ, –њ–Њ–ї–∞–≥–∞—О—В —Н–Ї—Б–њ–µ—А—В—Л. –Э–Њ –љ–∞ —О–≥–µ –†–Њ—Б—Б–Є–Є –љ–µ–Ї–Њ—В–Њ—А—Л–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є —Г–ґ–µ –љ–∞—З–Є–љ–∞—О—В –љ–∞—А–∞—Й–Є–≤–∞—В—М –Њ–±—К–µ–Љ—Л —Н–Ї—Б–њ–Њ—А—В–љ–Њ-–Є–Љ–њ–Њ—А—В–љ—Л—Е –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л—Е –Њ–њ–µ—А–∞—Ж–Є–є.

–Ґ–∞–Ї, –µ—Б–ї–Є —Б—А–∞–≤–љ–Є—В—М –њ—П—В—М –Љ–µ—Б—П—Ж–µ–≤ 2022 –≥–Њ–і–∞ —Б –∞–љ–∞–ї–Њ–≥–Є—З–љ—Л–Љ –њ–µ—А–Є–Њ–і–Њ–Љ 2021-–≥–Њ, —В–Њ —Б–∞–Љ–Њ–µ —Б–Є–ї—М–љ–Њ–µ —Б–љ–Є–ґ–µ–љ–Є–µ –њ—А–Њ–Є–Ј–Њ—И–ї–Њ –≤ –њ–Њ—А—В—Г –°–∞–љ–Ї—В-–Я–µ—В–µ—А–±—Г—А–≥, –≥–і–µ –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–Њ–±–Њ—А–Њ—В —Г–њ–∞–ї –љ–∞ 41% (–Є–љ—Д–Њ—А–Љ–∞—Ж–Є—П –Ї–Њ–Љ–њ–∞–љ–Є–Є FESCO –љ–∞ –Њ—Б–љ–Њ–≤–µ –і–∞–љ–љ—Л—Е –Њ—В –Ь–Њ—А—Ж–µ–љ—В—А-–Ґ–≠–Ъ –Є –У–Т–¶). –Я–Њ –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї—Г —Б—А–µ–Ј–∞–ї–Њ—Б—М 10%, –њ–Њ—А—В –Т–ї–∞–і–Є–≤–Њ—Б—В–Њ–Ї –Є –Т–Њ—Б—В–Њ—З–љ—Л–є —Б–Њ–≤–Њ–Ї—Г–њ–љ–Њ –њ—А–Є–±–∞–≤–Є–ї–Є 10%, —Б—Г—Е–Њ–њ—Г—В–љ—Л–µ –њ–Њ–≥—А–∞–љ–Є—З–љ—Л–µ –њ–µ—А–µ—Е–Њ–і—Л «–Ч–∞–±–∞–є–Ї–∞–ї—М—Б–Ї» –Є «–Э–∞—Г—И–Ї–Є» –њ–Њ–Ї–∞–Ј–∞–ї–Є —А–Њ—Б—В –љ–∞ 11%.

«–Э–Њ –Ї—Г–і–∞ –±–Њ–ї–µ–µ –Є–љ—В–µ—А–µ—Б–љ–Њ–є –Ї–∞—А—В–Є–љ–∞ —Б—В–∞–љ–Њ–≤–Є—В—Б—П, –µ—Б–ї–Є —А–∞—Б—Б–Љ–Њ—В—А–µ—В—М –њ–µ—А–≤—Л–є –Є –≤—В–Њ—А–Њ–є –Ї–≤–∞—А—В–∞–ї—Л 2022 –≥–Њ–і–∞. –Ь—Л —Г–≤–Є–і–Є–Љ, —З—В–Њ –Ї—А–Є–Ј–Є—Б –≤ –Ї–Њ–љ—В–µ–є–љ–µ—А–љ–Њ–є —Б—Д–µ—А–µ —Г—Б—Г–≥—Г–±–ї—П–µ—В—Б—П –Є –і–Њ–≤–Њ–ї—М–љ–Њ —Б–Є–ї—М–љ–Њ. –Я–Њ —Б–µ–≤–µ—А–Њ-–Ј–∞–њ–∞–і—Г –≥—А—Г–Ј–Њ–њ–Њ—В–Њ–Ї —Б—А–µ–Ј–∞–µ—В—Б—П –љ–∞ 64%, –њ–Њ –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї—Г — –љ–∞ 23%. –Ъ—А–Њ–Љ–µ —В–Њ–≥–Њ –Љ—Л –≤–Є–і–Є–Љ —Б–љ–Є–ґ–µ–љ–Є–µ –Є –љ–∞ –≤–Њ—Б—В–Њ—З–љ—Л—Е —А—Г–±–µ–ґ–∞—Е: –Љ–Є–љ—Г—Б 11% —З–µ—А–µ–Ј –њ–Њ—А—В—Л –Є –Љ–Є–љ—Г—Б 4% –≤ —Б—Г—Е–Њ–њ—Г—В–µ. –Ш –≤ —В—А–µ—В—М–µ–Љ –Ї–≤–∞—А—В–∞–ї–µ –≤—А—П–і –ї–Є —Б–Є—В—Г–∞—Ж–Є—П –±—Г–і–µ—В –±–Њ–ї–µ–µ —А–∞–і–Њ—Б—В–љ–Њ–є», — —А–∞—Б—Б–Ї–∞–Ј–∞–ї–∞ –≤–Њ –≤—А–µ–Љ—П —В—А–∞–љ—Б–њ–Њ—А—В–љ–Њ–≥–Њ —Д–Њ—А—Г–Љ–∞ «–Ѓ–≥–Ґ—А–∞–љ—Б» –і–Є—А–µ–Ї—В–Њ—А —Д–Є–ї–Є–∞–ї–∞ FESCO –≤ –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї–µ –Э–µ–ї–ї–Є –Т–ї–∞–і–Є–Љ–Є—А–Њ–≤–∞.

–Я–µ—Б—Б–Є–Љ–Є—Б—В–Є—З–љ–Њ–≥–Њ –≤–Ј–≥–ї—П–і–∞ –љ–∞ —Б–Є—В—Г–∞—Ж–Є—О –њ—А–Є–і–µ—А–ґ–Є–≤–∞—О—В—Б—П –Є –≤ –Ї–Њ–Љ–њ–∞–љ–Є–Є «–†—Г—Б–Ї–Њ–љ».

«–° —Д–µ–≤—А–∞–ї—П –≤ –њ–Њ—А—В—Г –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї –њ–Њ—И–ї–Њ –Ї–∞—В–∞—Б—В—А–Њ—Д–Є—З–µ—Б–Ї–Њ–µ –њ–∞–і–µ–љ–Є–µ, –Ї–Њ—В–Њ—А–Њ–µ –і–Њ —Б–Є—Е –њ–Њ—А –љ–µ –≤–Њ—Б—Б—В–∞–љ–Њ–≤–Є–ї–Њ—Б—М, –Є –љ–µ –Є–Ј–≤–µ—Б—В–љ–Њ, —Б–Ї–Њ–ї—М–Ї–Њ –њ–Њ—В—А–µ–±—Г–µ—В—Б—П –≤—А–µ–Љ–µ–љ–Є, —З—В–Њ–±—Л –Њ–њ—А–∞–≤–Є—В—М—Б—П. –Х—Б–ї–Є —Б–Љ–Њ—В—А–µ—В—М –≤—Л–±–Њ—А–Ї—Г –Є–Љ–њ–Њ—А—В–∞, —В–Њ –њ–∞–і–µ–љ–Є–µ –њ—А–Њ–і–Њ–ї–ґ–∞–µ—В—Б—П, –љ–µ—В —А–Њ—Б—В–∞. –Я—А–Є —Н—В–Њ–Љ –Љ—Л –≤–Є–і–Є–Љ, —З—В–Њ —Б —Д–µ–≤—А–∞–ї—П –њ—А–∞–Ї—В–Є—З–µ—Б–Ї–Є 50% –≥—А—Г–Ј–Њ–≤ –Є–Љ–њ–Њ—А—В–љ—Л—Е, –Ї–Њ—В–Њ—А—Л–µ –њ—А–Є—Е–Њ–і—П—В –Є –њ—А–Њ—Е–Њ–і—П—В —З–µ—А–µ–Ј –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї, — —Н—В–Њ —А–µ—Д–≥—А—Г–Ј—Л. –°–µ–є—З–∞—Б —А–µ—Д—А–Є–ґ–µ—А–∞—В–Њ—А–љ—Л–є —Б–µ–Ј–Њ–љ –љ–∞ –Є—Б—Е–Њ–і–µ, –Є –Љ—Л –љ–∞–≤–µ—А–љ—П–Ї–∞ —Г–≤–Є–і–Є–Љ –µ—Й–µ –±–Њ–ї—М—И–µ–µ –њ–∞–і–µ–љ–Є–µ –Њ–±—К–µ–Љ–Њ–≤», — —Б—З–Є—В–∞–µ—В –Ї–Њ–Љ–Љ–µ—А—З–µ—Б–Ї–Є–є –і–Є—А–µ–Ї—В–Њ—А «–†—Г—Б–Ї–Њ–љ» –Ш–ї—М—П –Ф–Є—А–Ї–Њ–љ–Њ—Б.

–І—В–Њ –Ї–∞—Б–∞–µ—В—Б—П —Н–Ї—Б–њ–Њ—А—В–∞, —В–Њ —Ж–Є—Д—А—Л —П–љ–≤–∞—А—П –Є —Д–µ–≤—А–∞–ї—П –±—Л–ї–Є —Б–Њ–њ–Њ—Б—В–∞–≤–Є–Љ—Л —Б 2021 –≥–Њ–і—Г, –≤ –Љ–∞—А—В–µ, –Ї–Њ–≥–і–∞ –≤–Њ–Ј–љ–Є–Ї–ї–∞ –љ–µ–Њ–њ—А–µ–і–µ–ї–µ–љ–љ–Њ—Б—В—М, –њ—А–Њ–Є–Ј–Њ—И–µ–ї —А–µ–Ј–Ї–Є–є —Б–њ–∞–і –њ–Њ –≥—А—Г–Ј–Њ–Њ–±–Њ—А–Њ—В—Г, –Ї–Њ—В–Њ—А—Л–є –њ—А–Њ–і–Њ–ї–ґ–∞–µ—В—Б—П –і–Њ —Б–Є—Е –њ–Њ—А.

«–Т—Б–њ–ї–µ—Б–Ї, –Ї–Њ—В–Њ—А—Л–є –Љ—Л –≤–Є–і–Є–Љ –љ–∞ –≥—А–∞—Д–Є–Ї–µ –≤ –∞–њ—А–µ–ї–µ, — —Н—В–Њ –Ї–Њ–≥–і–∞ –Љ–љ–Њ–≥–Є–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є —А–µ—И–Є–ї–Є –≤—Б–µ-—В–∞–Ї–Є –і–Њ–≤–µ–Ј—В–Є —В–Њ, —З—В–Њ –Ј–∞—Б—В—А—П–ї–Њ –љ–∞ —Б–Ї–ї–∞–і–∞—Е, –њ–Њ—Н—В–Њ–Љ—Г –Є –њ–Њ–ї—Г—З–Є–ї—Б—П —А–Њ—Б—В», — –њ–Њ—П—Б–љ—П–µ—В –Ш–ї—М—П –Ф–Є—А–Ї–Њ–љ–Њ—Б.

–Э–∞ –Ї–Њ–љ–µ—Ж –≥–Њ–і–∞ —Н–Ї—Б–њ–µ—А—В—Л –њ—А–Њ–≥–љ–Њ–Ј–Є—А—Г—О—В —А–Њ—Б—В —Н–Ї—Б–њ–Њ—А—В–∞ —З–µ—А–µ–Ј –Ф–∞–ї—М–љ–Є–є –Т–Њ—Б—В–Њ–Ї –љ–∞ 30%. «–Ф–µ–ї–∞—П —В–∞–Ї–Є–µ –Њ—Ж–µ–љ–Ї–Є, –Є—Б—Е–Њ–і–Є–Љ –Є–Ј —В–Њ–≥–Њ, —З—В–Њ –≤–Њ—Б—Б—В–∞–љ–Њ–≤–ї–µ–љ–Є–µ –њ–µ—А–µ–≤–Њ–Ј–Њ–Ї –≤ –С–∞–ї—В–Є–є—Б–Ї–Њ–Љ –±–∞—Б—Б–µ–є–љ–µ –љ–µ –Њ–ґ–Є–і–∞–µ—В—Б—П. –Т–Њ–Ј–Љ–Њ–ґ–љ–Њ, —З—В–Њ-—В–Њ –Њ—В—Л–≥—А–∞–µ—В –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї, –љ–Њ –љ–µ –≤ –њ–Њ–ї–љ–Њ–Љ –Њ–±—К–µ–Љ–µ», — –≥–Њ–≤–Њ—А–Є—В –Э–µ–ї–ї–Є –Т–ї–∞–і–Є–Љ–Є—А–Њ–≤–∞.

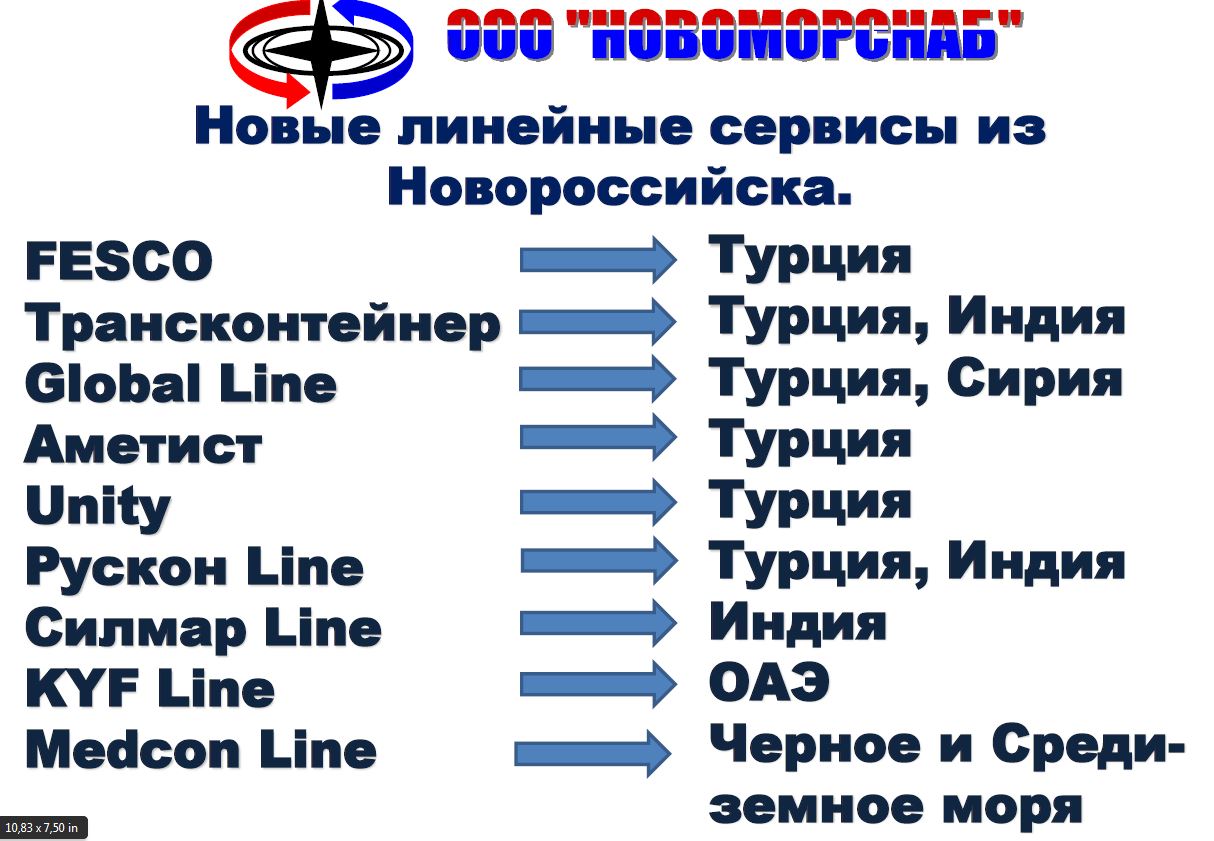

–Ы–Є–љ–Є–Є, –Ї–Њ—В–Њ—А—Л–µ –≤–µ–і—Г—В –≤ –Ґ—Г—А—Ж–Є—О

–Я—А–Є–Њ—Б—В–∞–љ–Њ–≤–Ї–∞ —А–∞–±–Њ—В—Л –≥–ї–Њ–±–∞–ї—М–љ—Л—Е –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л—Е –ї–Є–љ–Є–є –њ–Њ–±—Г–і–Є–ї–∞ –ї–Њ–Ї–∞–ї—М–љ—Л—Е –Є–≥—А–Њ–Ї–Њ–≤ —А—Л–љ–Ї–∞ –∞–Ї—В–Є–≤–љ–µ–µ –Ј–∞–њ—Г—Б–Ї–∞—В—М —Б–Њ–±—Б—В–≤–µ–љ–љ—Л–µ —Б–µ—А–≤–Є—Б—Л. –Ґ–∞–Ї, –Њ–і–љ–Є–Љ –Є–Ј –Њ—Б–љ–Њ–≤–љ—Л—Е –љ–∞–њ—А–∞–≤–ї–µ–љ–Є–є –і–ї—П —А–Њ—Б—Б–Є–є—Б–Ї–Є—Е –≥—А—Г–Ј–Њ–≤ –≤ —Г—Б–ї–Њ–≤–Є—П—Е —Б–∞–љ–Ї—Ж–Є–є —Б—В–∞–ї–∞ –Ґ—Г—А—Ж–Є—П. –Ъ–Њ–Љ–њ–∞–љ–Є—П «–Ґ—А–∞–љ—Б–Ї–Њ–љ—В–µ–є–љ–µ—А» –Њ—А–≥–∞–љ–Є–Ј–Њ–≤–∞–ї–∞ —Б–µ—А–≤–Є—Б—Л –≤ –°—В–∞–Љ–±—Г–ї (4 —А–∞–Ј–∞ –≤ –Љ–µ—Б—П—Ж), –°–∞–Љ—Б—Г–љ (4 —А–∞–Ј–∞ –≤ –Љ–µ—Б—П—Ж), –∞ –≤ –Є—О–ї–µ –Ј–∞–њ—Г—Б—В–Є–ї–∞ –ї–Є–љ–Є—О –љ–∞ –Ь–µ—А—Б–Є–љ (2 —А–∞–Ј–∞ –≤ –Љ–µ—Б—П—Ж). –Я–Њ —Б–ї–Њ–≤–∞–Љ –і–Є—А–µ–Ї—В–Њ—А–∞ —Д–Є–ї–Є–∞–ї–∞ «–Ґ—А–∞–љ—Б–Ї–Њ–љ—В–µ–є–љ–µ—А» –љ–∞ –°–Ъ–Ц–Ф –Х–≤–≥–µ–љ–Є—П –С–∞–±–Є—З–∞, —Б—Г–і–Њ–Ј–∞—Е–Њ–і—Л —Г –Ї–Њ–Љ–њ–∞–љ–Є–Є —Б—В–∞–±–Є–ї—М–љ—Л–µ, —Б—Г–і–∞ —Г—Е–Њ–і—П—В –њ–Њ–ї–љ—Л–µ.

«–Я–Њ –°—В–∞–Љ–±—Г–ї—Г –Є–Љ–њ–Њ—А—В —А–∞—Б—В–µ—В, –≥—А—Г–Ј—Л –≤ –Ґ—Г—А—Ж–Є–Є –µ—Б—В—М, –љ–µ—Б–Љ–Њ—В—А—П –љ–∞ —В–Њ, —З—В–Њ —В—Г–і–∞ –њ—А–Є—Е–Њ–і–Є—В –≤—Б–µ –±–Њ–ї—М—И–µ–µ —З–Є—Б–ї–Њ –Є–≥—А–Њ–Ї–Њ–≤. –Т —З–∞—Б—В–Є —Н–Ї—Б–њ–Њ—А—В–∞ —В–Њ–ґ–µ —А–Њ—Б—В. –Я–Њ –Ь–µ—А—Б–Є–љ—Г –Њ–±—К–µ–Љ —Г –љ–∞—И–µ–є –Ї–Њ–Љ–њ–∞–љ–Є–Є –Љ–µ–љ—М—И–µ. –Э–Њ —В–∞–Љ –Є —Б–µ—А–≤–Є—Б —Г –љ–∞—Б 2-3 —А–∞–Ј–∞ –≤ –Љ–µ—Б—П—Ж, —В–Њ–≥–і–∞ –Ї–∞–Ї –≤ –°—В–∞–Љ–±—Г–ї — –µ–ґ–µ–љ–µ–і–µ–ї—М–љ—Л–є», — –≥–Њ–≤–Њ—А–Є—В –Х–≤–≥–µ–љ–Є–є –С–∞–±–Є—З.

–Я–Њ —Б–ї–Њ–≤–∞–Љ –Ш–ї—М–Є –Ф–Є—А–Ї–Њ–љ–Њ—Б–∞, –Љ–љ–Њ–≥–Є–µ —А–Њ—Б—Б–Є–є—Б–Ї–Є–µ —В—А–µ–є–і–µ—А—Л —А–∞–Ј–Љ–µ—Б—В–Є–ї–Є –≤ –Ґ—Г—А—Ж–Є–Є —Б–≤–Њ–Є —Б–Ї–ї–∞–і—Л –Є –њ—Г–љ–Ї—В—Л –Ї–Њ–љ—Б–Њ–ї–Є–і–∞—Ж–Є–Є, –Њ—В–Ї—Г–і–∞ –≥—А—Г–Ј—Л –і–Њ—Б—В–∞–≤–ї—П—О—В—Б—П –њ–Њ –≤—Б–µ–Љ—Г –Љ–Є—А—Г, –Ї—Г–і–∞ —Н—В–Њ –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ. –Я—А–Є —Н—В–Њ–Љ –Њ—В–і–µ–ї–Є—В—М —В—Г—А–µ—Ж–Ї–Є–є —Н–Ї—Б–њ–Њ—А—В –Њ—В —В–Њ–≥–Њ, —З—В–Њ –њ—А–Њ—Е–Њ–і–Є—В —З–µ—А–µ–Ј —Б—В—А–∞–љ—Г —В—А–∞–љ–Ј–Є—В–Њ–Љ, –њ–Њ–Ї–∞ –і–Њ–≤–Њ–ї—М–љ–Њ —Б–ї–Њ–ґ–љ–Њ.

–Ь–љ–µ–љ–Є—П —Н–Ї—Б–њ–µ—А—В–Њ–≤ –≤ –≤–Њ–њ—А–Њ—Б–∞—Е –њ–Њ–Ї—А—Л—В–Є—П –і–µ—Д–Є—Ж–Є—В–∞ –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤ —А–∞—Б—Е–Њ–і—П—В—Б—П. –Ю–і–љ–Є —Б—З–Є—В–∞—О—В, —З—В–Њ —Г—И–µ–і—И–Є–є –Њ–±—К–µ–Љ –Ј–∞–Љ–µ—Б—В–Є—В—М –љ–µ —Г–і–∞—Б—В—Б—П. –Ф—А—Г–≥–Є–µ –ґ–µ –Ј–∞—П–≤–ї—П—О—В, —З—В–Њ —Н—В–Њ –Є –љ–µ –љ—Г–ґ–љ–Њ, —В–∞–Ї –Ї–∞–Ї –Њ–±—К–µ–Љ—Л –Є–Љ–њ–Њ—А—В–∞ –Є —Н–Ї—Б–њ–Њ—А—В–∞ –±—Г–і—Г—В —Б–Њ–Ї—А–∞—Й–∞—В—М—Б—П –Є –і–∞–ї—М—И–µ, –∞ –Ј–љ–∞—З–Є—В –≤ —В–Њ–Љ –Ї–Њ–ї–Є—З–µ—Б—В–≤–µ –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є—П, —З—В–Њ –±—Л–ї–Њ —А–∞–љ—М—И–µ, –љ–µ—В –љ—Г–ґ–і—Л.

–°–≤–Њ–є —Б–µ—А–≤–Є—Б –љ–∞ –Ґ—Г—А—Ж–Є—О –≤ –∞–њ—А–µ–ї–µ —Н—В–Њ–≥–Њ –≥–Њ–і–∞ –Ј–∞–њ—Г—Б—В–Є–ї–∞ –Є —В—А–∞–љ—Б–њ–Њ—А—В–љ–∞—П –≥—А—Г–њ–њ–∞ FESCO (FESCO Turkey Black Sea), –Ї–Њ—В–Њ—А–∞—П –∞–љ–Њ–љ—Б–Є—А–Њ–≤–∞–ї–∞ —Г–≤–µ–ї–Є—З–µ–љ–Є–µ –Њ–±—К–µ–Љ–Њ–≤ –њ–µ—А–µ–≤–Њ–Ј–Њ–Ї –≤ –∞–≤–≥—Г—Б—В–µ 2022 –≥–Њ–і–∞ –љ–∞ –љ–∞–њ—А–∞–≤–ї–µ–љ–Є–Є –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї — –°—В–∞–Љ–±—Г–ї.

«–°–µ–є—З–∞—Б –Њ–љ –µ–і–µ—В –љ–∞ –≤–Љ–µ—Б—В–Є–Љ–Њ—Б—В–Є 120 TEU –≤ —Н–Ї—Б–њ–Њ—А—В–љ–Њ-–Є–Љ–њ–Њ—А—В–љ–Њ–Љ –љ–∞–њ—А–∞–≤–ї–µ–љ–Є–Є, –љ–Њ –≤ –∞–≤–≥—Г—Б—В–µ —Н—В–Њ–≥–Њ –≥–Њ–і—Л –Љ—Л –Ј–∞–Љ–µ—Й–∞–µ–Љ –≤–Љ–µ—Б—В–Є–Љ–Њ—Б—В—М —Б—Г–і–љ–∞ –љ–∞ 420 TEU. –Т –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї–µ –Ј–∞—Е–Њ–і–Є–Љ –љ–∞ —В–µ—А–Љ–Є–љ–∞–ї –Э–£–Ґ–≠–Я, –≤ –°—В–∞–Љ–±—Г–ї–µ –Ј–∞—Е–Њ–і–Є–Љ –љ–∞ —В–µ—А–Љ–Є–љ–∞–ї –Ъ—Г–Љ–њ–Њ—А—В», — —А–∞—Б—Б–Ї–∞–Ј–∞–ї–∞ –Э–µ–ї–ї–Є –Т–ї–∞–і–Є–Љ–Є—А–Њ–≤–∞.

–Ъ—А–Њ–Љ–µ —В–Њ–≥–Њ, —А–∞—Б—Б–Љ–∞—В—А–Є–≤–∞–µ—В—Б—П –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В—М —А–∞—Б—И–Є—А–µ–љ–Є—П –≥–µ–Њ–≥—А–∞—Д–Є–Є –і–Њ—Б—В–∞–≤–Ї–Є: –≤ –Љ–∞—А—И—А—Г—В –Љ–Њ–≥—Г—В –і–Њ–±–∞–≤–Є—В—М –Ш–Ј–Љ–Є—А –Є –Ь–µ—А—Б–Є–љ.

–Я–Њ –і–∞–љ–љ—Л–Љ –≥–µ–љ–µ—А–∞–ї—М–љ–Њ–≥–Њ –і–Є—А–µ–Ї—В–Њ—А–∞ –Ю–Ю–Ю «–Э–Њ–≤–Њ–Љ–Њ—А—Б–љ–∞–±» –Р–ї–µ–Ї—Б–µ—П –У–∞—А–Љ–∞—И–∞, –љ–Њ–≤—Л–µ –ї–Є–љ–µ–є–љ—Л–µ —Б–µ—А–≤–Є—Б—Л –Є–Ј –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї–∞ –љ–∞ –Ґ—Г—А—Ж–Є—О –Ї—А–Њ–Љ–µ FESCO, «–Ґ—А–∞–љ—Б–Ъ–Њ–љ—В–µ–є–љ–µ—А–∞» –Є «–†—Г—Б–Ї–Њ–љ–∞» –Ј–∞–њ—Г—Б—В–Є–ї–Є —В–∞–Ї–ґ–µ Global Line, Unity –Є «–Р–Љ–µ—В–Є—Б—В».

–Э–µ –°—В–∞–Љ–±—Г–ї–Њ–Љ –µ–і–Є–љ—Л–Љ

–Я–Њ –Љ–љ–µ–љ–Є—О –Х–≤–≥–µ–љ–Є—П –С–∞–±–Є—З–∞, –µ—Й–µ –Њ–і–љ–Њ –њ–µ—А—Б–њ–µ–Ї—В–Є–≤–љ–Њ–µ –љ–∞–њ—А–∞–≤–ї–µ–љ–Є–µ — –Ш–љ–і–Є—П: «–Ь—Л –њ–Њ—Б—В–∞–≤–Є–ї–Є –њ–µ—А–≤–Њ–µ —Б—Г–і–љ–Њ –≤ –Є—О–љ–µ –≤ –њ–Њ—А—В –Э–∞–≤–∞-–®–µ–≤–∞ –Є–Ј –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї–∞, —Б–µ–є—З–∞—Б –Њ–љ —Б–ї–µ–і—Г–µ—В –Њ–±—А–∞—В–љ–Њ, –≤—В–Њ—А–Њ–µ —Б—Г–і–љ–Њ –њ–Њ–є–і–µ—В –≤ –∞–≤–≥—Г—Б—В–µ, –Њ—А–Є–µ–љ—В–Є—А–Њ–≤–Њ—З–љ–Њ 12 —З–Є—Б–ї–∞. –Ґ—А–∞–љ–Ј–Є—В–љ–Њ–µ –≤—А–µ–Љ—П — 14-15 —Б—Г—В–Њ–Ї. –°–µ—А–≤–Є—Б –і–Њ–≤–Њ–ї—М–љ–Њ –±—Л—Б—В—А—Л–є –≤ —Б—А–∞–≤–љ–µ–љ–Є–Є —Б —Б—Г—И–µ–є. –Ь—Л –і–Њ—Б—В–∞–≤–ї—П–µ–Љ –≤ –Ш–љ–і–Є—О –Є –њ–Њ –Ј–µ–Љ–ї–µ. –Э–Њ –Љ–Њ—А—Б–Ї–Њ–є –њ—Г—В—М –Ї–∞–Ї –∞–ї—М—В–µ—А–љ–∞—В–Є–≤–∞. –Ф–≤–∞ —Б—Г–і–љ–∞ –љ–∞ —А–µ–≥—Г–ї—П—А–љ–Њ–є –Њ—Б–љ–Њ–≤–µ. –Ґ–Њ–≤–∞—А–∞ –Њ—З–µ–љ—М –Љ–љ–Њ–≥–Њ –≤ –Ш–љ–і–Є–Є, –Є—Б—В–Њ—Б–Ї–Њ–≤–∞–ї—Б—П –Љ–µ—Б—В–љ—Л–є –±–Є–Ј–љ–µ—Б –њ–Њ –љ–∞—И–µ–Љ—Г —А—Л–љ–Ї—Г».

«–Т —Б–∞–Љ–Њ–Љ –љ–∞—З–∞–ї–µ –Ш–љ–і–Є—П –±—Л–ї–∞ –і–ї—П –Љ–љ–Њ–≥–Є—Е –љ–µ–Њ—З–µ–≤–Є–і–љ—Л–Љ –Љ–∞—А—И—А—Г—В–Њ–Љ, –≤—Б–µ —В—А–µ–љ–Є—А–Њ–≤–∞–ї–Є—Б—М –љ–∞ –Ґ—Г—А—Ж–Є–Є, –љ–Є–Ї—В–Њ –љ–µ –і—Г–Љ–∞–ї –≤—Б–µ—А—М–µ–Ј –љ–∞ –њ–µ—А–≤–Њ–љ–∞—З–∞–ї—М–љ–Њ–Љ —Н—В–∞–њ–µ, —З—В–Њ –Љ–Њ–ґ–љ–Њ –њ–Њ—Б—В–∞–≤–Є—В—М —Б–≤–Њ–Є —Б—Г–і–∞ –љ–∞ –Є–љ–і–Є–є—Б–Ї–Є–µ –њ–Њ—А—В—Л. –°–µ–є—З–∞—Б –≤—Б–µ –њ–Њ–љ—П–ї–Є, –Ї–∞–Ї —Н—В–Њ —А–∞–±–Њ—В–∞–µ—В. –Я—А–Є —Н—В–Њ–Љ –љ—Г–ґ–љ–Њ –њ–Њ–љ–Є–Љ–∞—В—М, —З—В–Њ –Њ—Б–љ–Њ–≤–љ–Њ–є –Љ–Њ–Љ–µ–љ—В –њ–Њ –Ј–∞–њ—Г—Б–Ї—Г –Є –љ–µ –Ј–∞–њ—Г—Б–Ї—Г —В–Њ–≥–Њ –Є–ї–Є –Є–љ–Њ–≥–Њ —Б–µ—А–≤–Є—Б–∞ — —Н—В–Њ –±–∞–ї–∞–љ—Б –Љ–µ–ґ–і—Г —Н–Ї—Б–њ–Њ—А—В–Њ–Љ –Є –Є–Љ–њ–Њ—А—В–Њ–Љ. –Я–Њ –±–Њ–ї—М—И–Њ–Љ—Г —Б—З–µ—В—Г –Ј–∞–њ—Г—Б—В–Є—В—М —Б–µ—А–≤–Є—Б –љ–∞ –ї—О–±–Њ–µ –љ–∞–њ—А–∞–≤–ї–µ–љ–Є–µ –љ–µ —П–≤–ї—П–µ—В—Б—П –љ–∞ –і–∞–љ–љ—Л–є –Љ–Њ–Љ–µ–љ—В –Ї–∞–Ї–Њ–є-—В–Њ –њ—А–Њ–±–ї–µ–Љ–Њ–є, –Ј–і–µ—Б—М –≤—Б–µ –њ–Њ–љ—П—В–љ–Њ –Є –њ—А–Њ–Ј—А–∞—З–љ–Њ. –Э–Њ –µ—Б—В—М —В–∞–Ї–Є–µ –љ–∞–њ—А–∞–≤–ї–µ–љ–Є—П, –Ї—Г–і–∞ –µ—Б—В—М —Н–Ї—Б–њ–Њ—А—В, –љ–Њ —Н–Ї–Њ–љ–Њ–Љ–Є–Ї–∞ –љ–Є–Ї–∞–Ї –љ–µ —Б–Љ–Њ–ґ–µ—В –Ј–∞–≥—А—Г–Ј–Є—В—М –Њ–±—А–∞—В–љ–Њ –Є–Љ–њ–Њ—А—В. –Ґ–Њ—В –ґ–µ —Б–∞–Љ—Л–є –Х–≥–Є–њ–µ—В, –љ–∞–њ—А–Є–Љ–µ—А. –Ю–≥—А–Њ–Љ–љ—Л–є —Б–њ—А–Њ—Б –Њ—В–њ—А–∞–≤–Њ–Ї –љ–∞ –Х–≥–Є–њ–µ—В —Н–Ї—Б–њ–Њ—А—В–∞, –Є –њ—А–Є —Н—В–Њ–Љ —Д–∞–Ї—В–Є—З–µ—Б–Ї–Є 90% –Є–Љ–њ–Њ—А—В–∞ –Њ—В—В—Г–і–∞ — —Н—В–Њ —А–µ—Д–≥—А—Г–Ј—Л, –Ї–Њ—В–Њ—А—Л–µ –≤ —Б—В–∞–љ–і–∞—А—В–љ–Њ–Љ –Ї–Њ–љ—В–µ–є–љ–µ—А–µ –љ–µ –њ—А–Є–≤–µ–Ј—В–Є. –°–Њ–Њ—В–≤–µ—В—Б—В–≤–µ–љ–љ–Њ –љ–µ —Б–Ї–ї–∞–і—Л–≤–∞–µ—В—Б—П. –Я–Њ—А–Њ–ґ–љ–Є–є –њ—А–Њ–±–µ–≥ –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤ –њ—А–Є–і–µ—В—Б—П —Б—З–Є—В–∞—В—М», — –≥–Њ–≤–Њ—А–Є—В –Ш–ї—М—П –Ф–Є—А–Ї–Њ–љ–Њ—Б.

–Х—Й–µ –Њ–і–љ–Њ –љ–∞–њ—А–∞–≤–ї–µ–љ–Є–µ — –Т—М–µ—В–љ–∞–Љ, —Б –Ї–Њ—В–Њ—А—Л–Љ —А–Њ—Б—Б–Є–є—Б–Ї–Є–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є —В–∞–Ї–ґ–µ –љ–∞–ї–∞–ґ–Є–≤–∞—О—В –±–Є–Ј–љ–µ—Б. –Ґ–∞–Ї, –Ї–Њ–Љ–њ–∞–љ–Є—П FESCO –≤ –Љ–∞–µ 2022 –≥–Њ–і–∞ –Ј–∞–њ—Г—Б—В–Є–ї–∞ —Б–µ—А–≤–Є—Б –Є–Ј –Т–ї–∞–і–Є–≤–Њ—Б—В–Њ–Ї–∞ FESCO Vietnam Direct Line (FVDL). –Я–µ—А–≤—Л–є —А–µ–є—Б –±—Л–ї –≤—Л–њ–Њ–ї–љ–µ–љ —Б—Г–і–љ–Њ–Љ A HOUOU –≤–Љ–µ—Б—В–Є–Љ–Њ—Б—В—М 850 TEU. –Э–∞ —Н–Ї—Б–њ–Њ—А—В –Є–і–µ—В —В–µ—Е–љ–Є–Ї–∞, –љ–µ –Њ–њ–∞—Б–љ—Л–µ –Ї–Њ–љ—Ж–µ–љ—В—А–∞—В—Л, —Б—Г—Е–Њ–µ –Љ–Њ–ї–Њ–Ї–Њ, –љ–∞ –Є–Љ–њ–Њ—А—В — –Ї–Њ–љ—Б–µ—А–≤—Л, —Б–Њ—Г—Б—Л, –Њ–і–µ–ґ–і–∞ –Є –Њ–±—Г–≤—М, —В–µ–Ї—Б—В–Є–ї—М, —Б—В—А–Њ–Є—В–µ–ї—М–љ—Л–µ –Љ–∞—В–µ—А–Є–∞–ї—Л, —Б–∞–љ—В–µ—Е–љ–Є–Ї–∞.

«–†—Г—Б–Ї–Њ–љ» —Б—А–µ–і–Є –њ–Њ—В–µ–љ—Ж–Є–∞–ї—М–љ–Њ –Є–љ—В–µ—А–µ—Б–љ—Л—Е —А—Л–љ–Ї–Њ–≤ –≤—Л–і–µ–ї–Є–ї –і–ї—П —Б–µ–±—П –Є –Р—И–і–Њ–і (–Ш–Ј—А–∞–Є–ї—М), –Ї—Г–і–∞ –≤—Л–њ–Њ–ї–љ–Є–ї —Г–ґ–µ –і–≤–∞ —А–µ–є—Б–∞. –Ґ–∞–Ї–ґ–µ —Г –Ї–Њ–Љ–њ–∞–љ–Є–Є –≤ –њ–ї–∞–љ–∞—Е –Ј–∞–њ—Г—Б–Ї —А–µ–≥—Г–ї—П—А–љ–Њ–≥–Њ –Љ—Г–ї—М—В–Є–Љ–Њ–і–∞–ї—М–љ–Њ–≥–Њ –Ї–Њ–љ—В–µ–є–љ–µ—А–љ–Њ–≥–Њ —Б–µ—А–≤–Є—Б–∞ –љ–∞ –®–∞–љ—Е–∞–є. –Ю–ґ–Є–і–∞–µ—В—Б—П, —З—В–Њ –≥—А—Г–Ј—Л –Є–Ј –Ъ–Є—В–∞—П –±—Г–і—Г—В –њ—А–Є—Е–Њ–і–Є—В—М –≤ –њ–Њ—А—В –Т–Њ—Б—В–Њ—З–љ—Л–є, –∞ –Њ—В—В—Г–і–∞ —А–µ–≥—Г–ї—П—А–љ—Л–є –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л–є –њ–Њ–µ–Ј–і, –њ–Њ–Ї–∞ —З—В–Њ –Њ–і–Є–љ —А–∞–Ј –≤ –і–≤–µ –љ–µ–і–µ–ї–Є, –±—Г–і–µ—В –і–Њ—Б—В–∞–≤–ї—П—В—М –Є—Е –і–Њ –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї–∞.

–Ю–±—А–∞—В–љ–Њ –Ї –љ–∞–≤–∞–ї—Г

–£—Е–Њ–і –Ї—А—Г–њ–љ–µ–є—И–Є—Е –Љ–Њ—А—Б–Ї–Є—Е –Њ–њ–µ—А–∞—В–Њ—А–Њ–≤ — –љ–µ —В–Њ–ї—М–Ї–Њ —А–∞–Ј—А—Л–≤ –ї–Њ–≥–Є—Б—В–Є—З–µ—Б–Ї–Є—Е —Ж–µ–њ–Њ—З–µ–Ї, –љ–Њ –Є –і–µ—Д–Є—Ж–Є—В –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є—П, –Ї–Њ—В–Њ—А—Л–є –љ–∞–±–ї—О–і–∞–µ—В—Б—П –њ–Њ–≤—Б–µ–Љ–µ—Б—В–љ–Њ.

–°–Њ–≥–ї–∞—Б–љ–Њ —А–∞—Б—З–µ—В–∞–Љ FESCO, –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л–є –њ–∞—А–Ї –≤ –†–Њ—Б—Б–Є–Є —Б–Њ–Ї—А–∞—В–Є–ї—Б—П –љ–∞ 45% — —Н—В–Њ –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є–µ –±–Њ–ї—М—И–Є—Е –њ–µ—А–µ–≤–Њ–Ј—З–Є–Ї–Њ–≤, –Ї–Њ—В–Њ—А—Л–µ –њ–Њ–Ї–Є–љ—Г–ї–Є —А—Л–љ–Њ–Ї. –Х—Й–µ 26% — —Н—В–Њ –Ј–∞–Љ–Њ—А–Њ–ґ–µ–љ–љ—Л–є –њ–∞—А–Ї –Ї–Њ–Љ–њ–∞–љ–Є–є, –Ї–Њ—В–Њ—А—Л–µ —Г—Е–Њ–і—П—В —Б–µ–є—З–∞—Б –Є–Ј –†–Њ—Б—Б–Є–Є.

«–Ґ–∞–Ї–Є–Љ –Њ–±—А–∞–Ј–Њ–Љ, 70% –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є—П –њ–Њ–Ї–Є–і–∞–µ—В —А—Л–љ–Њ–Ї. –≠—В–Њ –љ–µ—Е–≤–∞—В–Ї–∞, –Ї–Њ—В–Њ—А—Г—О –ї–Њ–Ї–∞–ї—М–љ—Л–µ –њ–µ—А–µ–≤–Њ–Ј—З–Є–Ї–Є –њ–Њ–Ї—А—Л—В—М –љ–µ –≤ —Б–Њ—Б—В–Њ—П–љ–Є–Є. –Ъ–∞–Ї –±—Л –Њ–љ–Є –љ–µ –Ј–∞–Ї—Г–њ–∞–ї–Є—Б—М. –Ґ–µ–Љ –±–Њ–ї–µ–µ –Ј–∞ –Ї–Њ—А–Њ—В–Ї–Є–є –њ–µ—А–Є–Њ–і –≤—А–µ–Љ–µ–љ–Є», — –≥–Њ–≤–Њ—А–Є—В –і–Є—А–µ–Ї—В–Њ—А —Д–Є–ї–Є–∞–ї–∞ FESCO –≤ –Э–Њ–≤–Њ—А–Њ—Б—Б–Є–є—Б–Ї–µ –Э–µ–ї–ї–Є –Т–ї–∞–і–Є–Љ–Є—А–Њ–≤–∞.

–Ъ—А–Њ–Љ–µ —В–Њ–≥–Њ —Б –і–µ—Д–Є—Ж–Є—В–Њ–Љ –Ї–Њ–љ—В–µ–є–љ–µ—А–љ–Њ–≥–Њ –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є—П —Б–≤—П–Ј–∞–љ –і—А—Г–≥–Њ–є –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—М — –њ—А–Њ—Д–Є—Ж–Є—В –њ–ї–∞—В—Д–Њ—А–Љ, –Ї–Њ—В–Њ—А—Л–є —Г—Б—Г–≥—Г–±–Є—В—Б—П –≤ 2022 –≥–Њ–і—Г –µ—Й–µ —Б–Є–ї—М–љ–µ–µ –Є –њ—А–Є–≤–µ–і–µ—В –Ї –±–Њ–ї—М—И–µ–є –Ї–Њ–љ–Ї—Г—А–µ–љ—Ж–Є–Є —Б—А–µ–і–Є –Њ–њ–µ—А–∞—В–Њ—А–Њ–≤, –њ–Њ–ї–∞–≥–∞—О—В –≤ –Ї–Њ–Љ–њ–∞–љ–Є–Є.

–Т —Б–≤—П–Ј–Є —Б –і–µ—Д–Є—Ж–Є—В–Њ–Љ –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤ –њ—А–Њ–Є—Б—Е–Њ–і–Є—В –њ–µ—А–µ–Ї–ї—О—З–µ–љ–Є–µ –љ–∞ –±–∞–ї–Ї–µ—А—Л. «–Х—Б–ї–Є —А–∞–љ—М—И–µ, –њ–Њ—Б–ї–µ–і–љ–Є–µ 15 –ї–µ—В –Љ—Л –њ–µ—А–µ–Ї–ї—О—З–∞–ї–Є –њ–Њ—В–Њ–Ї–Є –±–∞–ї–Ї–µ—А–Њ–≤ –≤ –Ї–Њ–љ—В–µ–є–љ–µ—А—Л, —В–Њ —Б–µ–є—З–∞—Б –љ–∞—З–Є–љ–∞–µ–Љ –Є–і—В–Є —А–µ–≥—А–µ—Б—Б–Њ–Љ», — —Б—З–Є—В–∞–µ—В –Э–µ–ї–ї–Є –Т–ї–∞–і–Є–Љ–Є—А–Њ–≤–∞.

–Р–љ–∞–ї–Њ–≥–Є—З–љ—Г—О —В–µ–љ–і–µ–љ—Ж–Є—О –Њ—В–Љ–µ—З–∞–µ—В –Є –≥–µ–љ–µ—А–∞–ї—М–љ—Л–є –і–Є—А–µ–Ї—В–Њ—А –Ю–Ю–Ю «–Э–Њ–≤–Њ–Љ–Њ—А—Б–љ–∞–±» –Р–ї–µ–Ї—Б–µ–є –У–∞—А–Љ–∞—И: «–≠—В–Њ –і–Њ–≤–Њ–ї—М–љ–Њ —Б–µ—А—М–µ–Ј–љ–Њ. –Ф–ї—П –њ–Њ–љ–Є–Љ–∞–љ–Є—П: —Г –љ–∞—Б —Б–µ–є—З–∞—Б –љ–∞ —В–µ—А–Љ–Є–љ–∞–ї–µ –±–Њ–ї—М—И–µ 60% –≥—А—Г–Ј–Њ–≤ — —Н—В–Њ –і–µ–Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л–є –≥—А—Г–Ј. –Т –њ–µ—А–≤—Г—О –Њ—З–µ—А–µ–і—М, —Н—В–Њ –ї–µ—Б–љ—Л–µ –≥—А—Г–Ј—Л –Є —З–µ—А–љ—Л–є –Љ–µ—В–∞–ї–ї». –Э–∞—З–∞–ї —А–∞–±–Њ—В–∞—В—М —Б –љ–∞–≤–∞–ї–Њ—З–љ—Л–Љ–Є –≥—А—Г–Ј–∞–Љ–Є –Є –Ї–Њ–љ—В–µ–є–љ–µ—А–љ—Л–є —В–µ—А–Љ–Є–љ–∞–ї –Э–£–Ґ–≠–Я.

–Ъ–∞–Ї —Г–ґ–µ —Б–Њ–Њ–±—Й–∞–ї «–Я–Њ—А—В–Э—М—О—Б», «–Ґ—А–∞–љ—Б–Ъ–Њ–љ—В–µ–є–љ–µ—А» –≤ 2022 –≥–Њ–і—Г –∞–љ–Њ–љ—Б–Є—А–Њ–≤–∞–ї –Ј–∞–Ї—Г–њ–Ї—Г 24 —В—Л—Б. –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤. –Ъ–Њ–љ—В–µ–є–љ–µ—А—Л –±—Г–і—Г—В –њ—А–Є–Њ–±—А–µ—В–µ–љ—Л –њ—А–µ–Є–Љ—Г—Й–µ—Б—В–≤–µ–љ–љ–Њ –≤ –Ъ–Є—В–∞–µ, —В–∞–Ї –Ї–∞–Ї –≤ –†–Њ—Б—Б–Є–Є —В–∞–Ї–Њ–µ –Ї–Њ–ї–Є—З–µ—Б—В–≤–Њ –њ–Њ–Ї–∞ –љ–µ –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В—Б—П. –Ъ—А–Њ–Љ–µ —В–Њ–≥–Њ –≤ –Ї–Њ–Љ–њ–∞–љ–Є–Є —Б–љ–Є–Ј–Є–ї–Є —Б–њ–Є—Б–∞–љ–Є–µ –Ї–Њ–љ—В–µ–є–љ–µ—А–љ–Њ–≥–Њ –њ–∞—А–Ї–∞, –∞ —В–∞–Ї–ґ–µ –њ–µ—А–µ—Б—В–∞–ї–Є –Њ—В–њ—А–∞–≤–ї—П—В—М –Ї–Њ–љ—В–µ–є–љ–µ—А—Л one way, —З—В–Њ–±—Л –≥–∞—А–∞–љ—В–Є—А–Њ–≤–∞—В—М –Є—Е –≤–Њ–Ј–≤—А–∞—Й–µ–љ–Є–µ –Њ–±—А–∞—В–љ–Њ.

«–Р–Ї—В–Є–≤–љ–Њ –њ—А–Є–≤–ї–µ–Ї–∞–µ–Љ —Б—В–Њ—А–Њ–љ–љ–Є–є –њ–∞—А–Ї, –Ї–Є—В–∞–є—Б–Ї–Є–µ, –Є–љ–і–Є–є—Б–Ї–Є–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є, –Љ–µ–ї–Ї–Є—Е —Б–Њ–±—Б—В–≤–µ–љ–љ–Є–Ї–Њ–≤, –Ї–Њ—В–Њ—А—Л–µ –µ—Б—В—М –љ–∞ —А—Л–љ–Ї–µ. –С–µ—А–µ–Љ –≤ –∞—А–µ–љ–і—Г, –≤ –Њ–њ–µ—А–∞—В–Є–≤–љ–Њ–µ —Г–њ—А–∞–≤–ї–µ–љ–Є–µ. –Я–Њ—А—П–і–Ї–∞ 15 —В—Л—Б. –≤ –Њ–њ–µ—А–∞—В–Є–≤–љ–Њ–Љ —Г–њ—А–∞–≤–ї–µ–љ–Є–Є —Г –љ–∞—Б —Б–µ–є—З–∞—Б», — –њ–Њ—П—Б–љ–Є–ї –Х–≤–≥–µ–љ–Є–є –С–∞–±–Є—З.

«–£ –љ–∞—Б –љ–µ —В–∞–Ї–Њ–є –±–Њ–ї—М—И–Њ–є –њ–∞—А–Ї –≤ —Б—А–∞–≤–љ–µ–љ–Є–Є —Б «–Ґ—А–∞–љ—Б–Ъ–Њ–љ—В–µ–є–љ–µ—А–Њ–Љ». –І—В–Њ-—В–Њ –њ–Њ–Ї—Г–њ–∞–µ–Љ, —З—В–Њ-—В–Њ –±–µ—А–µ–Љ –≤ –∞—А–µ–љ–і—Г. –Ю–±—Й–Є–є –Њ–±—К–µ–Љ –Њ–њ–µ—А–Є—А—Г–µ–Љ–Њ–≥–Њ –њ–∞—А–Ї–∞ — 3 —В—Л—Б. TEU, –Њ—Б–љ–Њ–≤–љ–∞—П –Љ–∞—Б—Б–∞ — —Н—В–Њ 40-—Д—Г—В–Њ–≤—Л–µ», — –і–Њ–±–∞–≤–ї—П–µ—В –Ї–Њ–Љ–Љ–µ—А—З–µ—Б–Ї–Є–є –і–Є—А–µ–Ї—В–Њ—А «–†—Г—Б–Ї–Њ–љ» –Ш–ї—М—П –Ф–Є—А–Ї–Њ–љ–Њ—Б.

–Я—А–Є —Н—В–Њ–Љ –Љ–љ–µ–љ–Є—П —Н–Ї—Б–њ–µ—А—В–Њ–≤ –≤ –≤–Њ–њ—А–Њ—Б–∞—Е –њ–Њ–Ї—А—Л—В–Є—П –і–µ—Д–Є—Ж–Є—В–∞ –Ї–Њ–љ—В–µ–є–љ–µ—А–Њ–≤ —А–∞—Б—Е–Њ–і—П—В—Б—П. –Ю–і–љ–Є —Б—З–Є—В–∞—О—В, —З—В–Њ —Г—И–µ–і—И–Є–є –Њ–±—К–µ–Љ –Ј–∞–Љ–µ—Б—В–Є—В—М –љ–µ —Г–і–∞—Б—В—Б—П. –Ф—А—Г–≥–Є–µ –ґ–µ –Ј–∞—П–≤–ї—П—О—В, —З—В–Њ —Н—В–Њ –Є –љ–µ –љ—Г–ґ–љ–Њ, —В–∞–Ї –Ї–∞–Ї –Њ–±—К–µ–Љ—Л –Є–Љ–њ–Њ—А—В–∞ –Є —Н–Ї—Б–њ–Њ—А—В–∞ –±—Г–і—Г—В —Б–Њ–Ї—А–∞—Й–∞—В—М—Б—П –Є –і–∞–ї—М—И–µ, –∞ –Ј–љ–∞—З–Є—В –≤ —В–Њ–Љ –Ї–Њ–ї–Є—З–µ—Б—В–≤–µ –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є—П, —З—В–Њ –±—Л–ї–Њ —А–∞–љ—М—И–µ, –љ–µ—В –љ—Г–ґ–і—Л.